Een spaarpot met cement en stenen

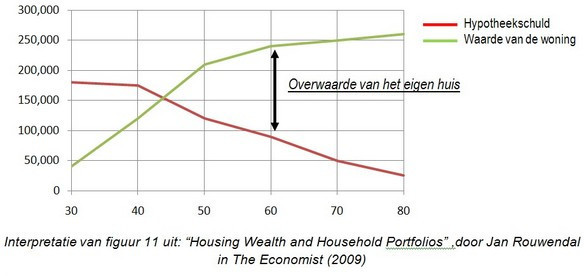

Voor mensen die een eigen huis bezitten, vormt dat bezit vaak een dominant onderdeel van hun totale vermogen. Maar dat vermogen zit in cement en stenen en kunnen niet gebruikt worden voor de dagelijkse boodschappen. In de onderstaande grafiek (figuur 1) is de waarde van het eigen woningbezit per leeftijdscategorie en de gemiddelde hypotheekschuld weergegeven. Het verschil tussen de beide lijnen is de overwaarde van het eigen huis in Nederland. Hieruit blijkt dat de overwaarde van het eigen woningbezit geconcentreerd zit bij de 45-plussers. De 50-plussers in Nederland hebben gemiddeld honderdduizend euro overwaarde, de 60-plussers hebben gemiddeld een overwaarde van honderdvijftigduizend euro en 70-plussers hebben het huis vaak hypotheekvrij en hebben daarom meer dan tweehonderdduizend euro aan overwaarde in hun huis.

Figuur 1. Groeiend vermogen (Woningwaarde -/- hypotheekschuld) naar leeftijdscategorie

Gepensioneerde huishoudens wonen niet zelden in een warenhuis van rijkdom, maar missen de sleutel om de deur van dat warenhuis te openen. Meestal kunnen ze er alleen van profiteren als ze hun huis verkopen en een huurwoning betrekken of als ze een tweede hypotheek nemen. Beide opties zijn niet aantrekkelijk. Ervaringen uit het buitenland met het gedeeltelijk verkopen of opeten van het eigen huis door ouderen bevatten nuttige inzichten over hoe het wel te organiseren.

Kopen op termijn of een omgekeerde hypotheek

In Frankrijk bestaat al decennia de mogelijkheid om het huis op termijn te kopen in ruil voor een periodieke (lijfrente) betaling of een forfaitair bedrag. Deze constructie draagt de naam Viager. De verkoper houdt daarbij tevens levenslang het woonrecht (en vaak ook onderhoud) waardoor hij of zij tot aan de dood in het huis kan blijven wonen. Vroeger vonden koper en verkoper elkaar via de advertentiepagina’s van LeMonde, nu zijn er tal van websites waar vragers en aanbieders van de Viager elkaar vinden.

Het op termijn verkopen van het eigen huis heeft voordelen, maar aan de Viager kleven helaas ook belangrijke nadelen. De koper zit vast aan het specifieke huizenmarkt risico. Bij de Viager wordt het risico van het specifieke huis overgedragen van de ene persoon op de andere persoon en blijft daardoor onverminderd. Tevens wordt er een tweede belangrijk risico geïntroduceerd, het langleven risico. In de Franse pers staan er regelmatig verhalen over schrijnende stituaties waarin de verkopende partij 100 of ouder is geworden, terwijl de kopende partij al ruim voor die tijd overleden is. In dat geval draaien de erfgenamen van de koper voor de doorlopende kosten van de lijfrente op. Hoe langer iemand in leven blijft, hoe langer de periodieke lijfrentes moeten worden doorbetaald en hoe hoger de kosten zijn. Dit risico is bij de Viager constructie niet te spreiden.

Een alternatief met dezelfde voordelen en zonder deze nadelen is in de jaren zestig van de vorige eeuw in de VS ontwikkeld. Hier loopt de oplossing via de hypotheek. In de Verenigde Staten bestaat de zogenoemde ‘omgekeerde annuïteitenhypotheek’ (Reverse Annuity Mortgage). Met een ‘omgekeerde annuïteitenhypotheek’ krijgt de oudere huizenbezitter maandelijks of jaarlijks een deel van de waarde van zijn huis in handen. Hij eet op die manier al tijdens zijn leven een deel van zijn vermogen op.

Natuurlijk zijn de voorwaarden waaronder een dergelijke hypotheek verstrekt kan worden van groot belang. Bij de huidige omgekeerde hypotheken in de VS gelden de voorwaarden dat de hypotheeknemer minstens 62 jaar moet zijn en dat zijn huis vrij moet zijn van andere leningen of lasten. Omdat de huizenbezitter in feite zijn eigen geld in handen krijgt, is het hypotheekbedrag belastingvrij en heeft het geen invloed op uitkeringen uit sociale verzekeringen zoals het pensioen.

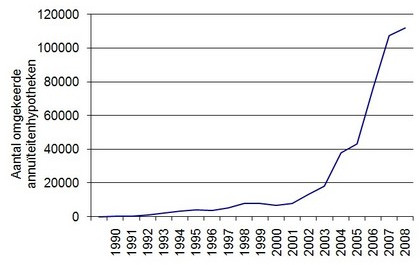

Het instrument heeft er heel lang over gedaan om populair te worden. In de onderstaande grafiek (figuur 2) is het verloop van de omgekeerde hypotheek in de VS weergegeven. Daaruit blijkt dat er vanaf 2000 sprake is geweest van een zeer sterke toename van het aantal afgesloten omgekeerde hypotheken.

Figuur 2. Amerikaanse markt voor ‘omgekeerde annuïteitenhypotheek’ (Reverse Annuity Mortgage)

Cultuuromslag

Het Amerikaanse model van omgekeerde hypotheken verdient serieuze bestudering door Nederlandse beleidsmakers bij het bekijken van de alternatieven voor de financiering van toekomstige pensioenen. Zo’n maatregel is er niet van de ene op de andere dag.

Wij zien tenminste vier belangrijke hobbels bij het breed invoeren van de omgekeerde hypotheek in Nederland. De eerste is cultureel/psychologisch van aard en heeft met ideeën over het eigen woningbezit te maken. Voor veel mensen is hun huis en de overwaarde opgesloten in het huis iets wat ze niet gauw zullen inzetten en liquide zullen maken. Het heeft iets van een ‘stenen oude sok’ waar je niet aankomt tenzij in nood. In de tweede plaats is de omgekeerde hypotheek geen eenvoudig financieel product. De ervaringen in de VS geven aan dat er het nodige in financiële educatie en opvoeding van de consument geïnvesteerd moet worden om het product en al zijn consequenties uit te leggen. De omgekeerde hypotheek bestaat al decennia in de VS maar het gebruik is pas de afgelopen tien jaar hard gaan groeien. Een derde hobbel die we zien is de rol van de overheid. De ervaringen in de VS geven aan dat de overheid een belangrijke rol behoort te spelen bij het opstarten van de omgekeerde hypotheek. De overheid kan ervoor zorgen dat er een eenvoudig standaardproduct komt zonder de toeters en bellen die financiële producten voor de consument vaak ondoorgrondelijk en eng maken. Voor het vertrouwen in het product kan dit cruciaal zijn. Een vierde hobbel is de fiscale behandeling van de omgekeerde hypotheek.

Ondanks deze bezwaren denken wij dat de omgekeerde annuïteitenhypotheek een interessant model is dat op de Nederlandse beleidsagenda thuishoort. Wij pleiten voor een cultuuromslag in het denken over het eigenhuisbezit voor oudere mensen. De overheid zou dit actief moeten stimuleren. De ministeries van Economische Zaken, Landbouw en Innovatie en Financiën zouden in samenwerking met de financiële industrie de introductie van de omgekeerde hypotheek in Nederland moeten onderzoeken. Daarmee zou de overheid in belangrijke mate bijdragen aan de lange termijn houdbaarheid van de Nederlandse pensioenen.

Referenties

Eichholtz, P., Koedijk, K., De Roon, F., 2010, Housing with a silver lining, Working Paper

Rouwendal, J., 2009, Housing Wealth and Household Portfolios, The Economist

Te citeren als

Piet Eichholtz, Kees Koedijk, Frans de Roon, “Je eigen huis als pensioen is zo gek nog niet”,

Me Judice,

18 februari 2011.

Copyright

De titel en eerste zinnen van dit artikel mogen zonder toestemming worden overgenomen met de bronvermelding Me Judice en, indien online, een link naar het artikel. Volledige overname is slechts beperkt toegestaan. Voor meer informatie, zie onze copyright richtlijnen.

Afbeelding