Recente financiële crisis

De studies van Reinhart en Rogoff (2008, 2009, 2013, 2014) plaatsen de financiële crisis en de naweeën ervan in historisch perspectief. Dit is ook de

kapstok die we hier gebruiken. We kijken daarbij alleen naar westerse landen met een “systemic” financiële crisis. Caprio et al. (2005) definiëren moderne

systemische crises als perioden van bank runs kredietverliezen, faillerende banken en grootschalige overheidsinterventies om het financiële

systeem overeind te houden.

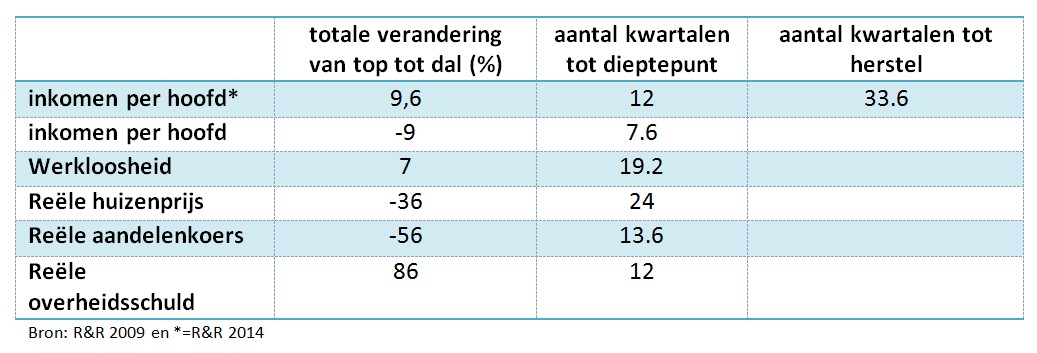

Dit soort crises kenmerken zich door een gemiddeld grotere daling van het BBP per hoofd, een traag herstel en behoorlijk wat waardevernietiging van

financiële activa. Reinhart en Rogoff (2009) hebben dit op basis van financiële crises in het verleden onderbouwd (tabel 1). In een recenter paper

(R&R, 2014) gaan ze ook in op het herstel na de crisis op basis van het bbp per hoofd.

Tabel 1 Gemiddelde effecten historische financiële crises

Op basis van deze variabelen hadden we in 2009 (Stegeman en Piljic, 2009) al gekeken hoe de ramingen van

Rabobank van dat moment zich verhielden met de gemiddelden zoals R&R ze presenteerden. Daarbij baseerden we ons voor het grootste deel op onze eigen

voorspellingen voor BBP per capita, werkloosheid, huizenprijzen en overheidsschuld. Het dieptepunt op de beurs was toen wel nagenoeg bereikt. Onze

conclusie was toen dat de effecten van de financiële crisis in de meeste landen niet zo erg zouden zijn als het gemiddelde van financiële crises. Inmiddels

hebben we voor nagenoeg alle variabelen in de te beschouwen landen een bodem bereikt

[1]

. Tijd voor een nieuwe vergelijking.

De weg omlaag: redelijk gemiddeld

We gaan uit van tien westerse landen die tussen 2007 en 2009 te maken hebben gehad met een forse financiële crisis.

[2]

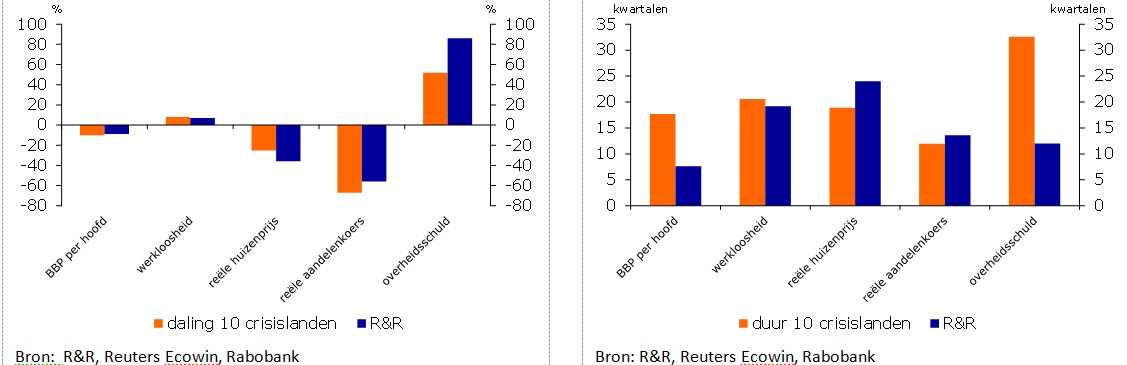

Een vergelijking van de variabelen voor deze landen qua stijging of daling van de variabelen en de lengte van deze verslechtering leert dat de crisis in

deze landen zich zeer redelijk laat vergelijken met de 14 crises die R&R (2009) hebben beschreven (zie figuur 1 en 2).

Figuur 1: Mutatie variatie top-dal* Figuur 2: Duur top-dal*

* voor een aantal landen geldt bij de stijging van de overheidsschuld dat deze nog niet ten einde is (dit geldt voor Frankrijk, Italië, Spanje en

Griekenland). Deze ontwikkeling is dus een onderschatting ten opzichte van historische crises.

Een aantal zaken valt hierbij op. Ten eerste is de gemiddelde daling van het BBP per hoofd groter dan gemiddeld (10,1% ten opzichte van 9,1%) en de

stijging van de werkloosheid iets groter (8 versus 7 procentpunt). Voor beide valt ook op (figuur 2) dat de tijd tot dat de bodem (top) bereikt was, langer

duurde dan gemiddeld (bijna 18 kwartalen voor het bbp per capita en 21 kwartalen voor werkloosheid). Voor de overheidsschuld geldt dat de stijging

gemiddeld aanzienlijk minder groot is (52%-punt BBP versus 86%-punt), maar dat deze met 33 kwartalen wel langer duurt (en voor een aantal landen nog

voortduurt) in vergelijking met de 12 maanden van R&R.

Voor de huizenprijzen en reële aandelenkoersen geldt een iets ander verhaal: De daling duurde met 19 respectievelijk 8 kwartalen minder lang dan gemiddeld

bij financiële crises, maar de huizenprijsdaling was kleiner (-21%) en de aandelenkoersen daalden meer (67%).

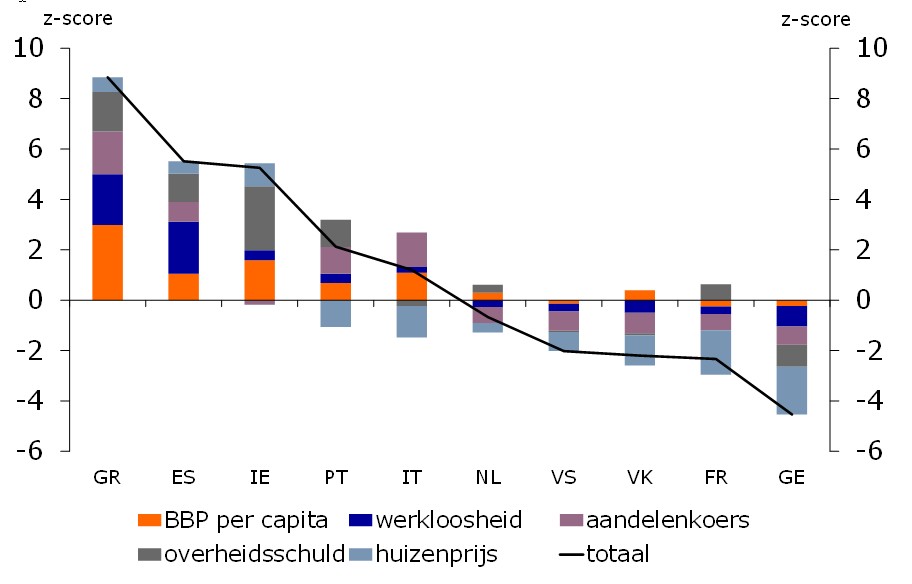

Dit is allemaal nog partieel. Om een betere vergelijking te maken van de ‘zwaarte’ van de financiële crisis in historisch opzicht als totaal gebruiken we

de ‘severity-index’

[3]

(R&R, 2014) voor alle variabelen.

[4]

Vervolgens berekenen we de z-score met daarbij als gemiddelde de zwaarheid op basis van de historie (gemiddelde voortkomend uit R&R, 2009). Zo kan voor

het totaal een vergelijking worden gemaakt met de historische crisis, maar ook het aandeel van de verschillende dimensies.

[5]

In figuur 3 is het resultaat weergegeven.

Figuur 3: z-score vergelijking met R&R

Bron: R&R, Reuters Ecowin, Rabobank

Gemiddeld genomen is de crisis die begon tussen 2007 en 2009 in deze landen op basis van deze indicator zwaarder geweest dan de historische crises.

[6]

De ‘echte’ crisislanden, Griekenland, Ierland, Spanje en Portugal hebben een crisis gehad die op deze dimensies (aanzienlijk) zwaarder was dan het

gemiddelde uit de historie. Nederland bevindt zich in de middenmoot: een ‘normale’ financiële crisis, waarbij voor de duur van de daling van het BBP per

capita bovengemiddeld is. Duitsland is het enige land dat het op alle indicatoren beter doet dan het historisch gemiddelde, en ook Frankrijk scoort nog

relatief goed. Voor Frankrijk komt dit vooral doordat de huizenmarkt zich relatief goed heeft gehouden. Deels hangt dit samen met de definitie van

financiële crises: er is een casus te maken dat dat voor Frankrijk en Duitsland in 2007-2009 toch in mindere mate gold dan voor de andere landen. Deze

landen niet meenemen zou het gemiddelde vanzelfsprekend ook doen verslechteren.

De financiële crisis die we gehad hebben scoort dus in de weg omlaag ongeveer gemiddeld. Positieve uitzonderingen hierop zijn in veel landen de

huizenprijzen en in mindere mate aandelenkoersen. Zowel qua daling als duur van die daling valt dat in historisch opzicht mee. De vraag is wat daar de

reden voor zou kunnen zijn. Een mogelijke verklaring is het ongekend agressieve monetaire beleid vanaf het begin van deze crisis. De historisch lage

beleidsrente tezamen met een nog nooit op deze schaal vertoond monetair verruimingsbeleid hebben financiële waarden zeker een steun in de rug gegeven.

De weg omhoog tot nu: een gemengd beeld

De weg omlaag is maar een deel van het verhaal van een financiële crisis. Een even belangrijk deel is hoe snel de weg omhoog gaat. En in het verlengde

daarvan: wat hebben we in de tussentijd gemist?

Daar waar de weg omlaag inmiddels bekend is, geldt dat voor de weg omhoog op veel variabelen in veel landen nog niet. Voor een aantal landen, zoals

Nederland en Italië geldt dat pas net het dieptepunt in termen van het BBP per capita in het eerste kwartaal van 2014 is bereikt. Daarentegen geldt voor

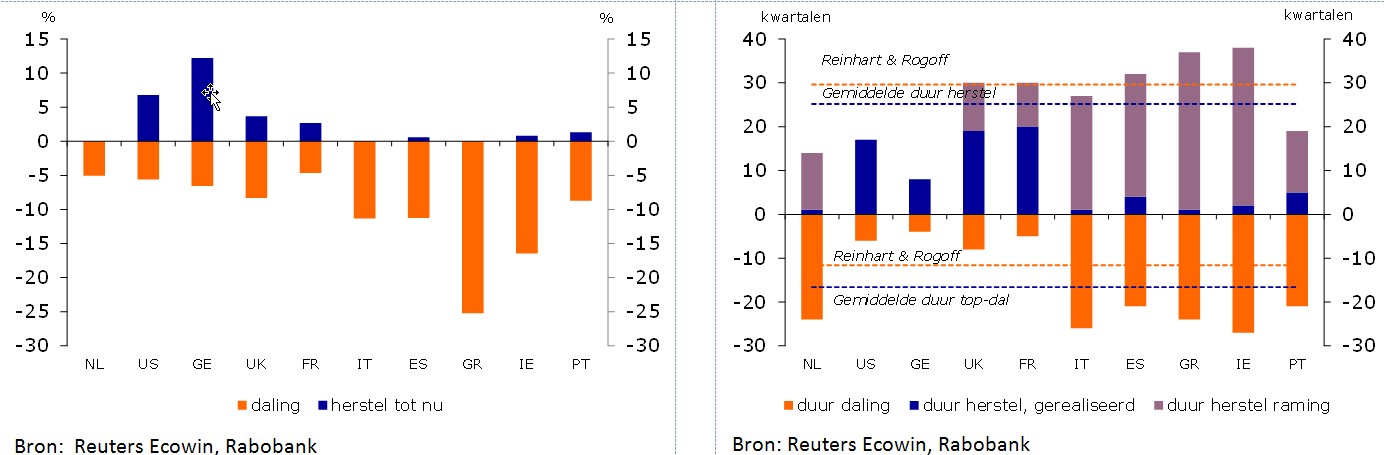

Duitsland en de Verenigde Staten dat het hoogtepunt van voor de crisis al weer gepasseerd is. Figuur 4 geeft dit voor verschillende landen weer.

Figuur 4: BBP per capita: nog een Figuur 5: …die ook nog wel een lange weg... eens lang kan duren

Gemiddeld duurt het herstel, gedefinieerd als BBP per capita weer terug op het oude niveau, na een crisis op basis van R&R 2014 33,6 kwartalen (8,4

jaar) na het bereiken van het dieptepunt na gemiddeld 12 kwartalen voor ontwikkelde economieën. Op basis van onze eigen ramingen gaat het nu gemiddelde 25

kwartalen duren voordat alle tien landen weer op het niveau van BBP per capita uitkomen zoals voor het begin van de crisis (Figuur 5). Voor Nederland

betekent dat bijvoorbeeld dat in het derde kwartaal van 2017 het welvaartsniveau weer ligt op het niveau van begin 2008. Dit herstel zoals geprognosticeerd

is zoals vanzelfsprekend zeer onzeker. En daarbij is het geraamde herstel (dus zonder VS en Duitsland) met gemiddeld ruim 28 kwartalen ook sneller dan op

basis van de historie verwacht kan worden. Daarbij geldt echter ook dat dit soort verschillen ruimschoots binnen de onzekerheidsmarges vallen. Wel is het

zo dat vaak de groeivooruitzichten bij een (zeer) negatieve output gap te rooskleurig worden ingeschat voor de jaren die komen (IMF, 2014).

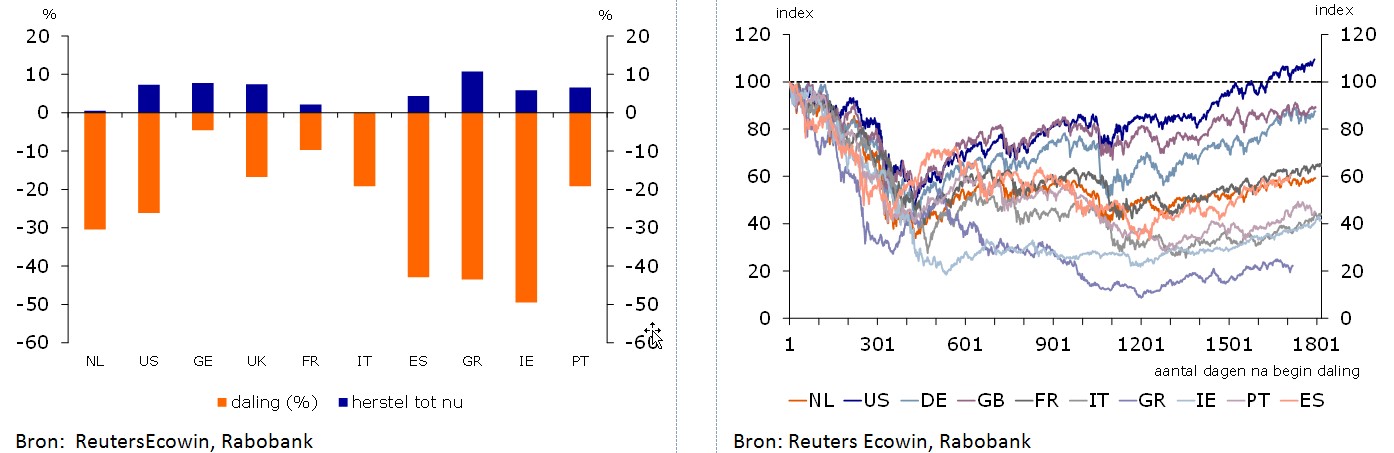

Figuur 6: Daling en herstel Figuur 7: Ontwikkeling reële huizenprijzen aandelenkoersen vanaf begin daling

Voor andere variabelen zijn de verwachtingen lastiger. Voor reële aandelenkoersen geldt dat deze alleen in de VS weer terug zijn op het niveau van voor het

begin van de crisis (figuur 7). Voor andere variabelen (werkloosheid, huizenprijzen en overheidsschuld) is het erg lastig om de weg terug naar het niveau

te laten zien. Alleen in Duitsland is de werkloosheid op dit moment lager dan ten tijde van het begin van de crisis, voor de andere landen is deze

inmiddels wel aan het stabiliseren of aan het dalen. De overheidsschuld neemt in veel landen nog wel toe, waarbij het tempo wel behoorlijk afneemt. Met

betrekking tot huizenprijzen is de daling in de meeste landen voorbij, maar het herstel is in veel gevallen beperkt (figuur 6).

De weg omhoog gedefinieerd als terug op het niveau van het begin van de crisis is dus in veel landen nog lang. Het nu voorziene herstel in termen van BBP

per capita is daarbij sneller dan op basis van de historie verwacht kan worden. Aangezien gemiddeld genomen het bereiken van het dal langer duurde, zou het

getuigen van opmerkelijke veerkracht van de economieën als het herstel wel krachtiger dan gemiddeld zou verlopen.

Conclusie

De financiële crisis in de westerse landen die in de periode 2007-2009 begon heeft inmiddels op basis van de meeste indicatoren haar dieptepunt gepasseerd.

Daarbij laat de neergang zich gemiddeld kenschetsen als redelijk ‘normaal’ bij een financiële crisis: een aanzienlijk verlies aan welvaart, oplopende

werkloosheid, dalende huizenprijzen en dalende beurskoersen. Ook de overheidsschuld nam behoorlijk toe. Deze uitkomsten zijn negatiever dan dat we in 2009

dachten.

De weg omhoog is in een aantal landen ingeslagen, en afgemeten aan het BBP per capita in Duitsland en de VS inmiddels voltooid. De verwachting is dat het

herstel verhoudingsgewijs iets sneller gaat dan de weg naar beneden, maar de onzekerheid daaromtrent is groot.

De vraag die nu opdoemt is ten eerste hoeveel welvaart hebben we nu gemist en, ten tweede, hoe zal het herstel verder gaan? Deze vragen hebben zeer veel

met elkaar te maken. Inmiddels is de consensus dat het gat ontstaan door de daling van het BBP niet meer wordt goedgemaakt (Cerra en Saxena, 2008; Reinhart

en Rogoff, 2009; IMF, 2009; OECD, 2014). Dat betekent voor deze landen gemiddeld een 10%-punt lagere welvaart dan in 2007 gedacht.

De gemiste groei is lastiger te kwantificeren. De vraag is daarbij of de groei van voor de crisis een houdbaar groeipad was en of dat ook weer de groei is

waar we de komende tijd op moeten rekenen. De komende jaren zal blijken of de schade van de crisis ook in groeitermen permanent of tijdelijk is.

Voetnoten

[1]

Met daarbij natuurlijk de disclaimer dat in sommige landen het herstel nog erg fragiel is en we over een jaar moeten constateren dat de bodem nog

dieper lag.

[2]

VS, VK, Duitsland, Frankrijk, Italië, Spanje, Nederland, Ierland, Griekenland en Portugal. Dit zijn ook de landen die R&R (2014) aanmerken als

landen met een systemic financiële crisis.

[3]

Zwaarheidi= (-)top-dal verandering * duur verandering, waarbij de score hoger is als het effect zwaarder. Dit betekent dat bij BBP per

capita, huizenprijzen en aandelenkoersen een minteken wordt opgenomen.

[4]

Het totaal van de zwaarte wordt ook bepaald door de snelheid van het herstel en de ‘gemiste’ welvaart. Dit is zoals R&R 2014 het berekenen.

Daarbij moet echter ook een veronderstelling worden gemaakt over het herstel van alle variabelen tot het oude niveau. Dit laten we nu achterwege.

[5]

Resultaat is daarbij ook dat het gemiddelde van de gecumuleerde z-scores niet meer nul is. De interpretatie daarvan is dat een z-score van groter

dan nul een zwaarder effect weergeeft dan op basis van de historie.

[6]

Het gemiddelde van de z-score is 1: dus deze crisis is in deze landen gemiddeld één standaarddeviatie zwaarder dan het historisch gemiddelde.

Referenties

Caprio, Gerard and Daniela Klingebiel, Luc Laeven and Guillermo Noguera. 2005. “Banking Crisis Database,” inSystemic Financial Crises edited by Patrick Honohan and Luc Laeven. Cambridge: Cambridge University Press.

Fatás, Antonio, and Ilian Mihov. 2013. “Recoveries,” Paper presented at the Boston Federal Reserve 2013 annual conference.

Ho, G. en P. Mauro (2014), Growth: Now and Forever? IMF Working Paper WP/11/117. Washington: IMF.

Reinhart, Carmen M. and Kenneth S. Rogoff . 2008. “Is The 2007 U.S. Subprime Crisis So Different? An, International Historical Comparison,” American Economic Review, 98(2): 339-344.

Reinhart, C. en K. Rogoff (2009),The aftermath of financial crisis, NBER Working Paper 14656.

Stegeman, H.W. en D. Piljic (2009), De financiele crisis: hoe de economie wordt meegezogen, Rabobank special 2009/04 Utrecht: Rabobank.

Te citeren als

Hans Stegeman, “We zijn er bijna…”,

Me Judice,

14 juli 2014.

Copyright

De titel en eerste zinnen van dit artikel mogen zonder toestemming worden overgenomen met de bronvermelding Me Judice en, indien online, een link naar het artikel. Volledige overname is slechts beperkt toegestaan. Voor meer informatie, zie onze copyright richtlijnen.

Afbeelding

bron;

webted, Flickr