Zachte heelmeesters in crisistijden..

Begin jaren negentig daalden de Japanse prijzen van aandelen en grond met 60 respectievelijk 50 procent. De banken stonden toen voor een soortgelijk dilemma als banken nu wereldwijd staan: hun geld zit in insolvabele bedrijven, terwijl de waarde van het onderpand ver onder het hoofdbedrag van de lening duikt. Wat te doen?

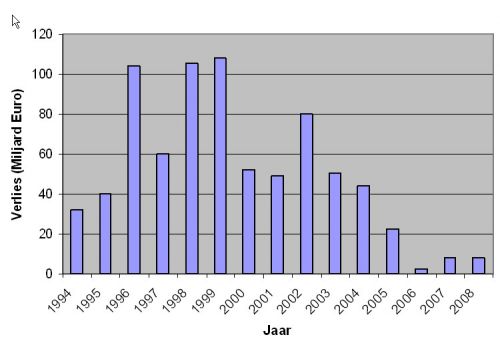

De leningen vervroegd laten aflossen veroorzaakt pijn bij banken en bedrijven omdat er dan onmiddellijk grote verliezen aan het licht komen. Leningen als risicovoller dan voorheen aanmerken was onaantrekkelijk omdat de vermogenseisen volgens het Bazel I-akkoord dan op zouden lopen. Hiermee zou de leencapaciteit van de banken aangetast worden. Om elke pijn te mijden besloten de banken om de noodlijdende bedrijven te redden. Japanse banken gaven insolvabele bedrijven daartoe: opschorting van rentebetalingen, gedeeltelijke kwijtschelding van de schuld, omzetting van schuld in eigen vermogen of aan bedrijven werden nieuwe leningen verstrekt. Het aandeel bedrijven dat door banken werd ondersteund steeg van 2% 1991 naar 16% in 1996. Uiteraard was de hoop van de banken erop gericht dat de comateuze bedrijven zouden ontwaken. Quod non! Vanaf midden jaren 90 bleken de leningen onhoudbaar en moesten alsnog enorme bedragen afgeschreven worden. Figuur 1 geeft een indicatie van de daarmee verbonden bedragen. Zo werd alleen al in 1996 104 miljard euro afgeschreven op leningen bij insolvabele bedrijven.

Figuur 1: Verliezen op leningen Japanse commerciële banken, 1994-2008

…maken een zombie-economie

De ongezonde bedrijven zagen hun verkoopprijzen verder eroderen terwijl de prijs van arbeid kunstmatig hoog werd gehouden omdat onproductieve bedrijven hun werknemers behielden. Gevolg was dat de markt waarin deze zombiebedrijven opereerden volledig verstopt raakte. Uiteindelijk moest de Japanse overheid de banken de facto overnemen. De daarmee gepaard gaande staatsteun verzwakte de economie nog verder omdat de overheid eigenaar werd van juist de banken die de ongezonde bedrijven hadden gesteund. Uiteindelijk moesten de belastingen worden verhoogd om de overheidsfinanciën te redden. De Amerikaanse economen Ricardo Cabellero Takeo Hoshi en Anil Kashyap (2008) verslaan deze ontwikkelingen en tonen in hun onderzoek “Zombie Lending and Depressed Restructuring in Japan” ook empirisch aan wat de effecten zijn van deze ondersteuning: een depressie die langer duurt dan noodzakelijk is.

Hoe gaat dat in zijn werk?

We gaan ervan uit dat bestaande bedrijven tegen een bedrag van 100 euro producten en diensten produceren. Daarnaast dienen zich toetreders aan die tegen 90 euro de zelfde producten en diensten kunnen voortbrengen. Wanneer de bestaande bedrijven geen ondersteuning krijgen is duidelijk wat gebeurt. De toetreders investeren waarbij bestaande bedrijven verdwijnen. Maar wat gebeurt er als bestaande bedrijven banksteun ontvangen? In dat geval lijken de zittende bedrijven tegen zeg 95 euro te produceren waardoor er minder toetreders hun inefficiënte productie kunnen overnemen. Het gevolg hiervan is dat er marktbederf optreedt want de verkoopprijs van de producten van de inefficiënte bedrijven zijn kunstmatige laag, terwijl de prijs van arbeid te hoog is. Onproductieve bedrijven ontslaan immers hun werknemers in lagere hoeveelheden zo lang de bank ze steunt. Een tweede effect is dat het geld maar een keer kan worden uitgeleend door de banken waardoor toetreders ook nog een financieringsprobleem hebben. Potentiële toetreders worden dus op twee manieren tegengehouden: (1) marktbederf doordat werknemers te duur blijven terwijl verkoopprijzen kunstmatig laag zijn en (2) ontzegging van krediet.

De effecten die inefficiënte bedrijven achter laten zijn in de werkelijkheid van de Japanse economie enorm geweest. Zowel de arbeid als de productiviteit leden aanzienlijk. Met name in de sectoren die op banksteun konden rekenen, zoals de detail- en groothandel, de zakelijke dienstverlening en de bouw, zien we het aantal banen afnemen. De afgeschermde sectoren bevatten bedrijven die hun producten voornamelijk op de Japanse markt aanbieden. Anderzijds gold voor de ongesubsidieerde bedrijven behorend tot de maakindustrie –elektronica en auto-industrie- een veel geringer banenverlies. We zien ook dat de creatie van banen het grootst is in de maakindustrie en het laagst in de afgeschermde sectoren. Tevens zien we de productiviteit in de beschermde sector dalen. Naarmate het percentage zombiebedrijven toeneemt van 2 naar bijna 20 procent, loopt de productiviteitgroei in deze sector terug van +2 naar – 5%!

Wat kunnen we leren van de Japanse recessie?

Banken en de overheid moeten niet in de verleiding komen inefficiënte bedrijven te redden. Van de recessie zal een louterende werking uitgaan doordat zieltogende bedrijven afvallen ten gunste van levensvatbare bedrijven en toetreders. We kunnen op basis van de Japanse crisis volgende aanbevelingen aan overheid en banken geven:

Niet verplicht krediet verstrekken

Banken moeten niet verplicht worden geld uit te lenen. Als de overheid al wil sturen dan zou zij erop moeten letten dat aan opkomende bedrijven leningen worden verstrekt. Maar ja, weet de overheid wat opkomende bedrijven zijn? De overheid kan zich het beste onthouden van ingrepen in het kredietbeleid dat banken voeren.

Steun geen stervende bedrijven

Centrale banken moeten erop toezien dat commerciële banken geen zieltogende bedrijven redden. Commerciële banken zouden we ervan willen weerhouden bedrijven te redden ter voorkoming van pijnlijke afschrijvingen op uitstaande leningen. Zo gauw commerciële banken op bedrijfstakniveau interestverplichtingen opschort of delen van leningen kwijtschelden moet de centrale bank de betrokken bankbesturen ter verantwoording roepen en een onderzoek instellen naar de onderliggende risico’s op uitstaande leningen. De onderliggende leningen zouden dan wel eens risicovoller kunnen blijken te zijn dan de commerciële bank wil doen vermoeden.

Hou vast aan sanering kredietportefeuille

Overname van banken door de overheid vergt sanering van de kredietportefeuille. Als banken moeten worden overgenomen door de overheid is het gevaar levensgroot dat de overheid het bankbeleid bewust of onbewust voortzet. Het probleem voor de overheid is op zo’n moment dat ontslagen binnen bedrijven meestal een massaal verloop laten zien, terwijl de banengroei zich meer geleidelijk manifesteert. De overheid maakt zich makkelijker populair door uit te leggen dat massaontslag werd voorkomen dan met de uitspraak dat door massaontslag toe te staan geleidelijke maar standvastige banengroei te verwachten is.

* Dit is een uitgebreide versie van een artikel dat in de Volkskrant van 2 maart 2009 is verschenen.

Referentie:

Caballero, R.J., T. Hoshi, en A.K. Kashyap. 2008. Zombie Lending and Depressed Restructuring in Japan. American Economic Review, 98(5): 1943–1977.

Te citeren als

Jan Bouwens, “Japanse crisisles: voorkom een zombie-economie”,

Me Judice,

2 maart 2009.

Copyright

De titel en eerste zinnen van dit artikel mogen zonder toestemming worden overgenomen met de bronvermelding Me Judice en, indien online, een link naar het artikel. Volledige overname is slechts beperkt toegestaan. Voor meer informatie, zie onze copyright richtlijnen.

Afbeelding

Afbeelding ‘Zombies à Montréal’ van Claude Robillard (CC BY 2.0).