Verantwoording

De kosten die de pensioenfondsen maken zijn van grote invloed op de omvang van het bij elkaar gespaarde pensioenvermogen. De toezichthouder stelt het zo:

“In het algemeen geldt dat een kostenverlaging van 0,25 procentpunt op een termijn van veertig jaar leidt tot een circa 7,5% hoger collectief

pensioenvermogen.” (AFM, 2011, hier doelt de toezichthouder op 0,25 procentpunt van de kosten ten opzichte van de activa).

Onlangs onderzocht de

toezichthouder nog eens de jaarverslagen (AFM 2014). Naast lof stond in het begeleidende persbericht: “Maar de jaarverslagen geven nog vrijwel geen

inzicht in het waarom van het kostenniveau; wat veroorzaakt de kosten?”. Al dan niet in reactie op het AFM-rapport uit 2011 zijn er op instigatie van de

Pensioenfederatie (2013) inmiddels eenvormige en gedetailleerdere afspraken over kostenrapportage. Dat is een niet te onderschatten verdienste, indachtig

de slotzin van Piketty (2014): “Refusing to deal with numbers rarely serves the interests of the least well-off”.

De grotere transparantie is welkom, maar de vraag is of de gemaakte kosten zijn te verantwoorden. De kosten zijn voor 2012 geschat op 5,7 miljard euro

(LCP, 2013), waarbij vermogensbeheer de grootste kostenpost is. Er is verschil van mening over de vraag of deze hoogte verantwoord is. Veel mensen in de

pensioensector menen dat tegenover deze kosten voldoende baten staan, vooral in de vorm van extra beleggingsrendement. Het verband tussen kosten en

rendement is speculeren zonder grondig econometrisch onderzoek op fondsniveau.

Kostenveranderingen

Ik richt mij op kostenveranderingen. Stijgingen zijn alleen te rechtvaardigen als er onderliggend iets verandert. Het is daarom relevant om de

kostenveranderingen van de vijf grootste pensioenfondsen (alle bedrijfstakpensioenfondsen) nader te bezien en bij stijgingen na te gaan of deze

gerechtvaardigd zouden kunnen zijn.

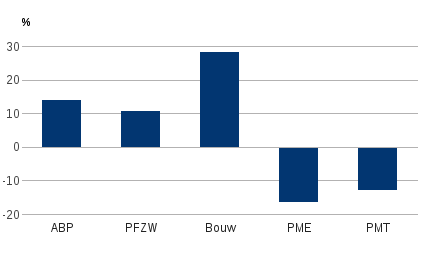

Figuur 1 geeft daartoe weer de kostenstijgingen (o.b.v. jaarverslagen 2012 en 2013). De kosten bestaan uit vier kostencategorieën. Transactiekosten,

vermogensbeheerkosten (exclusief z.g. prestatie-vergoedingen), prestatievergoedingen en pensioenbeheer. Waar relevant is in onderstaande voor een fonds de

kostenstijging in een categorie vermeld.

Figuur 1. Verandering kosten vijf grootste Nederlandse pensioenfondsen (%), 2012-2013

Bron: Jaarverslagen pensioenfondsen.

De figuur spreekt grotendeels voor zich, maar er kan niet voorbij gegaan worden aan enkele kanttekeningen en aan de toelichting van de fondsen zelf.

Eerst enkele kanttekeningen. Ten eerste uitte DNB (2014) het vermoeden dat niet alle kosten worden vermeld: ”DNB heeft tegelijkertijd

aangegeven dat bij de beleggingscategorieën private equity en hedge funds het vermoeden bestaat dat nog niet alle kosten in beeld zijn

gebracht.” Ten tweede betreft het hier deels schattingen of voorlopige cijfers. Een jaarlijkse fluctuatie van, zeg, 0.5-1% is –alleen al als gevolg

daarvan- niet op voorhand onverantwoord. Ten derde zijn de gegevens grotendeels gebaseerd op gegevens van uitvoerders. Fondsen nemen deze gegevens over,

maar gesteld noch gebleken is of een kritische beschouwing of controle hieraan vooraf gaat.

Wat zeggen de fondsen?

Onder deze voorbehouden geldt dat PME en PMT een pluim op de hoed verdienen; hun kosten daalden aanzienlijk. Bij PMT en PME daalden de

prestatie-afhankelijke vergoedingen met 54.4% en 50% respectievelijk. Dit alles geldt niet voor ABP, Bouw en PFZW. De kosten zijn aanzienlijk gestegen. Wat

stellen fondsen zelf te dien aanzien?

Afgaand op het jaarverslag hecht PFZW aan “kostentransparantie”, en wil het “strakker sturen op de hoogte van kosten” (dit citaat en alle volgende citaten

zijn afkomstig uit jaarverslagen). PFZW heeft “kostenprotocollen” opgesteld, welke onder andere afhankelijk zijn van de beleggingscategorie. Dit heeft tot

doel “de druk op lagere kosten te vergroten”, als ook het “kostenbewustzijn” te vergroten. Vooralsnog blijven waarneembare resultaten evenwel uit. Dat

wordt ook onderkend: “Toch wordt de kostentarget niet afgedwongen”.

Bij ABP stijgen met name de posten ‘prestatievergoeding’ (36,4%) en transactiekosten (27,7%). Ook ABP hecht naar eigen zeggen aan kostenbeheersing:

“Kostenbeheersing speelt daarom een belangrijke rol in het beleid, juist omdat het om pensioengeld van deelnemers gaat.” De kosten kunnen evenwel “niet los

worden gezien van de beleggingsstijl en de daarmee beoogde doelen, de samenstelling van de beleggingsportefeuille en de behaalde rendementen, in relatie

tot de gelopen risico’s.” Verder geldt: “De hogere kosten hangen samen met de doelstelling van het bestuur om met de servicescore tot de top van de

pensioenwereld te behoren.” Ook speelt een rol “dat de pensioenregeling complex is, omdat in de loop der tijd veel overgangsregelingen

zijn ontstaan.” Deze beweringen zouden valide kunnen zijn, maar ze rechtvaardigen hooguit kostenhoogte. Ze rechtvaardigen geen

kostenstijging zolang complexiteit, beleggingsstijl en (beoogde) servicescore onveranderd zijn gebleven. Dat deze substantieel veranderd zijn, is evenwel

gesteld noch gebleken.

Pensioenfonds Bouw ziet de kosten in ruime mate stijgen. De prestatievergoedingen stijgen met 72,3%. Over de met 77,3% gestegen transactiekosten wordt

gesteld als oorzaak “de wijziging van de samenstelling van de portefeuille. Daarnaast zijn de kosten gestegen door een hoger aantal renteswaptransacties.”

Er wordt niet toegelicht waarom de wijzigingen doorgevoerd zijn, waarmee de uitleg tautologisch aandoet. Verder wordt gesteld: ”De kosten van

vermogensbeheer worden onder andere gedreven door de beleggingsstijl. Het bestuur voert voor het overgrote deel van de beleggingen een actieve

beleggingsstijl, met als doel extra rendement boven de benchmark te verdienen. Deze stijl brengt hogere kosten met zich mee dan bijvoorbeeld een passieve

stijl, waarbij de benchmark wordt gevolgd. De hogere kosten moeten in relatie worden gezien tot het extra rendement dat voor de deelnemers wordt

gerealiseerd”. Dit zou alles kunnen gelden, maar wederom vormt het geen rechtvaardiging voor kostenstijgingen.

Tot slot

De kosten van meerdere grote fondsen zijn aanzienlijk gestegen zonder dat daarvoor een overtuigende grond is. Hiermee heeft de oproep van AFM het eerste

doel bereikt: het transparant doen zijn van kosten en de ontwikkeling daar in. De tweede stap is dat deze kosten(stijgingen) of uitgelegd worden aan de

deelnemers of tot het verleden behoren.

Referenties

AFM (2011), Kosten pensioenfondsen verdienen meer aandacht, juli 2011.

AFM (2014), Begin van kostentransparantie in jaarverslagen pensioenfondsen, 18 juli 2014.

DNB (2014), Vervolgonderzoek vermogensbeheerkosten in de jaarstaten, 26 augustus 2014.

LCP (2013), Inzicht in de uitvoeringskosten en vermogensbeheerkosten van Nederlandse pensioenfondsen.

Pensioenfederatie (2013), Aanbevelingen uitvoeringskosten, oktober 2013.

Piketty, T. (2014), Capital in the Twenty-First Century (Harvard University Press).

Te citeren als

David Hollanders, “Pensioenfondsen leggen kostenstijgingen niet uit”,

Me Judice,

8 oktober 2014.

Copyright

De titel en eerste zinnen van dit artikel mogen zonder toestemming worden overgenomen met de bronvermelding Me Judice en, indien online, een link naar het artikel. Volledige overname is slechts beperkt toegestaan. Voor meer informatie, zie onze copyright richtlijnen.

Afbeelding

Afbeelding ‘

Kimbell Art Museum’ van Jeff Stvan (

CC BY-NC-ND 2.0)