Zijlstra: geen woorden maar ook al geen daden tegen de inflatie

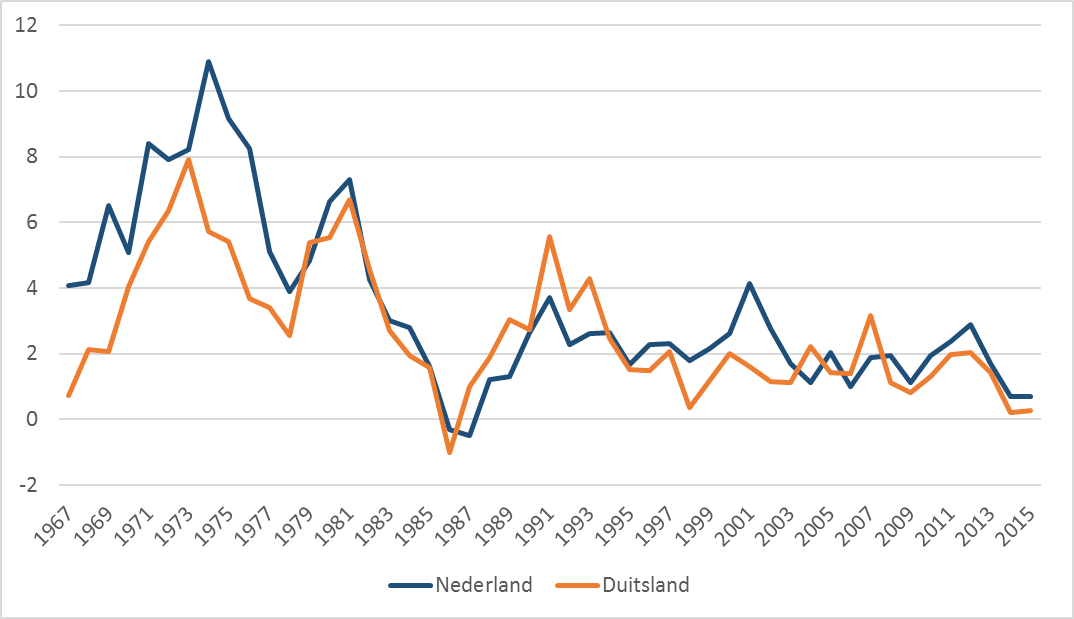

Jelle Zijlstra was President van De Nederlandsche Bank (DNB) van 1 mei 1967 tot 1 januari 1982. Toen hij aantrad was de inflatie 4 procent. Na een tijdelijke piek in 1969 vanwege de invoering van de BTW (12 procent) viel de inflatie terug, maar de economische opleving nét voor de eerste oliecrisis van 1973 dreef de inflatie op tot 8 procent. Vanaf dat moment is de dynamiek van de inflatie in Nederland duidelijk slechter dan in Duitsland. Tussen 1974 en 1978 (kabinet Den Uyl en begin van het kabinet Van Agt) is de inflatie in Nederland steeds hoger dan bij de buren zodat ons prijspeil cumulatief 16 punten meer steeg. Na 1978 houdt de inflatie in Nederland weer gelijke tred met Duitsland (zie figuur 1).

Figuur 1: inflatie in Nederland en in Duitsland

Tijdens Zijlstra (1967-80) was de inflatie in Nederland hoger dan in Duitsland. De gulden verloor meer koopkracht omdat Zijlstra zich niet voldoende

schrap zette tegen de inflatie en meende dat de kosten van een anti-inflatie politiek te hoog waren zolang de overheid en de vakbonden niet mee wilden

werken.

De laatste devaluatie van de gulden in 1983 was dan ook al niet meer ingegeven door een cumulatief prijsverschil met Duitsland - opgelopen sinds de

devaluatie daarvoor - maar door de wanhopige positie van grote delen van het bedrijfsleven. Die benarde positie werd in die tijd afgemeten aan de

zogenaamde arbeidsinkomensquote die aangaf dat de industrie in totaliteit geen winst meer kon maken.

Tijdens de periode- Zijlstra werd een devaluatie met gemiddeld 2 cent een regelmatige gebeurtenis. Zo’n reeks van devaluaties werd onvermijdelijk door de

hogere inflatie in Nederland. Alleen de laatste devaluatie van maart 1983 kwam onder het bewind van Zijlstra’s opvolger Duisenberg – en die liet direct

duidelijk weten dat hij tegen een devaluatie had geadviseerd, daarmee premier Lubbers, die hem had overruled, dwingend tot de uitspraak “nooit weer”.

Duisenberg had the premier met succes overtuigd dat zonder zo’n uitspraak de nederlandse rente nog meer zou stijgen boven de rente in Duitsland. Figuur 2

laat zien hoe de wisselkoers tussen gulden en Duitse mark onder Zijlstra veel minder stabiel was dan daarvoor en daarna.

Figuur 2: wisselkoers tussen gulden en Duitse mark

De wisselkoers met onze belangrijkste handelpartner was bijna altijd stabiel, met uitzondering van de periode- Zijlstra. De laatste devaluatie vond

plaats in 1983 toen premier Lubbers die doorzette tegen het advies van Zijlstra’s opvolger Duisenberg.

Zijlstra brak met het theoretische kader van zijn voorganger Holtrop – die op zijn beurt zwaar had geleund op de Nederlander Jacques Polak van het IMF – en

bekeerde zich tot wat hij noemde een “gematigd monetarisme”. Dat was een verbetering. Het denkschema dat we kennen uit de jaarverslagen van Holtrop

hanteerde nog een vorm van de wetenschappelijk ondeugdelijke “loanable funds”-theorie. In een notendop kwam die visie erop neer dat als de banken een ruime

liquiditeit bezitten is er geen reden voor de centrale bank om meer cash te creëren; hebben de banken te weinig liquiditeit dan heeft het bedrijfsleven

kennelijk behoefte aan meer krediet en moet de centrale bank daarin helpen voorzien door het scheppen van extra reserves. Daarmee steunt de centrale bank

dan een gezonde economische ontwikkeling – maar accommodeert ook een mogelijk oplopende inflatie. Zulke “loanable funds”-theorieën verloren hun invloed in

de VS en in Engeland om die reden: ze bevatten geen betrouwbaar anker om de verwachtingen van toekomstige inflatie laag en stabiel te houden - en Zijlstra

stapte er gelukkig ook van af.

Halverwege die periode, na acht jaar als president, zette Zijlstra zijn eigen “gematigd monetaristische” visie uiteen in een artikel in het belangrijkste

Nederlandse tijdschrift voor economie. Hij meende dat een inflatie tot ongeveer vijf procent per jaar - “creeping inflation” in het engelse origineel –

niet zo’n probleem was – omdat zo’n niveau van inflatie gepaard zou gaan met de verwachting dat die vijf procent tijdelijk zou zijn en dat de inflatie in

de toekomst weer zou dalen - en niet zou leiden tot een aantasting van het vertrouwen in de munt. Zijlstra accepteerde dus een inflatie tot vijf procent -

hoewel bij vijf procent de munt de helft van de waarde verliest in 14 jaar. In Zijlstra’s 13 jaar aan het stuur was de inflatie gemiddeld 7 procent. Een

gulden in 1967 toen Zijlstra aantrad was nog 42 cent waard na zijn dertien jaar als president.

Zijlstra bagatelliseerde niet alleen een inflatie van 5 procent of minder, hij bleef zelfs opmerkelijk luchtig in zijn artikel uit 1975 over een inflatie

tussen 5 en 10 procent – de realiteit in 10 van zijn 13 jaren als president. Ik citeer in het oorspronkelijke Engels om Zijlstra's opvatting ongefilterd

door te geven:

“Inflation gathers pace and it is diagnosed. People no longer expect it to pass either wholly or even in part, yet it is not expected to get worse. The

elasticity of inflationary expectations is 1. Although confidence in the unit of account has been dented, it is not really weakened. The upper boundary of

this inflationary zone might be set at 10 %. One may speak of 'marching inflation.” (Zijlstra, 1975)

Mijn promotor Pieter Korteweg – hoogleraar monetaire economie in Rotterdam en de eerste Nederlandse monetaire specialist die in zijn wetenschappelijk werk

de moderne monetaristische aanpak van Friedman, Brunner en Meltzer hanteerde – was een roepende in de woestijn met zijn krachtig uitgedragen visie dat de

hogere inflatie niets goeds zou opleveren en te zijner tijd alleen ten koste van een recessie weer uit de economie kon worden gebannen. Een grote

meerderheid van de Nederlandse economen geloofde nog in de ouderwetse Phillips-curve die stelde dat een lagere werkloosheid binnen bereik kon komen (en

blijven) ten koste van een oplopende inflatie. Korteweg waarschuwde voor de gevolgen van deze gedachtegang: de winst in werkgelegenheid zou tijdelijk

blijken maar de prijs van een hogere inflatie veel hardnekkiger. Hij kreeg helaas gelijk.

Meestal werden Korteweg en ik weggehoond, het felst in het jaar dat Milton Friedman een bezoek bracht aan Chili in de tijd van de dictator Pinochet. Toen

de jaarvergadering van de Nederlandse Vereniging voor de Staathuishoudkunde afzakte tot een ad hominem aanval op Friedman, heb ik waarschijnlijk mijzelf

een groter plezier gedaan dan de collega-economen door hen er aan te herinneren dat Jan Tinbergen bij een bezoek aan Franco-Spanje een eredoctoraat had

aangenomen, terwijl Friedman een eredoctoraat in Chili had afgewezen en in zijn openbare optredens in Chili had gesproken tégen de onderdrukking van de

vrijheid in dat land.

In een later artikel uit 1979 stelde Zijlstra dat inflatie niet alleen afhangt van monetair beleid maar ook van het leengedrag van de overheid en van de

afspraken tussen werkgevers en vakbonden over de loonstijging. De centrale bank alleen is niet in staat om een goed resultaat te bereiken: “Excesses in one

of the three fields cannot be counteracted and corrected by rigorously applying the remaining instruments.” En: “No useful results will be achieved if

reliance is placed on only one of the three”. Zijlstra geeft toe dat de centrale bank als een “ultimum remedium” een inflatie kan stoppen, maar de

geciteerde zinsnede maakt duidelijk waarom dat voor hem meer theorie was dan praktijk. In zijn eerdere artikel stelde Zijlstra eveneens al dat de centrale

bank machteloos staat wanneer de overheid niet een krachtig loon- en prijsbeleid voert of langs andere weg significant invloed uitoefent op lonen en

prijzen.

Zijlstra publiceerde wel artikelen over inflatie, maar hij had niet de kracht om de inflatie ook metterdaad te bestrijden. Nederland heeft daarvoor een prijs betaald.

Zijlstra’s opvatting dat de centrale bank de inflatie niet op eigen kracht moet proberen te bestrijden wordt gelogenstraft door de ervaringen in de VS.

Toen Fed president Paul Volcker daar in 1980 de anti-inflatie politiek inzette, kreeg hij geen steun vanuit de federale begrotingsbeleid. Zowel de

overheidsuitgaven als het tekort op de begroting namen toe in de periode 1979-1985, maar frustreerden niet zijn succes om de inflatie terug te brengen van

11 procent bij zijn aantreden in 1979 tot onder de 4 procent in 1985. Loon- en prijspolitiek was eerder geprobeerd onder president Nixon in 1971-73, en

later nog een keer onder president Carter in 1979. Beide keren was deze politiek mislukt en kwam later ook niet meer aan de orde. Fed president Volcker stond er

dus alleen voor met het monetair beleid, maar had succes.

Zijlstra bofte dat cabaretier Wim Kan hem onvergetelijk beschreef als “met dat zuinige mondje”.

Dat suggereerde een strengheid die helemaal niet in overeenstemming was met de feiten. De inflatie in Nederland werd onder Zijlstra dubbel zo hoog als in

Duitsland en Zwitserland, de gulden moest daardoor bij herhaling devalueren, en speculatie over nog weer een devaluatie dreef de Nederlandse rente nog

jaren na zijn aftreden omhoog. Zijlstra publiceerde wel artikelen over inflatie, maar hij had niet de kracht om de inflatie ook metterdaad te bestrijden.

Nederland heeft daarvoor een prijs betaald: tot 1989 bleef de Nederlandse lange rente bijna voortdurend hoger dan de Duitse rente, omdat de markt nog niet

wilde uitsluiten dat de gulden misschien nog eens zou devalueren.

Voordat Zijlstra aantrad kwam het voeren van monetair beleid voor een kleine open economie vooral neer op het bewaken van de internationale reserves ter

bescherming van de wisselkoers. Zijlstra was president van DNB toen de wisselkoersen wereldwijd vrij werden gegeven na de beslissing van president Nixon om

de laatste band tussen de dollar en het goud op te geven. Landen kregen toen de vrijheid om een eigen monetaire koers uit te zetten. Engeland was het

eerste grote voorbeeld van hoe het niet moest: daar steeg de inflatie tot 25 procent in 1974-5 door een misplaatste poging van minister Barber om zijn

politieke partij aan een verkiezingsoverwinning te helpen. Pas tijdens het bewind van Thatcher verbeterde het zakenklimaat in Engeland weer. In de tussentijd was veel

werkgelegenheid in de industrie verloren gegaan. Het is geen toeval dat de twee landen in West-Europa met lage inflatie – Duitsland en Zwitserland – er het

beste in slaagden om de werkgelegenheid in hun industrie te handhaven. In Nederland werd de inflatie nooit zo hoog als in Engeland en waren de vakbonden

moderner en minder militant, maar het zwakke beleid van Zijlstra droeg zeker – net als in Engeland - bij tot de uitholling van de Nederlandse industrie.

Duisenberg: overtuigd van de euro

Pas onder President Duisenberg (1 januari 1982 - 1 juli 1997) koos De Nederlandsche Bank na de devaluaties van Zijlstra weer voor een betrouwbare vaste wisselkoers met de

Duitse mark. Er was nog een laatste afwaardering van de gulden in maart 1983, maar Duisenberg mocht laten weten dat hij tegen deze beslissing had

geadviseerd. Het kwaad was toen helaas al geschied: de hoge inflatie tussen 1970 en 1980 veroorzaakte een schadelijke boom-bust in de huizenmarkt, en was

een factor in de erosie van de winstgevendheid van de industrie. De afbraak van de werkgelegenheid in de industrie kwam in de hoge inflatielanden als

Nederland en Engeland twintig jaar eerder dan in de lage inflatielanden Duitsland en Zwitserland.

Duisenberg was meer een monetarist dan Zijlstra en dat blijkt op twee manieren. Hij nam definitief afstand van de “loanable funds”-noties en probeerde soms om

globaal aan te geven wat een redelijke groei zou kunnen zijn in de geldhoeveelheid. Maar – belangrijker – hij was duidelijk over wat monetair beleid wel en

niet kan. Monetair beleid is verantwoordelijk voor een lage en stabiele inflatie, en dat betekende tijdens zijn bewind in Nederland het handhaven van een

vaste wisselkoers met de Duitse mark. Op die manier geeft de centrale bank een maximum aan voorspelbaarheid en een minimum aan onzekerheid voor het

bedrijfsleven. Voor de overheid had deze beslissing als voordeel dat men met meer vertrouwen de staatsschuld lang kon financieren, in de wetenschap dat een

lage en stabiele inflatie weerslag vindt een een lage en stabiele lange rente. Monetair beleid is echter niet verantwoordelijk voor de financiën van de

overheid en Duisenberg klaagde tijdens de kabinetten Lubbers dat de overheidssector te groot was in vergelijking met de omringende landen en nog steeds te

veel leende. Maar – in tegenstelling tot Zijlstra – deed dat in Duisenbergs visie niet af aan de verantwoordelijkheid van de centrale bank voor de

wisselkoers. Terwijl Zijlstra beweerde dat de centrale bank alleen succes kan hebben met medewerking van de overheid en van vakbonden en werkgevers,

schreef Duisenberg liever (zie Verslag van de President in het Jaarverslag voor 1987) dat er in de economie diverse binnen- en buitenlandse bronnen zijn van

onzekerheid en dat de centrale bank moet zorgen dat het wisselkoersbeleid en het monetaire beleid niet zo’n bron van onzekerheid worden voor het

bedrijfsleven.

Tijdens Duisenbergs bewind bij DNB kwam de European Single Act (1986) tot stand en gaf de Duitse hereniging kracht aan de discussies over een

gemeenschappelijke munt. Dat culmineerde in het Verdrag van Maastricht (1992) met de architectuur van de euro .Duisenberg was vanaf het begin voorstander

en vertrok in 1997 naar Frankfurt om de ene munt voor te bereiden. Als president van DNB liet hij bezoekers aan zijn werkkamer wel eens de directe

telefoonlijn zien met de Bundesbank in Frankfurt, maar hij wist heel goed dat er in Nederland voorzichtige grappen werden gemaakt over de vraag of er aan

de andere kant wel ook een telefoon stond die zou worden opgenomen als Amsterdam verbinding zocht. Vanaf 1997 werkte Duisenberg aan die andere kant aan een

nieuwe munt waarbij Nederland collegiaal invloed zou gaan uitoefenen op het gemeenschappelijke monetaire beleid.

In 2002 zei Duisenberg het kernachtig: “Men kan de architecten van het Verdrag van Maastricht louter prijzen. Zij erkenden de noodzaak om de functies van

geld aan te bieden op een Europees niveau.” Het leek in die dagen waarschijnlijk dat verdere politieke integratie zou volgen, maar Duisenberg oordeelde dat de monetaire grondwet op zichzelf al solide

genoeg was. Vijftien jaar later is dat een minderheidsstandpunt, maar nog steeds verdedigbaar. De Amerikaanse econoom John Cochrane is nu de belangrijkste

vertegenwoordiger van de school die – net als Duisenberg - de euro verdedigt. Zo wijst Cochrane (2015) er op dat de dollar al de ene munt was voor de VS vanaf

1790, maar dat fiscale overdrachten pas begonnen in de dertiger jaren van de vorige eeuw. Dat is een goed argument tegen de kritiek dat Duisenberg de euro

pas had mogen introduceren nadat de deelnemende landen hadden besloten tot een gemeenschappelijk fiscaal beleid.

In 2002 zei Duisenberg het kernachtig: “Men kan de architecten van het Verdrag van Maastricht louter prijzen. Zij erkenden de noodzaak om de functies van geld aan te bieden op een Europees niveau.”

En over het argument dat de euro een roekeloze onderneming zou blijken omdat Europa de arbeidsmobiliteit mist van de VS schrijft Cochrane dat de kosten van

migratie naar een ander EU-land veel lager zijn dan de kosten van mobiliteit in de VS in de negentiende eeuw. En toch had dat land toen de dollar als

gemeenschappelijke munt.

De zwakte van de euro is niet het ontbreken van een gemeenschappelijk begrotingsbeleid en ook niet de problemen voor de arbeidsmarkt omdat Europa niet één

taal en één cultuur heeft. Wat fout ging na de invoering van de euro was vooral dat de banken te veel staatsschuld van hun thuisland aankochten en in

portefeuille hielden. Te lang leefde de illusie dat de binnenlandse staatsschuld volkomen veilig was en dus hadden de Griekse banken veel te veel Griekse

schuld, bezaten de Italiaanse banken nog steeds veel te veel Italiaanse staatsschuld en zo voort. Als de banken in Griekenland hun beleggingen goed hadden

gespreid had de Griekse staat failliet kunnen gaan zonder het binnenlandse bankwezen mee te sleuren. Toen in 1975 de stad New York failliet ging, had dat

geen gevolgen voor de New Yorkse banken; de kosten kwamen vooral terecht bij de pensioenfondsen van de overheidsdienaren en bij hun vakbonden.

Cochrane concludeert dat “Europe’s admirable common-currency project” kan worden voltooid wanneer de banken zich in alle lidstaten gedragen als

pan-Europese banken en voorzichtig zijn met de staatsschuld van hun thuisland. Dat is zijn – en mijn – verdediging van Duisenbergs standpunt uit 2002 dat

de euro een goede zaak was die “louter geprezen” kon worden.

Wellink: mislukt toezicht

Omdat al vanaf 1985 de monetaire signalen over de groei van het geld volgens verschillende definities (contant geld, bankrekeningen of dat alles plus

spaargeld) elkaar voortdurend tegenspraken, werd een ander monetaristisch recept populair: een formule voor de ééndaagsrente die geldt tussen banken en de

centrale bank. Die zogenaamde Taylor-regel, vernoemd naar de monetarist John Taylor (Stanford University) werkte goed in veel landen, maar heeft twee

beperkingen. Eén: als de inflatie dank zij die regel stabiel blijft maar de aandelenkoersen bovenmatig stijgen (of 'exuberant‘, een favoriete uitdrukking

van Alan Greenspan, oud-voorzitter van de Amerikaanse centrale bank), is niet zo helder of de centrale bank dan iets moet doen aan de geldvoorziening of

dat het beter is om banken en speculanten af te remmen met beperkingen op aandelenkoop met geleend geld of met hogere kapitaaleisen voor zakenbanken. Twee:

er is geen zekerheid dat - hoewel voor de totale economie geld en prijzen stabiel zijn - er niet intussen een gekte bezit neemt van partijen die zich op de

hypotheekmarkt begeven. Dat zijn serieuze beperkingen van het moderne monetarisme in de vorm van de Taylor-regel, en een consensus over een betere formule

is nog niet in zicht.

Golven van overdreven optimisme gevolgd door synchroon pessimisme bij de ondernemers kunnen soms komen door fouten gemaakt in het monetaire beleid. Echter,

dergelijke effecten zijn in wezen de onvermijdelijke vloek van het kapitalisme – een diagnose die Friedman op rechts en Keynes op links deelden. Een

dergelijke diagnose is bovendien zuiverder is en wijst dus eerder in de juiste richting dan het gebruik van monetarisme als scheldwoord voor fouten in

wetgeving en toezicht die niets te maken hebben met de sturing van de inflatie.

We kunnen die twee tekortkomingen in één zin samenvatten: hoe langer het goed gaat met de economie – bijvoorbeeld omdat de inflatie mooi laag en stabiel is

– des te meer nemen burgers en bedrijven risico’s met grotere bedragen geleend geld en minder buffers voor toekomstige tegenslag. Die kwetsbaarheid leidt

dan vroeger of later tot een crisis waarbij iedereen tegelijk conservatiever wordt, gaat sparen en aflossen en dus de economie in een recessie stort.

Dat een lange periode van stabiliteit het risico met zich mee draagt van een speculatiegolf bleek in de VS uit de dot-com bubbel aan het einde van de

vorige eeuw en een paar jaar later met de onhoudbare hypotheekmarkt van 2002-2007. In Nederland waren de bubbels niet zo zeer in de macro-economie aanwezig

maar in specifieke deelmarkten. Eerst kreeg Wellink te maken met de winstverdriedubbelaars, later met IceSave, de renteswaps en het faillissement van DSB

en ten slotte met zijn grootste beleidsfout: het groene licht voor ABN AMRO en ING om maximaal te lenen op de kapitaalmarkt zodat Amsterdam zou kunnen

bogen op ten minste één bank van wereldklasse.

Nout Wellink bestuurde DNB van 1 juli 1997 tot 1 juli 2011, een periode dat de gulden al definitief was vastgeklonken aan de Duitse mark en gaf met succes leiding aan de introductie van de

Euro in 2002. Ter zijde: Wellink kon net als zijn voorgangers dwingend spreken over loonmatiging, maar toen zijn monetaire bevoegdheden overgeheveld werden

naar Frankfurt, hield hij wel vast aan een salaris dat bijna het dubbele was van zijn nieuwe baas Duisenberg bij de ECB.

Inflatie was niet zijn probleem, maar hij had ernstige misstanden in het bankwezen niet helder in het vizier. De winstverdubbelaars van Bank Labouchere was

een constructie waarbij met geleend geld aandelen werden gehuurd, in de hoop dat de beurs tijdens de huurperiode zou blijven stijgen: “wat denkt u van 21

procent rendement per jaar?” Waarschuwingen vanuit de universitaire wereld sloeg Wellink in de wind, met het excuus dat DNB niet verantwoordelijk was voor

reclame-uitingen. Maar Bank Labouchere viel onder het ’toezicht van DNB en – zoals gebleken uit een eerdere episode bij Staal Bankiers – was DNB zeker in

staat om waar nodig hard op te treden (Bij Staal Bankiers waren dreigementen van DNB genoeg om de aandeelhouder te dwingen de CEO te ontslaan). Zelfs een

openbare noodkreet van de vereniging van belastingadviseurs bracht geen verandering in het toenmalige standpunt van DNB dat zij niet kon optreden tegen

hitsige advertenties.

Inflatie was niet het probleem van Wellink, maar hij had ernstige misstanden in het bankwezen niet helder in het vizier.

Daarna kwam de ramp van Icesave. Websites in IJsland hadden volop informatie over de ongewenste praktijken in het IJslandse bankwezen, maar DNB sloot de

ogen. DNB had vanaf het begin moeten eisen dat Icesave eurobezittingen zou aanhouden als dekking voor alle eurospaargelden. Het verweer van DNB dat een

aanwijzing aan Icesave zou leiden tot een paniek onder de spaarders snijdt geen hout, want dan zou een centrale bank nooit meer actie kunnen ondernemen.

Bovendien was DNB niet eerlijk tegenover de onderzoekscommissie van het ministerie van Financiën over Icesave. Beweringen dat de markt in de zomer van 2008

geen aanwijzing gaf over het faillissementsrisico van Landsbanki waren onjuist en bewust misleidend (zie mijn boek “Uitgekleed” uit 2009 voor meer overIcesave en DNB).

Daarna kwam het DSB-faillissement. Nooit had Wellink mogen goedvinden dat de grootaandeelhouder zo veel geld onttrok aan zijn eigen instelling. DNB ging

ook veel te makkelijk akkoord met tijdelijke management-oplossingen waarbij politiek goed ingevoerde (VVD) bestuurders in een decoratieve rol bij DSB

kwamen zonder de macht van de grootaandeelhouder – Dirk Scheringa - te kunnen inperken.

En dan de rente-swaps, producten die niet op een markt werden geprijsd en exorbitante winsten opleverden voor de banken. Opnieuw was DNB niet actief met

het waarschuwen zodat zelfs lagere overheden – die geen reden hebben om zulke swaps aan te kopen – verliezen leden.

Maar uiteindelijk was nog een vijfde misser van Wellink het meest kostbaar voor de Nederlandse belastingbetalers. Jeroen Smit beschrijft in zijn boek De Prooi (2008) over

de ABN AMRO hoe Wellink bij ABN en ING aandrong op een fusie, want dan zou Nederland een bank hebben die kon meespelen op wereldschaal. Daardoor gingen de

twee concurrenten met instemming van DNB wild lenen in de kapitaalmarkt om maar sneller te kunnen groeien, want de grootste van de twee kon dan de jager

worden, en de kleinere de prooi. Had ING niet gekozen voor zo’n geforceerde groei, dan had ING de herfst van 2008 kunnen overleven zonder miljardensteun

van de belastingbetalers.

Kritiek achteraf is makkelijk en de beste stuurlui wonen in het buitenland, maar over Bank Labouchere was tijdig alarm geslagen, over Icesave had Rabo

geklaagd en was genoeg bekend in thuisland IJsland, DSB was een duidelijk geval van mismanagement voor iedereen die zich afvroeg waarom daar zo veel

prominente VVD-politici nodig waren in het management, en Wellinks collega in Australië had hem kunnen uitleggen dat banken moeten groeien met hun klanten,

niet met geleend geld. Australië bleef bij uitzondering verschoond van de bancaire crisis van 2008 omdat de Reserve Bank expliciet had vastgesteld dat de

grote Australische banken niet verder mochten fuseren.

Oud-President Wellink van De Nederlandsche Bank is zijn reputatie kwijt omdat hij faalde actie te nemen tegen Bank Labouchere met de

winstverdriedubbelaars, IceSave roekeloos liet groeien op de Nederlandse markt, accepteerde wat oud-minister Zalm hem bedrieglijk beloofde over

verbeteringen bij DSB, na 2008 nog jaren verspilde met amateuristisch toezicht op SNS en vooral omdat hij ABN AMRO en ING aanspoorde om met grof geleend

geld wereldbanken met lemen voeten te worden. Kapitale fouten in het toezicht– maar van mij geen slecht woord over zijn monetarisme, want de inflatie was

in zijn jaren in Nederland nauwelijks anders dan in Duitsland.

Knot: vertrouwen nog niet hersteld

Al tijdens de zittingstermijn van president Wellink werd het monetaire beleid voor DNB minder belangrijk – en geen bron meer van kritiek op de Nederlandse

centrale bank – en de kwaliteit van het toezicht belangrijker. Monetair beleid zou voortaan in Frankfurt gemaakt worden. Wellinks voorganger Duisenberg

bereidde daar de komst voor van de euro en de marsorders voor de laatste zelfstandige jaren van de gulden bestonden uit niets meer dan het zo strak

mogelijk handhaven van een vaste wisselkoers met de Duitse mark. En omdat het kapitaalverkeer binnen West Europa geheel vrij was en de lange rente sinds

het eind van de tachtiger jaren reflecteerde dat de markt geen twijfels meer had over deze vaste wisselkoers, werd het Nederlandse monetaire beleid heel

simpel: volg de Duitse geldmarktrente en houdt zo de wisselkoers volkomen stabiel.

Toen Klaas Knot in juli 2011 aantrad had Nederland al negen jaar geen eigen geld meer, dus gaat wat DNB betreft alle aandacht uit naar het toezicht, niet alleen op

banken maar nu ook op verzekeraars en pensioenfondsen.

Een billijke evaluatie van ’het beleid van DNB in de meest recente periode is een stuk lastiger dan voor het bewind van Wellink. Er is een terechte

consensus dat onder Wellink de winstverdriedubbelaars nooit zo hard verkocht hadden mogen worden, dat de banken ten onrechte miljarden aan renteswaps door

de strot van het MKB hebben geduwd, en dat DNB heeft gefaald bij Icesave en bij DSB Bank. Het parlement heeft erover gesproken, de excuses van DNB zijn

gewogen en door velen te licht bevonden en er zijn pogingen gedaan tot reparatie van de ergste schade.

Voor de nog lopende periode-Knot zou ik twee gebieden willen voorstellen waar de huidige stand van zaken teleurstelt: een tekort aan vertrouwen in de

financiële sector, en weinig initiatief in het debat over de toekomst van de collectieve pensioenen.

Allereerst het tekort aan vertrouwen in de Nederlandse financiële sector. Toen Knot aantrad was de economie al weer aan het herstellen van de Grote

Recessie, maar bleef gebrek aan vertrouwen in de banken. ABN AMRO voorzitter Gerrit Zalm verscheen in een jurk ten tonele met de jaarcijfers voor 2013,

maar zelfs dat hielp niet. Gelukkig heeft Knot een belangrijke en noodzakelijke eerste stap gezet op weg naar herstel van vertrouwen met zijn document over

de strategie van het toezicht. We kunnen zijn invloed zien door een vergelijking van “DNB Supervisory Strategy 2010-2014”, verschenen onder Wellink in

2010, met “Supervisory Strategy 2014-2018” van Knot vier jaar later. In de 25 pagina’s van het eerdere document komt het woord “transparency” drie keer

voor; een keer in een verwijzing naar het Basel Committee en twee keer in opeenvolgende inhoudsloze zinnen over gewenste transparantie bij de centrale bank

in haar eigen beleid. “Confidence” komt niet voor in de tekst en “trust” alleen in een retorische vraag: “how does an institution regain the its [sic]

customers’ trust?” waarop het stategisch document verder niet ingaat.

Dat is beter in het document voor de jaren 2014-2018 van Knot: “A good supervisor should provide the authorities with feedback from its supervisory

practice”. En: “we are now more transparent about our supervision and more aware of our duty to account for our actions.”

Dat zijn belangrijke indicaties van een betere attitude dan in het verleden. En wie de oude cultuur kent van DNB weet hoe nodig dat is. Lang geleden sprak

ik met DNB-directeur Huib Muller, een opgewekte en zeer Leidse jurist. Hij legde uit hoe het toezicht op de banken werkte (waarvoor hij toen de eerste

verantwoordelijkheid had): “Wij maken de regels, wij leggen de regels uit bij verschil van interpretatie en wie niet tevreden is met de regels kan bij ons

in beroep gaan”.

Zo kon DNB zich onttrekken aan democratische discussie, laat staan kritiek, des te meer nog omdat de gewenste vertrouwelijkheid bij het toezicht soms in

het absurde werd doorgetrokken door zelfs informatie achter te houden over instellingen die vanwege een faillissement al niet meer bestonden. Dan wordt

discretie een extra middel om discussie en kritiek onmogelijk te maken. Nu geven de twee geciteerde zinnen uit het rapport van Knot hoop voor de toekomst.

Een enkele keer is de geest van Muller nog aanwezig. In mei 2016 klaagde directeur Sijbrand van DNB dat er twee soorten financiële instellingen zijn: “Er

zijn volwassen instellingen die heel hard met je argumenteren en het vervolgens uitvoeren. En je hebt andere instellingen die meteen de juridische route

kiezen en in de contramine gaan” (Financieele Dagblad, 20-5-2016).

Laat dat een incidentele ongelukkige uitspraak blijven. Vanuit de nieuwe optiek van Knot met nadruk op openheid en verantwoording blijft de grote uitdaging

voor DNB om deze puzzel op te lossen: als gebrek aan vertrouwen in de banken alleen komt door boosheid over bonussen, dan kan DNB het parlement adviseren

om die te beperken. Maar als verdampt vertrouwen vooral het gevolg is van boosheid over bedrieglijke producten, dan valt het toezicht daarop onder een

andere instantie, namelijk de Autoriteit Financiële Markten (AFM). In afwijking van bijna alle andere landen heeft Nederland gekozen voor een “twin peaks”

model, waarbij twee toezichthouders separaat controle uitoefenen, één op stabiliteit en één op producten en marketing. Herstel van vertrouwen in het

bankwezen vereist dat ze nu samen optreden. Tot nog toe blijkt dat moeizaam. Er was een groot en openbaar conflict in 2010 over de beoordeling van Gerrit

Zalm als kandidaat-voorzitter van de Raad van Bestuur van de ABN AMRO bank. Meer recent hadden DNB en AFM niet minder dan elf maanden nodig om overeenstemming te

bereiken over de drie leden van een commissie die hun gezamenlijk toezicht zou gaan evalueren (de commmissie-Ottow). Toch is een nauwe samenwerking tussen

DNB en AFM essentieel voor de reparatie van het vertrouwen in het Nederlandse bankwezen.

Bizar immers in het Nederlandse debat tot nog toe is de schaarste aan verwijzingen naar foute producten. Dat begon al met het rapport van de

Adviescommissie Toekomst Banken uit 2009 (de commissie Maas) . De crisis van 2007-8 valt volgens die commissie te wijten aan extreme bewegingen in

marktprijzen, zo hevig dat ze soms de overheid dwongen om steun te bieden aan financiële instellingen. En behalve extreme – en voor de commissie Maas

geheel onverklaarbare – bewegingen in de markt wijt de commissie ook een deel van de schuld aan foute “incentives” voor de bankiers. Maar in het land waar

de banken eerst rijk werden met de winstverdriedubbelaars en later met het verkopen van naar schatting meer dan 50 miljard aan notionele waarde van

renteswaps, ontbreekt een kritische reflectie op het aanbieden van roekeloze en fout geprijsde producten. Dat vertrouwen in banken vooral ook om die reden

is verdwenen staat niet op het netvlies.

Hoe veel beter dat kan blijkt bij voorbeeld uit de analyse van professor Luigi Zingales van de universiteit van Chicago. Zingales kiest het gebrek aan

vertrouwen in de banken als onderwerp voor zijn presidential address voor de AFA (2015), en hij start dan met een enquête waaruit bleek dat 57 procent

van de lezers van The Economist van oordeel waren dat nieuwe financiële producten geen positieve bijdrage leveren aan de economische ontwikkeling.

Zo begint hij zijn discussie van het gebrek aan vertrouwen in banken. Dat is de meest logische aanpak. Als we bij voorbeeld geen vertrouwen hebben in een

ziekenhuis is dat niet omdat de specialisten meer verdienen dan de minister-president maar omdat patiënten dood gaan aan vermijdbare infecties of foute

procedures. Vertrouwen hangt af van de kwaliteit van de dienstverlening, meer dan van de prijs.

Het zou daarom kunnen helpen voor herstel van vertrouwen wanneer DNB en AFM samen bekend maakten hoe ze in de toekomst introductie en marketing van foute

producten willen bemoeilijken. DNB en AFM zouden ook samen verantwoording moeten afleggen of de foute producten uit het verleden wel voldoende zijn

bestraft. Naar ik meen is niet één veelverdienende bankier persoonlijk aangesproken over de verkoop van de winstverdriedubbelaars en de renteswaps. En ook

de instellingen hebben nauwelijks pijn geleden voor hun foute producten en agressieve marketing. In Nederland leggen DNB en AFM per jaar gemiddeld nog geen

2 miljoen euro op aan boetes. In de VS hebben grote banken in totaal meer dan 45 miljard dollar aan de overheid betaald alleen al aan boetes voor foute

hypotheekproducten. Daarboven hebben de banken ook miljarden betaald aan vergoedingen voor misleiding van hun klanten.

Managers bij Labouchere, Aegon, Dexia en andere aanbieders hebben zeer geprofiteerd van die foute producten terwijl veel klanten er onder hebben geleden;

vooral die scheve verdeling van lasten en lusten heeft – lijkt mij - bijgedragen tot verlies aan vertrouwen in de integriteit van de aanbieders.

Dan is kritiek op de bonussen van de bankiers te partieel; voordat de bonussen werden betaald was er vaak grof verdiend met overbodige en soms foute

verkoopacties. Daarom zou het helpen voor herstel van vertrouwen als de twee toezichthouders aan het parlement een complete visie aanboden: toezicht op de

producten, toezicht op de wijze van aanbieden van die producten en toezicht op management en beloningsstructuur. DNB is slechts verantwoordelijk voor één

van die drie dimensies maar zou samen met de AFM alle drie – producten, verkoop en beloning – kunnen reguleren.

Het tweede dossier waar DNB nog veel kan verbeteren is de besluitvorming over de toekomst van de pensioenen. Oud-minister Steve Webb uit Engeland legde de

vinger op de zere plek tijdens een inleiding op een Nederlands pensioencongres: “hervorming van de pensioenen zal niet goed vallen als er tegelijkertijd

gekort wordt op de pensioenen”. Webb meent dat er een duidelijke splitsing moet zijn, ook in de tijd, tussen herzieningen in het stelsel en eventuele

kortingen.

Aan dat politieke advies heeft Nederland zich niet gehouden. Het grootste pensioenfonds, ABP, zag niet alleen af van compensatie voor de inflatie, maar

verlaagde in 2012 zelfs de al ingegane pensioenen met 0,5 procent. In 2015 en 2016 kwamen opnieuw geluiden van een mogelijke nieuwe korting in 2017. Zo’n

eventuele korting had beter onderdeel kunnen uitmaken van een complete nieuwe architectuur van de pensioenen. Als we bedenken dat het vermogen van het ABP

ongeveer zestig keer zo groot is als de jaarlijkse uitbetaling aan pensioenen is duidelijk dat het nooit urgent is geweest om te korten. Overhaaste

kortingen op de pensioenen heeft het nu moeilijk gemaakt voor DNB – in de analyse van Webb – om met gezag bij te dragen tot de vormgeving van het

toekomstige stelsel.

Korten op de pensioenen is zo veel hardhandiger dan het schrappen of beperken van de compensatie voor inflatie, dat het onvermijdbaar tot gevolg heeft dat

gepensioneerden zich afvragen of er in de toekomst nog meer zulke kortingen worden opgelegd. Die onzekerheid moet wel slecht zijn voor de bestedingen en

heeft dus een extra negatief effect op de economie. Dat is nog een extra reden om geen kortingen door te voeren, maar in plaats daarvan waar nodig

geleidelijk te versoberen door het beperken van de vergoeding voor inflatie.

Het was daarom om politieke en om macro-economische redenen beter geweest wanneer niet was gekort maar in plaats daarvan in het kader van een geheel nieuw

pensioensysteem een variant van het volgende was voorgesteld: “Alle werknemers onder de 50 jaar bouwen voortaan pensioen op volgens DC (defined

contributions), maar met handhaving van solidariteit voor wat betreft het individuele langlevenrisico en – tot zekere hoogte – van het marktrisico in de

beleggingen. Werknemers boven de 50 jaar en alle reeds gepensioneerden blijven in het huidige systeem waarin ook het beleggingsrisico solidair wordt

gedragen. Als compensatie aan de jongere generatie en in ruil voor hun eigen meer omvattende pensioenaanspraken accepteert de oudere generatie een

eenmalige korting van x procent op de aanspraken c.q. ingegane pensioenen.” Zo had een mogelijke korting een goed te verdedigen onderdeel kunnen zijn van de grote hervorming die Nederland nodig heeft.

Intussen heeft DNB ook niet maximaal bijgedragen met haar research over pensioenen. In 2014 verscheen één uitstekend stuk research over de pensioenleeftijd

voor mensen met een zwaar beroep (working paper 448). Jammer genoeg is echter het dozijn working papers over pensioenen dat uitkwam sinds het begin van de

crisis in 2008 – met deze uitzondering – nauwelijks bruikbaar voor beleidsdiscussies; vaak erg abstract en alleen interessant voor collega professionele

onderzoekers. Het is evident dat DNB excellente onderzoekers in dienst heeft – ik noem bij voorbeeld Federica Teppa die regelmatig publiceert over

pensioenkwesties – maar zij en haar veertig collega-onderzoekers zouden meer kunnen bijdragen aan het publieke debat over een nieuw pensioenstelsel.

Het parlement zou heel goed DNB kunnen aanmoedigen om beter te helpen bij die discussie. In de VS, bijvoorbeeld, komt het vaak genoeg voor dat onderzoekers

bij de centrale bank een scala aan scenarios uitwerken, inclusief invullingen waar de centrale bank zelf geen voorstander van is, zodat beleidsmakers beter

kunnen oordelen. In Nederland zie ik in de working papers van DNB nog geen uitgewerkte schetsen van de overgang op verschillende mogelijke nieuwe stelsels.

DNB heeft op dit terrein meer expertise dan het Centraal Planbureau (CPB) en kan een sterke rol spelen.

De Tweede Kamer moet ook nog wennen aan het feit dat een andere, meer intensieve relatie met de politiek past bij een aantal van de nieuwe taken die DNB er

bij heeft gekregen. Tijdens Zijlstra deed DNB monetair beleid met extreme onafhankelijkheid – tot in de mate dat de president weigerde om met de Kamer van

gedachten te wisselen. Pas tijdens Duisenberg ging de president niet meer uitsluitend naar Den Haag voor zijn intieme lunches met de minister, maar kwam er

ook incidenteel contact met de Kamer. De andere hoofdtaak van DNB – toezicht op de banken – bleef zo vertrouwelijk dat daarover al helemaal niet kon worden

gesproken.

Anno 2016 kan president Knot openbaar laten weten wat zijn mening is over het beleid van de Europese Centrale Bank. En een heel andere bestuurlijke

traditie is aan het groeien bij de pensioenfondsen. De vertrouwelijkheid die nodig is bij dag-tot-dag toezicht op banken is absoluut niet vereist bij

pensioenfondsen. Dat blijkt al uit het feit dat openlijk wordt gesproken over het al dan niet indexeren of zelfs korten op pensioenen in toekomstige jaren.

Bij een bank zal de toezichthouder nooit openbaar speculeren over mogelijke teleurstellingen voor de klanten; bij pensioenfondsen is dat juist bedoeld om

een stabiele toekomst waarschijnlijker te maken.

Staatssecretaris Klijnsma van Sociale Zaken lijkt dat nog niet te realiseren. Op 19 september 2016 zei de staatssecretaris in een debat over de pensioenen:

“De collega van Financiën heeft de Kamer laten weten dat het hebben van een onafhankelijke centrale bank een heel groot goed is en dat wij als politici

heel terughoudend zouden moeten zijn in het bekritiseren van en het ons uitlaten over het beleid van die centrale bank.” Maar intussen brengt het parlement

wel ieder jaar veranderingen aan in het Financieel Toetsingskader Pensioenfondsen. Tal van parameters voor de waardering van verplichtingen en beleggingen

bepaalt en wijzigt het parlement.

Voor de pensioenfondsen is het ook niet nodig dat DNB bij het toezicht zich grotendeels onttrekt aan democratische controle. Maar die controle lijkt nu te

lopen via minutieuze aanpassingen in het Financieel Toetsingskader; een alternatief zou zijn dat het parlement de details van de waarderingen overlaat aan

de deskundigen en in plaats daarvan eens per jaar debatteert over een verantwoording van DNB over haar toezicht op de sector.

In de VS is het inzicht dat de relatie tussen politiek en centrale bank per onderwerp kan verschillen al veel verder. Daar heeft Congressman Jeb Hensarling

in juni 2016 een “Financial Choice Act” gepresenteerd om de democratische controle op het financiele toezicht te verbeteren. Hij stelt concreet voor om

alle toezichtfuncties onder het budgetrecht van het Congres te brengen en alleen dat deel van de Federal Reserve (de centrale bank) dat verantwoordelijk is

voor monetair beleid daarbuiten te houden.

“The Financial Choice Act makes sure every financial regulation passes a rigorous cost-benefit test, so we’ll know a proposed rule’s impact on economic

growth before it takes effect. We will put all the financial regulatory agencies on budget. The bare minimum level of accountability to “We the People” is

to have their elected representatives in Congress control the power of the purse, as inscribed in our Constitution. It should be carefully noted, though,

that our reform plan protects the Federal Reserve’s independence in conducting monetary policy by leaving that function off-budget. The Fed’s prudential

regulatory and financial supervision activities, however, will now be subject to the normal and transparent congressional appropriations process.”

Het Huis van Afgevaardigden in Washington heeft al een wet aangenomen die stipuleert dat alle belangrijke financiële voorschriften moeten worden

goedgekeurd door de wetgever. Met budgetrecht en goedkeuringsrecht van nieuwe regels voor het parlement zouden we in Nederland ook zo’n architectuur kunnen

bouwen, onherkenbaar voor de generatie van Huib Muller met zijn “wij maken de regels, we voeren ze uit en U kunt bij ons in beroep gaan” , maar passend bij

een democratie. Zoals Congressman Hensarling het uitdrukte: iedereen heeft de mond vol van “greedy” bankiers, maar we moeten evengoed oppassen voor

“greedy” functionarissen die al maar meer, vaak ongecontroleerde overheidsmacht verzamelen.

Een opmerking tot slot

Voor zover er een patroon is bij deze vier presidenten van DNB valt te ontwaren, dan is het dat de internationaal getrainde en ervaren Duisenberg beter

bestuurde dan Zijlstra. De laatste toonde nauwelijks interesse in de nieuwe monetaire inzichten van Friedman en andere binnen- en buitenlandse

monetaristen. Duisenberg was ook veel beter dan Wellink die al helemaal geen nationale of internationale monetaire en bancaire training had, maar als

ambtenaar specialiseerde in de rijksbegroting en naar DNB ging omdat zijn positie bij het ministerie van Financiën vacant moest komen. President Knot heeft

een seizoen gewerkt bij het IMF – dat is één jaar meer internationale ervaring dan Wellink – maar heeft in Nederland alleen werkervaring opgedaan bij DNB

en bij het Ministerie van Financiën.

Dat het kabinet koos voor een insider is extra spijtig omdat ongeveer tegelijkertijd een hoge ambtenaar van het Ministerie van Financiën werd benoemd tot

directeur van het Centraal Planbureau (CPB). In een gezonde democratie zou het kabinet ruimte moeten laten voor onafhankelijke geluiden van de twee

instanties die meer dan alle andere partijen in staat zijn om deskundig en internationaal geïnspireerd commentaar te geven op het Nederlandse

kabinetsbeleid: DNB en CPB. Anno 2016 is het debat echter bewust maar nodeloos gekortwiekt omdat beide instanties onder leiding staan van een ex-ambtenaar

. Een goed opgeleide monetair of financieel econoom met internationale ervaring en contacten is beter voor DNB. Een prominent wetenschapper past beter in

de door Jan Tinbergen ingezette traditie bij het CPB. Twee ambtenaren is een keuze die riekt naar een geleide democratie.

* Met dank aan Harry van Dalen voor commentaar op een eerdere versie.

Referenties:

Bomhoff, E.J. (1998) 21003 gulden van Aegon, NRC Handelsblad 14 maart 1998.

Bomhoff, E.J. (2009). Uitgekleed - Hoe onze welvaart verdween, Balans, Amsterdam.

Cochrane, J. (2015) Greece and Banking, The Grumpy Economist blog, 5 augustus 2015.

Duisenberg, W. F (2002) Speech bij toekenning van de Charlemagne Prijs, 9 mei 2002.

Smit, J. (2008) De Prooi - Blinde trots breekt ABN AMRO, Prometheus, Amsterdam.

Zijlstra, J. (1975), Inflation and its impact on society, De Economist 123, nr 4, 495-506.

Zijlstra, J. (1979) Monetary theory and Monetary Policy - A Central Banker's View, De Economist, 127, no. 2, 3-20.

Zingales, L. (2015) Presidential Address: Does Finance Benefit Society?. Journal of Finance, 70(4), 1327-1363.