De financiële sector wordt steeds groter …

Schumpeter voorspelde al in 1911 dat een goed ontwikkelde financiële sector een belangrijke bijdrage kon leveren aan economische groei omdat ondernemers in

staat worden gesteld hun ideeën te realiseren (Schumpeter, 1911). Empirisch onderzoek leek Schumpeter hier lange tijd in gelijk te geven (zie o.a. King en

Levine (1993), Beck en Levine (2000)). De gedachte was dan ook lange tijd: hoe groter de financiële sector, hoe beter voor groei.

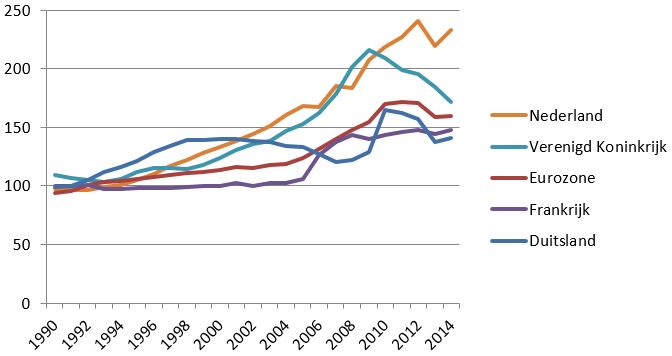

Maar als meer krediet echt goed zou zijn voor groei, dan zou de ratio van het uitstaande krediet ten opzichte van de grootte van de economie over een

langere periode min of meer gelijk moeten blijven. Dat is niet wat er is gebeurd: sinds de jaren ’90 is de financiële sector, gemeten naar het uitstaande

krediet ten opzichte van de economie, steeds groter geworden. Nederland is hierbij internationaal koploper (zie figuur 1); de hoeveelheid uitstaande

leningen is ruim twee keer zo groot als de economie.

Figuur 1. Binnenlands uitstaand krediet van de financiële sector als percentage van het BBP

Bron: Wereldbank.

Bron: Wereldbank.

… maar het ene krediet is het andere niet…

De verklaring hiervoor is dat de hoeveelheid krediet niet bepalend is voor groei, maar waar het krediet naartoe gaat. Het IMF heeft al berekend dat een

financiële sector idealiter niet groter is dan 100% van het BBP. Hierna neemt de economische groei niet toe met het groter worden van de financiële sector,

maar juist af (zie Arcand et al. 2012 en Bezemer 2015). Dit is consistent met een eerdere bevinding van Easterly, Islam en Stiglitz (2000) dat de

volatiliteit toeneemt als de financiële sector groter wordt dan 100 procent van het BBP. Nederland is dit punt ruim gepasseerd en heeft een binnenlands

uitstaand krediet dat ruim twee keer zo groot is als het BBP (zie figuur 1). Het totale balanstotaal van banken (waar het IMF en Easterly, Islam en

Stiglitz naar kijken) is zelfs vier keer zo groot als het BBP (DNB 2014, pagina 65).

Hoe kunnen kredieten schadelijk zijn voor groei? Welk mechanisme gaat hierachter schuil? Schumpeter stelde al dat het uitmaakt welk doel het krediet dient:

investeren of consumptie of speculatie. Schumpeter onderscheidde daarbij twee kredietgolven: een eerste golf van ‘productive credit’ die positief is voor

groei omdat kredieten gaan naar innovatieve ondernemers, en een tweede golf van ‘unproductive credit’ die wordt gebruikt voor speculatie, consumptie en

overinvesteringen (Bezemer 2014). Uit onderzoek van Beck et al. (2012) blijkt inderdaad dat het uitmaakt of het geld gaat naar huishoudens

(consumptie of huizen) of bedrijven (investeringen). Hun analyse laat zien dat de hoeveelheid krediet die bedrijven krijgen een positieve impact heeft op

groei, terwijl dit voor kredieten aan huishoudens niet geldt. Bezemer (2014) stelt daarom dat Schumpeter twee keer gelijk heeft gehad: allereerst omdat

onderzoek inderdaad laat zien dat een grotere financiële sector een positieve impact kan hebben op economische groei, maar ten tweede omdat het uitmaakt

waarvoor kredieten worden gebruikt.

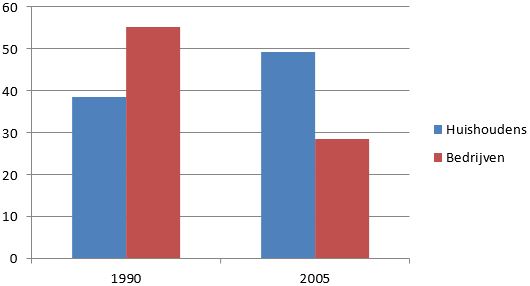

Voor Nederland sluit deze uitleg goed aan bij de steeds groter wordende financiële sector ten opzichte van de reële economie. Kredieten werden de afgelopen

twintig jaar steeds minder ingezet voor productieve investeringen, en steeds meer voor consumptie en speculatie. Ging in 1990 nog meer dan de helft van de

leningen naar bedrijven, in 2005 was dit nog geen derde. In tegenstelling tot bedrijven kregen huishoudens juist steeds meer leningen (zie figuur 2).

Figuur 2. Leningen Nederlandse banken aan huishoudens en bedrijven als percentage van de totale leningen aan de private sector

Bron: DNB, tabel 5.2.1em.

De oorzaken zijn deels fiscaal. Aan de ene kant heeft de overheid het maken van grote schulden altijd gestimuleerd door de aftrekbare rente op hypotheken

en vreemd vermogen. Aan de andere kant stimuleert diezelfde fiscus het sparen door de premies voor onder andere pensioen en banksparen en door kapitaal

nauwelijks te belasten. Het recept voor een grote financiële sector.

Maar ook de methode om economische schokken te vergroten en te verworden tot een zogenoemde boom-bust economie (noot 1). In goede tijden levert dat extra

groei op: de stijgende vermogens in huizen, aandelen en in de pensioenvoorziening voeden dan extra consumptie en extra kredietverlening. Maar in slechte

tijden werkt het andersom en in ons nadeel. Het sterk dalen van de huizenprijzen sinds 2008 heeft de crisis in Nederland verergerd. Het is zaak om deze

boom-bust economie een halt toe te roepen.

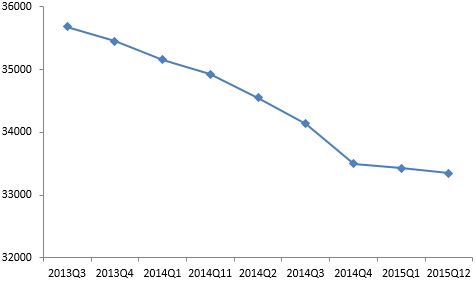

Met de daling van de huizenprijzen met ruim 20% sinds 2008 is ook de balans tussen kredietverlening aan huishoudens en kredietverlening aan bedrijven weer

enigszins hersteld, maar de kredietverlening voor vooral kleine bedrijven blijft onder druk staan. Kleine leningen aan bedrijven nemen nog altijd af,

terwijl de economie weer groeit (zie figuur 3). Vanuit economisch oogpunt is dat zorgelijk, omdat duurzame groei van innovatieve bedrijven moet komen en

niet van stijgende huizenprijzen.

Figuur 3. Leningen (in mln euro) van Nederlandse banken aan MKB (leningen tussen 250.000 en 1 mln euro)

Bron: DNB, tabel 5.14nk.

Sterk stijgende activaprijzen…

De moeite die - met name kleine - bedrijven hebben om krediet te verkrijgen staat in schril contrast met de ontwikkelingen op de aandelen-, huizen- en

obligatiemarkten. De aandelenkoersen in de Verenigde Staten en Europa bereikten afgelopen jaar recordhoogtes, in de VS liggen de koersen zelfs ruim boven

de piek van voor de crisis. In veel OECD-landen stijgen de huizenprijzen weer met meer dan vijf procent per jaar, met de huizenmarkt in Londen als

exemplarische uitschieter.

Onderliggende economische fundamenten bieden geen voldoende verklaring voor deze stijgingen (CPB 2015, kader pagina 44, ‘Sterk stijgende activaprijzen’).

Er lijkt zich dus een wrange realiteit voor te doen: de steun die banken van centrale banken en overheden hebben gekregen om hun sleutelrol in het verlenen

van krediet aan innovatieve bedrijven te kunnen vervullen is voor een groot deel gaan zitten in stijgende activaprijzen, met het risico van nieuwe

zeepbellen als gevolg.

…terwijl bedrijfsinvesteringen achter blijven

Terwijl de prijzen van activa stijgen, liggen private investeringen nog altijd laag. Volgens een schatting van het IMF liggen de investeringen in

geavanceerde economieën zoals Nederland 25% lager dan in pre-crisis voorspellingen. Meer dan twee derde daarvan komt door lagere bedrijfsinvesteringen.

Bedrijven die sterk afhankelijk zijn van externe financiering zagen hun investeringen harder teruglopen dan andere bedrijven. Dit is consistent met het

beeld dat de financiële sector investeringen heeft geremd (IMF 2014, hoofdstuk 4 ‘Private investment: what’s the holdup?’).

Implicaties voor de verdeling van de economische groei

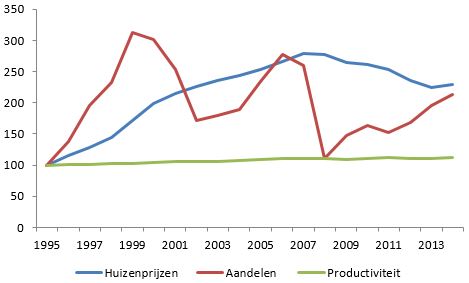

Als de besparingen in een economie leiden tot hogere activaprijzen in plaats van tot meer productieve investeringen, heeft dit implicaties voor

ongelijkheid in een land. De bezitters van activa zien de waarde daarvan stijgen, terwijl werkenden bij gebrek aan investeringen hun productiviteit en

daarmee lonen nauwelijks zien stijgen. Uit onderzoek van denktank Conference Board blijkt dat er al drie jaar geen wezenlijke toename van de productiviteit

(gemeten als de gemiddelde verandering in output (BBP) per werkende) in ontwikkelde landen is (Conference Board 2015). Doordat de productiviteit

achterblijft, staan ook de lonen onder druk. In de periode 1995-2008 is het aandeel van laaggeschoolde arbeid in de verdeling van de economische groei met

4,9% geslonken in ontwikkelde economieën. Daar staat een plus van 2,9% tegenover voor kapitaalverschaffers (Los et al. 2015). Lonen blijven dus achter,

terwijl activaprijzen stijgen. Goed voor vermogenden, slecht voor werkenden. In figuur 5 is duidelijk te zien dat de Amsterdamse effectenbeurs en de

Nederlandse prijzen op de woningmarkt sterk stegen vanaf de jaren negentig, terwijl de productiviteit (gemeten als Total Factor Productivity) een veel

gematigder ontwikkeling laten zien. Vanaf 2008 dalen de huizenprijzen en vooral de aandelen, maar in de laatste jaren stijgen vooral aandelen maar ook

huizenprijzen weer. Het sluit aan bij de bevinding van Piketty (2014) dat het private vermogen ten opzichte van de economie de afgelopen decennia steeds

groter is geworden.

Figuur 4. Huizenprijzen en aandelen stijgen sneller dan de productiviteit (indexcijfers, 1995=100)

Bron: AMECO (productiviteit),CBS (aandelen), BIS (huizenprijzen).

Banken moeten meer buffers aanhouden

De negatieve tendens van banken om vooral de financiële economie te ondersteunen in plaats van de reële economie moet worden gekeerd. Het meest directe

aangrijpingspunt daarvoor is het verhogen van de buffers die banken moeten aanhouden. Hoewel banken vaak beweren dat hogere buffers slecht zijn voor de

kredietverlening aan bedrijven blijkt het omgekeerde waar: goed gekapitaliseerde banken leenden gedurende deze crisis meer uit dan slecht gekapitaliseerde

banken (Kapan en Minoiu 2014). Juist in Zwitserland, Zweden – waar de buffereisen veel hoger liggen - bleef de kredietgroei beter op peil, terwijl in

landen met ondergekapitaliseerde banken de kredietverstrekking stokte.

Dat heeft meerdere redenen. Allereerst zorgen hogere buffers ervoor dat banken zelf klappen op kunnen vangen en dat verliezen dus niet direct ten koste

hoeven te gaan van de kredietverlening. Een ander belangrijk – en vaak door banken over het hoofd gezien – mechanisme is dat met hogere buffers het

gevraagde rendement op dat vermogen (de return on equity) omlaag gaat. Het theorema van Modigliani en Miller stelt immers terecht dat de kosten

van het kapitaal worden bepaald door de risico’s van de activiteiten van banken en met meer kapitaal is er minder risico dat de bank omvalt. Als het

gevraagde rendement op buffers omlaag gaat, vermindert de stimulans voor banken om te kiezen voor zeer risicovolle speculatieve investeringen en wordt het

relatief aantrekkelijker om in bedrijven te investeren die op lange termijn veelbelovend zijn (Boot 2014).

Regelgeving moet bedrijfsleningen beter behandelen ten opzichte van staatsobligaties en hypotheken

Naast hogere buffers moeten ook de regels voor de risicoweging van buffers worden aangepast.

De huidige risicogewogen eisen zorgen voor perverse prikkels. De crisis heeft namelijk laten zien dat ook staatsobligaties niet zonder risico zijn. Toch

worden staatsobligaties in financiële regelgeving nog steeds als risicovrij behandeld. Omdat voor staatsobligaties geen kapitaal hoeft te worden

aangehouden zijn Europese banken tijdens de crisis meer staatsobligaties gaan aanhouden ten koste van leningen voor het MKB (Nijboer en Van Neerbos 2014).

Aanpassing van de regels is nodig zodat staatsobligaties niet meer zo bevoordeeld worden en bedrijfsleningen juist eerlijker worden behandelt. Het zijn

immers juist de leningen aan bedrijven die belangrijk zijn voor de economische groei. Ten eerste helpt het als er aan het eigen vermogen eenduidige en

harde eisen aan de ondergrens worden gesteld. Naast risicogewogen kapitaalseisen die altijd een zekere mate van arbitrage kennen, is het nodig dat er

voldoende harde bodemvereisten worden gesteld in de zin van hard kapitaal ten opzichte van de balans. De zogenaamde leverage ratio moet omhoog, en

verder dan de voorgenomen 4% in Nederland. Ten tweede moet de huidige risicoweging in kapitaaleisen meer reëel worden. Staatsobligaties zijn immers niet

zonder risico en de woningmarkt is volatiel, dat moet dan ook worden gereflecteerd in het kapitaal dat banken ervoor moeten aanhouden.

Een manier om dat voor hypotheken te doen - waar het Bazelse Comité nu over spreekt - is het verhogen van de kapitaalbuffers die moeten worden aangehouden

voor de hypotheekportefeuille en deze mede afhankelijk te maken van de hoogte van de Loan-to-Value (LTV) ratio. Dit is interessante optie om banken te

stimuleren de LTV verder naar beneden te brengen, conform het voornemen van het kabinet (

Kamerstukken 2014). Op deze manier zijn consumenten beter beschermd tegen prijsschommelingen (ook in de eerste jaren na aankoop) en kan worden gekomen tot een gezondere

bankbalans en woningmarkt. De boom-bust cycli kunnen daarmee worden afgezwakt.

Wat betreft de weging van staatsobligaties is er geen reden waarom staatsobligaties anders zouden moeten worden behandeld dan normale activa. Iedereen weet

immers dat er een verschil zit tussen Duitse staatsobligaties en Griekse staatsobligaties. Dat zou moeten betekenen dat banken, net als voor de andere

leningen die zij verstrekken, kapitaal moeten aanhouden en dat moeten baseren op de kans van wanbetaling, de totale exposure bij wanbetaling en de

verliezen die zij lijden bij wanbetaling. Aangezien staatsobligaties niet zonder risico zijn, is het ook wenselijk om concentratierisico’s in te perken.

Net als voor andere debiteuren is het gewenst om een maximumgrens voor de exposure op overheden in te stellen, als percentage van het kapitaal dat banken

aanhouden (Nouy 2012). Een dergelijke grens zou bijvoorbeeld kunnen gelden voor nieuwe aankopen van banken, zodat zij hun huidige voorraad niet ineens

hoeven te verkopen (Nijboer en Van Neerbos 2014).

Tot slot moet het beleggen van banken in elkaars kapitaalsinstrumenten sterk worden beperkt. Met de bankenunie wordt de verwevenheid tussen banken en

overheden doorgeknipt, maar de financiële verwevenheid blijft nog altijd enorm waardoor systeemrisico’s aanwezig blijven. Wetgevers en toezichthouders

moeten het beleggen in elkaars instrumenten stevig aan banden leggen.

Beperken van de schuldenstimulans in de fiscaliteit

Ten tweede moet Nederland zich uit de schulden werken. Wat een krediet is voor de bank, is een schuld voor bedrijven en huishoudens. De uitbundige stijging

van de woningprijzen in de jaren negentig en de beginjaren van dit decennium is dan ook direct terug te zien in de grootte van de financiële sector (zie

figuur 1).

Met de beperking van de hypotheekrenteaftrek van dit kabinet is na jaren achterstallig onderhoud een stevige stap gezet in de beperking van de excessieve

schuldenprikkel die van de deze aftrek uitging. Aflossingsvrije hypotheken zijn er niet meer, en wie een huis koopt, bouwt nu ook vermogen op. Goed voor

huishoudens, banken en de stabiliteit van de economie.

Maar waar huishoudens hun schulden moeten afbouwen, geldt dit ook voor bedrijven. De ongelijke behandeling van eigen en vreemd vermogen (rente aftrekbaar,

winsten belast) leidt tot allerlei fiscale constructies en tot overmatige schuldfinanciering. Bedrijven gaan daardoor sneller failliet, en bedrijven die

makkelijk aan schuld komen (multinationals) worden bevoordeeld ten opzichte van andere bedrijven (MKB). Een meer gelijke aftrek voor eigen en vreemd

vermogen haalt die perverse stimulans weg. Dit zal een domper zijn voor in Nederland gevestigde ‘brievenbusmaatschappijen’, maar juist weer gunstig voor

concernfinanciering vanuit Nederland van reële investeringen. Het CPB heeft eerder al becijferd dat een meer gelijke behandeling van vreemd en eigen

vermogen, bijvoorbeeld door beperking van de renteaftrek tot 30 procent van de fiscale winst en de introductie van een vermogensaftrek, positief is voor

bedrijfsinvesteringen en de economische groei (CPB 2010).

Financiering MKB versterken

Tenslotte is het Nederlandse bedrijfsleven momenteel te sterk afhankelijk van bankfinanciering. Dit geldt met name voor het MKB, dar minder gedetailleerde

financiële verslaggeving heeft, kortere track records en een kleinere grootte. Deze factoren drijven de afhankelijkheid van banken en daarmee de

financieringskosten van het MKB op.

Om de afhankelijkheid van banken te verminderen en het aantal initiatieven uit te breiden hebben de Tweede en Eerste Kamer vorig jaar met algemene stemmen

de Initiatiefwet Toezicht Kredietunies van de leden Mulder en Nijboer aangenomen (Kamerstukken 2014). Met de wet wordt het

makkelijker een kredietunie op te richten, waar ondernemers en bedrijven in regionaal of sectoraal verband kunnen samenwerken en een belangrijke rol kunnen

spelen in de financiering van het MKB.

Maar er is meer nodig om de financiering van het MKB te ondersteunen. Zo heeft het IMF onlangs geadviseerd om met kredietbureaus tot betere

kredietinformatie over het MKB te komen, zoals dit ook in Duitsland en Oostenrijk gebeurt (IMF 2014). Met transparantere en beter vergelijkbare informatie

over bedrijven wordt het voor investeerders eenvoudiger in het MKB te investeren.

Daarnaast moet er meer risicodragend kapitaal beschikbaar komen voor het MKB. Jonge, innovatieve bedrijven hebben hier behoefte aan maar de markt voor

eigen vermogen financiering is hier lang niet zo ontwikkeld als in bijvoorbeeld de VS. Zoals hierboven beschreven speelt de fiscaliteit hierbij een rol,

maar er zijn meer mogelijkheden voor ondersteuning denkbaar. Zo is er recent een fonds voor achtergestelde bedrijfsleningen opgericht via de Nederlandse

Investeringsinstelling (NLII) waarin verzekeraars en pensioenfondsen participeren. Hierdoor profiteren ondernemers van additionele

financieringsmogelijkheden en krijgen institutionele beleggers de mogelijkheid om direct in de Nederlandse economie te investeren. De oprichting van

fondsen met specifieke en gestandaardiseerde MKB-leningen/obligaties kan het nog makkelijker maken voor institutionele beleggers om in Nederland te

investeren.

Daarnaast valt te denken aan oprichting van een Nederlandse Innovatiebank (NIB), die innovatieve start-ups kan helpen aan voldoende kapitaal om van starter

door te groeien tot volwaardig bedrijf (noot 2). Het voordeel van een dergelijke constructie boven garanties (zoals de Borgstelling voor het MKB) is dat

het de schuldafhankelijkheid van bedrijven verkleint. Daarnaast kan een NIB profiteren van cofinanciering vanuit het Junckerfonds.

Samenvattend

De financiële sector is de afgelopen decennia in Nederland sterk gegroeid in omvang, maar niet in dienstbaarheid aan de reële economie. Risico’s voor

banken en de Nederlandse staat namen toe, terwijl productieve kredietverlening als aandeel in de portefeuille terugliep. Bedrijven hebben krediet nodig om

voor banen en groei te kunnen zorgen. In plaats van het verstrekken van productieve leningen, stegen verstrekkingen aan activa als huizen en aandelen. Dat

is goed voor vermogenden, maar minder goed voor werknemers en de economie. De productiviteit en de lonen bleven achter.

Om deze tendens te keren moeten banken hun buffers verhogen. Zo kunnen klappen makkelijker zelf worden opgevangen en wordt krediet niet nodeloos

gerantsoeneerd. Ten tweede moet de risicoweging van activa van banken worden aangepast. Daarbij past een risicoweging naar soort obligaties. De stimulans

om obligaties aan te houden moet worden verminderd, zodat er relatief meer naar bedrijfsleningen kan gaan. Ten derde moeten bedrijven en huishoudens

schulden afbouwen en meer eigen vermogen opbouwen. Daarvoor moet eigen en vreemd vermogen meer gelijk worden behandeld, bijvoorbeeld door beperking van de

renteaftrek tot 30 procent van de fiscale winst en de introductie van een vermogensaftrek. Tenslotte moeten er meer alternatieven komen voor

bankfinanciering. Kredietunies zijn daarvan een goed voorbeeld, maar ook de informatie over bedrijven, sectoren en de prestaties van bedrijfskredieten

kunnen beter vergelijkbaar en transparanter worden gemaakt voor investeerders.

Voetnoten

1. Voor dit probleem vroeg de PvdA aandacht bij de Algemene Financiële Beschouwingen in 2013.

2. De PvdA heeft hier aandacht voor gevraagd bij de Algemene Politieke Beschouwingen van 2015.

Referenties

Arcand, J. L., Berkes, E., & Panizza, U. (2012). “Too much finance?”, IMF Working Paper, WP/12/161.

Beck, T., Büyükkarabacak, B., Rioja, F. K., & Valev, N. T. (2012). “Who gets the credit? And does it matter? Household vs. firm lending across

countries.” The BE Journal of Macroeconomics, 12(1).

Beck, Thorsten & Levine, Ross, (2000). ‘New firm formation and industry growth -does having a market- or bank-based system matter?, Policy Research

Working Paper Series 2383, The World Bank.

Bezemer, D. J., (2014). “Schumpeter might be right again: The functional differentiation of credit.” Journal of Evolutionary Economics 25,

935–950.

Bezemer, D. J. (2015). “Groei van financiële sector gaat ten koste van economische groei”, De Groene Amsterdammer.

Boot, A. W. (2014). Financial sector in flux. Journal of Money, Credit and Banking, 46(s1), 129-135.

Conference Board. (2015).

Productivity Brief 2015

.

CPB. (2010). Notitie:

Budgettaire-, koopkracht- en economische effecten van belastinghervormingen

, Den Haag.

CPB. (2015). Centraal Economisch Plan 2015, Den Haag.

DNB. (2014). Jaarverslag 2014, Amsterdam.

Easterly, W., R. Islam en J. Stiglitz. (2000), "Shaken and Stirred, Explaining Growth Volatility," Annual Bank Conference on Development Economics.

World Bank, Washington D.C.

IMF. (2014). “Kingdom of the Netherlands: Article IV Consultation”.

IMF. (2015). “World Economic Outlook”, April 2015.

Kapan, T., en C. Minoiu. (2014). ‘Balance sheet strength and bank lending during the global financial crisis.’ Available at SSRN 2247185.

King, Robert G. en Ross Levine. (1993). "Finance and growth’’ : Schumpeter might be right," Policy Research Working Paper Series 1083, The World Bank.

Los, Bart, Robert Stehrer, Marcel Timmer en Gaaitzen de Vries. (2015). “Factor specialisation within global value chains”, in: João Amador en Filippo di

Mauro (red.), The Age of Global Value Chains, Vox.

Nijboer, Henk en Matthijs van Neerbos. (2014). “Haal staatsobligaties van bankbalansen af”, Me Judice, 11 maart 2014.

Nouy, Daniele (2012). Is sovereign risk properly addressed by financial regulation? Banque de France, Financial Stability Review, No. 2012/16.

Piketty, T. (2014), Capital in the Twenty-First Century, Cambridge-MA/Londen: The Belknap Press of Harvard University Press.

Schumpeter, Joseph A. (1911), “The Theory of Economic Development”, Cambridge,

MA: Harvard University Press.