Verandert er al wat?

De bruto schuld van mensen met een koophuis was in 2010 meer dan 600 miljard euro, waarvan meer dan de helft aflossingsvrij. In nagenoeg geen enkel ander land is de hypotheekschuld ten opzichte van de waarde van de woningen hoger (IMF, 2011). Dat deze hoge hypotheekschuld grotendeels fiscaal gedreven is, dat is duidelijk. En dat dit zeker op de wat langere termijn een risico vormt is inmiddels ook een bekend inzicht (DNB, 2011).

Maar het nieuwe voornemen om gedurende de looptijd van de hypotheek minstens de helft van de marktwaarde af te lossen is een eerste stap om de bruto schuldposities af te bouwen. Nog steeds niet waar Nederland wezen moet, maar we zijn wel op de goede weg. Daarnaast zorgen de nieuwe Nibud-berekeningen voor de verstrekkingsnormen onder de Nationale hypotheekgarantie ervoor dat mensen minder kunnen lenen. Dus de brutoschulden van huishoudens worden nu al lager. Daarnaast wordt deze hoge hypothecaire schuld gecompenseerd door vermogenscomponenten als spaargeld en pensioensopbouw. Wanneer de financiële schuld en financiële bezittingen met elkaar worden verrekend, sparen Nederlandse huishoudens in internationaal perspectief veel (Eurostat, 2011).

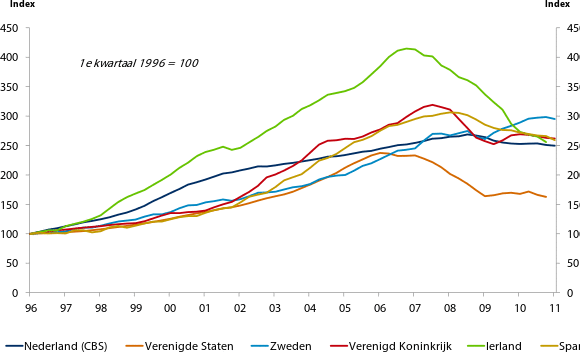

Figuur 1: Prijsontwikkeling is stabiel

Bron: CBS, Case Shiller, SCB, HBOS, Permanent tsb, Ministry of Housing

De zegeningen van de Nederlandse instituties

Met de nu in gang gezette wijzigingen in het achterhoofd is het goed ook eens stil te staan bij wat er in Nederland wel goed gaat op de koopwoningmarkt. Twee zaken vallen daarbij op: ten eerste zijn de huizenprijzen in Nederland wel gedaald, maar niet zoveel als in probleemlanden (figuur 1). Dat duidt er op dat de zeepbel op de Nederlandse huizenmarkt niet zo groot is als door sommigen, zoals het IMF (IMF, 2011) gesuggereerd wordt. Schattingen van het CPB laten dit ook zien (Kranendonk en Verbruggen, 2008). Wat vaak bij dit soort vergelijking wordt vergeten is dat het aanbod van woningen, door de vele voorschriften en het strikte ruimtelijk ordeningsbeleid, veel minder sterk op de vraag heeft gereageerd als in andere landen. Wel hebben alle bouwvoorschriften er in de afgelopen tien tot vijftien jaar toe geleid dat de kwaliteit van Nederlandse woningen aanzienlijk is verbeterd. Degene die even over de Belgische grens gaat ziet meteen het verschil. En kwaliteit kost nu eenmaal geld.

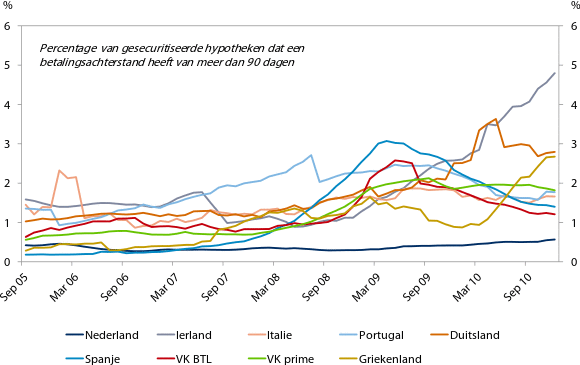

Figuur 2: Nederlanders zijn trouwe betalers

Bron: Fitch (2010)

Een ander opvallend fenomeen in vergelijking met andere landen is de betalingsdiscipline. In Nederland hebben weinig huishoudens een betalingsachterstand (zie figuur 2). Naast dat het aantal betalingsachterstanden laag is, is ook het aantal gedwongen verkopen zeer laag. SEO (2011) heeft onlangs een rapport uitgebracht waarin onder meer werd onderzocht wat de achterliggende factoren zijn die er voor zorgen dat huishoudens niet meer in staat zijn om aan de betalingsverplichtingen te voldoen. Zij komen tot de conclusie dat wanbetaling vaak niet direct komt door de hoogte van de hypotheek, maar door een relatiebeëindiging of werkloosheid. Kredietbeoordelaar Standard & Poors (2010) kwam eerder al tot een vergelijkbare conclusie, namelijk dat Nederlandse hypotheekgevers in vergelijking met andere landen als heel erg veilig kunnen worden bestempeld. Kwalitatief goede kredietverlening, lage werkloosheid, een goed sociale zekerheidsstelsel, beperkte voorkeur voor beleggingshypotheken en een goede betalingsmoraliteit liggen hieraan ten grondslag. Dit laatste wordt ook veroorzaakt door de institutionele context: In Nederland ben je hoofdelijk aansprakelijk voor een hypotheeklening en kan je niet bij wanbetaling de sleutels bij de bank door de brievenbus gooien, zoals in de VS. Daarbij zorgt de gedragscode van banken er meer dan in andere landen voor dat hypotheekverstrekkers in Nederland gericht zijn op de betaalbaarheid van de hypotheek: de focus ligt op loan to income in plaats van loan to value. Er zijn in geen enkel ander land zoveel regeltjes waaraan mensen die een hypotheek willen moeten voldoen. Waarbij er ook tal van regelingen zijn die hun doel volledig voorbij schieten: zo is de nationale hypotheekgarantie op dit moment meer een bancair liquiditeitsinstrument dan een instrument ter bevordering van volkshuisvesting.

Lange looptijden

In vergelijking met andere landen worden in Nederland relatief veel hypotheken afgesloten met een lange rentelooptijd. Voordeel hiervan is dat huishoudens met een langere rentevaste periode beter beschermd zijn tegen schommelingen in de hypotheekrente. Daarom zijn adviezen om vooral een goedkope euribor-gebaseerde hypotheek af te sluiten, maatschappelijk nogal onverantwoord. De ontwikkelingen op de huizenmarkten in de VS en Ierland laten zien waar dat toe kan leiden.

Een lange rentevaste periode maakt huishoudens echter niet immuun voor renteschommelingen, ook zij moeten immers naar verloop van tijd de hypotheek oversluiten of afbetalen. Volgens enquête gegevens van DNB, moet meer dan 50 procent van de huishoudens in de komende vijf jaar de hypotheek oversluiten (DNB, 2011).

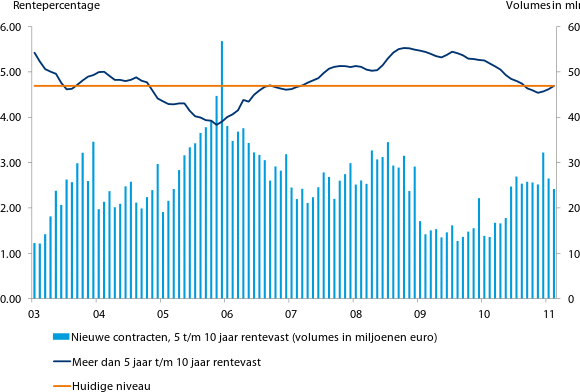

Figuur 3: De rente is nog altijd laag

Bron: DNB

DNB waarschuwt vooral voor negatieve effecten wanneer de rente oploopt (DNB, 2011). Maar zelfs wanneer de rente oploopt blijft deze in vergelijking met de rentepercentages waartegen mensen gemiddeld nu hebben gefinancierd laag. Een groot deel van de hypotheken die is afgesloten in de periode na 2003, is afgesloten boven het huidige renteniveau. Met andere woorden, wanneer huishoudens nu zouden moeten oversluiten, zullen hun maandlasten in veel gevallen eerder dalen dan stijgen. De groep die in de periode 2005-2006 een hypotheek heeft afgesloten vormt hierop de uitzondering. Zoals figuur 3 illustreert bedraagt het verschil tussen het laagste en de huidige renteniveau nog geen procentpunt, wel is deze groep huishoudens relatief groot.

De rentedemper

Hoewel door velen de hypotheekrenteaftrek als het grootste kwaad op de woningmarkt wordt bestempeld zal deze fiscale faciliteit de komende tijd zorgen voor de broodnodige stabiliteit in vergelijking met huizenmarkten in andere landen. Voor de groep huishoudens die tegen een hogere rente een hypotheek moet oversluiten geldt dat niet de volledige rentestijging door hen hoeft worden opgebracht door de hypotheekrenteaftrek. In het geval de rente met 1 procentpunt stijgt, zal de huizenbezitter hiervan gemiddeld ‘slechts’ 0,5 of 0,6 procentpunt zelf moeten betalen. In vergelijking met andere landen zal daardoor de Nederlandse koopwoningmarkt ook bij een stijgende rente niet zo hard onderuitgaan, omdat het rente-effect op prijzen lager is. Voor mensen die geheel aflossingsvrij gefinancierd hebben geldt dat natuurlijk in mindere mate. Naarmate huishoudens meer aflossen, zal een rentestijging een kleiner effect hebben op de maandlasten, aangezien de hoofdsom afneemt. Daarom is het goed dat mensen die vanaf 1 augustus een nieuwe hypotheek nemen de helft van de marktwaarde van de woning moeten aflossen

De combinatie van lange rentevaste perioden en hypotheekrenteaftrek zorgen dus al vele jaren voor stabiliteit op de Nederlandse markt voor koopwoningen. Wanneer een hypotheek wordt afgesloten gebeurt dit in nominale termen. Dus naarmate het inkomen stijgt hoeft relatief en absoluut (doordat het tarief waartegen af wordt getrokken hoger is) steeds minder aan rente betaald te worden. En mensen die net een huis kopen, zijn over het algemeen nog lang niet aan het eind van hun carrière, en ervaren zodoende per persoon een verhoudingsgewijs grotere loonstijging door jaarlijkse periodieken en promoties. Gemiddeld worden Nederlanders nadat ze een huis hebben gekocht dus steeds rijker. Hierdoor wordt het ook makkelijker, naar verloop van tijd, om een stijging van de rente op te vangen.

De speculatieremmer

Een ander, door velen verguisd onderdeel van de instituties op de woningmarkt, is de overdrachtsbelasting. En hoewel er wellicht redenen zijn om die te verlagen of te hervormen (gaat immers ten koste van de arbeidsmobiliteit) is het wel een zeer effectieve manier om speculatie op de woningmarkt tegen te gaan. Immers, voordat de eerste 6% van de investering is terugverdiend is wel wat tijd verstreken. In andere landen, waarin ze niet zo’n belasting hebben, zoals de Verenigde Staten, heeft speculatie wel degelijk geleid tot prijsopdrijving, en na 2006-2007 tot een fikse prijsdaling geleid. Cnossen (2010) heeft onlangs een voorstel gedaan waarbij de neveneffecten worden verkleind, en tevens de positieve eigenschap, het tegengaan van speculatie in stand wordt gehouden. In zijn voorstel wordt het verschil tussen de aankoop- en verkoopwaarde belast. Dit is een mogelijke koersverandering, die de stabiliteit van de woningmarkt niet verstoort.

Behoudt de remmers, verlaag de schulden

De komende tijd, met een vermoedelijk stijgende rente en nog steeds een groot aanbodoverschot, kunnen de door velen verguisde instituties hun nut bewijzen. Hypotheekrenteaftrek, lange rentevaste perioden, overdrachtsbelasting, lage werkloosheid en een groot sociaal vangnet zorgen voor meer stabiliteit op de woningmarkt dan in andere landen, net als de afgelopen jaren hebben laten zien. Dat neemt niet weg dat er natuurlijk wel het één en ander moet veranderen op de Nederlandse woningmarkt. Voor koopwoningen is de eerste stap het terugbrengen van de bruto schuldposities. Hoge bruto schulden zijn niet goed voor de stabiliteit van het financiële stelsel. De eerste stappen zijn hiertoe gezet. Stap twee is een integrale visie op de hele woningmarkt, inclusief (sociale) woningbouw. Maar laat nu eerst de echt niet zo onzinnige instituties op de Nederlandse woningmarkt hun waarde bewijzen!

Referenties

Cnossen, S. (2010) Vervang overdrachtsbelasting door BTW over waardevermeerdering huis, 28 december 2010, 3e jaargang, Me Judice.

De Nederlandsche Bank (DNB) (2011). Overzicht Financiële Stabiliteit in Nederland, Voorjaar 2011 / Nr. 13, Amsterdam.

Eurostat (2011). "National accounts – GDP" - Statistics Explained (2011/5/2), Luxemburg.

Fitch Ratings (2011). EMEA RMBS Q410 Update: Generally Stable, Pockets of Poor Performance Persist, www.fitchratings.com

IMF (2011). Kingdom of the Netherlands—The Netherlands 2011 Article IV Consultation: Preliminary Conclusions, March 28, 2011, Washington DC:

Kranendonk H. en J. Verbruggen (2008), Is de huizenprijs in Nederland overgewaardeerd? Centraal Planbureau, CPB Memorandum 199, Den Haag,

SEO (2011). Publieke belangen en hypotheekregulering, Amsterdam.

Standard & Poor’s (2010). Mortgage lending business supports some European banking systems, yet could impede others www.standardandpoors.com.

Te citeren als

Maarten van der Molen, Hans Stegeman, “De ongekende stabiliteit van de Nederlandse woningmarkt”,

Me Judice,

7 mei 2011.

Copyright

De titel en eerste zinnen van dit artikel mogen zonder toestemming worden overgenomen met de bronvermelding Me Judice en, indien online, een link naar het artikel. Volledige overname is slechts beperkt toegestaan. Voor meer informatie, zie onze copyright richtlijnen.

Afbeelding

Afbeelding ‘

Appartementen te koop in de Pijp’ van Alix Guillard (

CC BY-SA 2.0)