Buffer

Nederlandse huishoudens zijn gemiddeld behoorlijk vermogend. Tegelijkertijd zijn er huishoudens die nauwelijks vermogen hebben. De aandacht voor

vermogensverdeling is in 2014 sterk gestegen, vooral dankzij het boek Kapitaal in de 21e eeuw van de Franse econoom Thomas Piketty.

Wanneer we het pensioenvermogen niet meerekenen, heeft een grote groep huishoudens een laag vermogen, zo stelde de Wetenschappelijke Raad voor het

Regeringsbeleid (WRR) in een verkenning (WRR, 2014).

Voor het bereiken van spaardoelen op korte of middellange termijn en een buffer voor onverwachte tegenslag is niet zozeer het totale vermogens saldo (vorderingen minus schulden, ofwel ‘solvabiliteit’) van belang, maar de mate waarin huishoudens het opgebouwde vermogen snel kunnen

aanwenden voor consumptie (‘liquiditeit’). Huishoudens met lage liquide vorderingen zijn financieel kwetsbaar doordat zij nauwelijks schokbestendig zijn.

Die kwetsbaarheid wordt mede bepaald door hun mogelijkheden om op korte termijn op verantwoorde wijze geld te lenen om tegenvallers op te vangen. Volgens

het Nibud (2012) is de minimaal benodigde buffer voor onverwachte uitgaven tussen de € 3.550 en € 5.900 per huishouden, afhankelijk van de

gezinssamenstelling. Als het inkomen kan fluctueren is nog een extra buffer nodig voor het opvangen van een mogelijke inkomensterugval. Met de toenemende

flexibilisering van de arbeidsmarkt en het verkleinen van collectieve vangnetten wordt de schokbestendigheid van individuele huishoudens steeds

belangrijker.

Schokbestendigheid: liquide versus illiquide vermogenscomponenten

Het netto vermogen van huishoudens is het saldo van (bruto) bezittingen en (bruto) schulden. Een laag (of zelfs negatief) netto vermogenssaldo

hoeft dus niet te betekenen dat deze huishoudens geen geld op de bank hebben staan. Het kan ook betekenen dat hun spaargeld en de waarde van eventuele

beleggingen onvoldoende zijn om de onderwaarde van hun woning te compenseren. Om beter zicht te krijgen op de vermogenspositie van huishoudens is het

daarom noodzakelijk om te kijken naar de verschillende componenten die deel uitmaken van het vermogen van huishoudens.

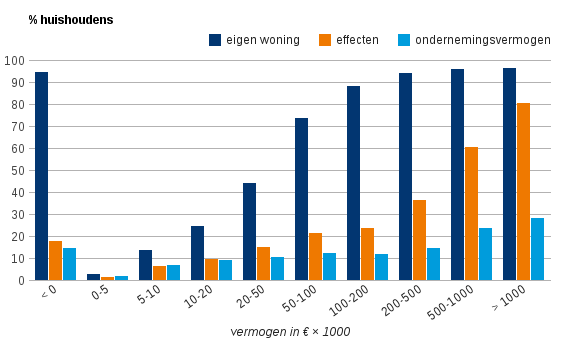

Er is een U-vormig verband tussen de hoogte van het totale vermogen en de aanwezigheid

van specifieke vermogenscomponenten (de gegevens betreffen het totale vermogen inclusief niet-financiële vorderingen, zoals de waarde van de eigen woning, exclusief pensioenopbouw). Woningbezit komt vooral voor onder huishoudens met een negatief vermogen of juist een relatief hoog

vermogen. Dit U-vormig verband geldt ook voor ondernemingsvermogen of effectenbezit (figuur 1).

Figuur 1. Percentage huishoudens met eigen woning, effectenportefeuille of ondernemingsvermogen, naar vermogenssaldo

Bron. CBS Statline (stand per januari 2013).

De groep huishoudens met een negatief vermogenssaldo (1,1 miljoen huishoudens) bestaat vrijwel geheel uit woningbezitters (95%). Ook heeft

ongeveer 18% van de huishoudens met een negatief vermogen een effectenportefeuille en 15% heeft ondernemingsvermogen (figuur 1). Dit vormt een sterk

contrast met de huishoudens met een vermogenssaldo van € 0 - € 5.000. Dit is een zeer grote groep van 1,86 miljoen huishoudens die doorgaans géén eigen

woning, effecten of ondernemingsvermogen hebben; naast eventuele pensioenopbouw is het banktegoed vrijwel altijd de enige aanwezige vermogenscomponent.

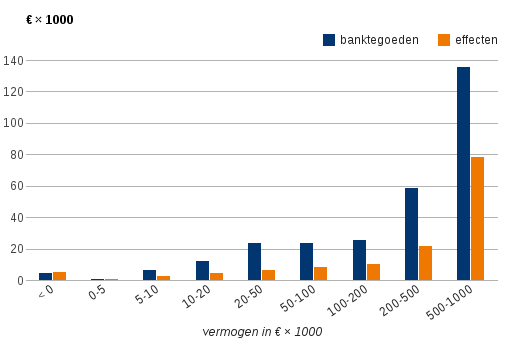

Wanneer we kijken naar de gemiddelde hoogte van de banktegoeden en beleggingen dan valt op dat huishoudens met een negatief vermogen niet de minst

liquide huishoudens zijn (figuur 2).

Figuur 2. Mediaan bedrag banktegoed en effecten naar vermogenssaldo

Bron: CBS Statline (stand per januari 2013). De 146.000 huishoudens met een netto vermogen van boven de € 1 miljoen zijn in deze figuur niet afgebeeld.

De 1,1 miljoen huishoudens met een negatief vermogen hebben gemiddeld een banktegoed van ruim € 12.000. Het mediane banktegoed bedraagt circa € 5.000, wat

betekent dat ongeveer de helft van deze huishoudens dus een zeer beperkte buffer heeft. De andere helft heeft juist een banksaldo hóger dan €

5.000 en een kwart heeft een banktegoed van meer dan € 14.000. Binnen de groep van 1,1 miljoen huishoudens met een negatief vermogenssaldo heeft bovendien

18% van de huishoudens een effectenportefeuille, met een gemiddelde waarde van € 21.000. Het is aannemelijk dat de huishoudens met beleggingen niet degenen zijn met het laagste banktegoed.

De huishoudens met een vermogenssaldo tussen de € 0 en € 5.000 hebben een gemiddeld banktegoed van slechts € 1.700. Deze groep van 1,86 miljoen huishoudens

bestaat voor 97% uit huurders. Hun gemiddelde banktegoed is daarmee zeven keer zo laag als het gemiddelde banktegoed van huishoudens met een negatief

vermogenssaldo.

Hieruit blijkt dat minimaal 2,3 miljoen huishoudens een banktegoed lager dan € 5.000 hebben, ofwel ruim 30% van alle Nederlandse huishoudens (de

helft van alle huishoudens met een negatief vermogen en de huurders met een totaal vermogen tussen de € 0 en € 5.000). De totale groep huishoudens met een

banktegoed lager dan € 5.000 is waarschijnlijk nóg iets groter. Het is namelijk mogelijk dat zich onder de woningeigenaren met een vermogenssaldo hoger dan € 5.000 nog een groep bevindt met een zeer laag banksaldo waarbij het positieve vermogenssaldo vooral te danken is aan overwaarde op de

woning. Dit valt echter niet uit de beschikbare Statline-tabellen te distilleren.

Laag banktegoed ook bij middeninkomens en hogere inkomens

Huishoudens met een hoger inkomen hebben gemiddeld een hoger totaal vermogen en een hoger banktegoed. Binnen een inkomensdeciel kan de spreiding echter

groot zijn (tabel 1).

Tabel 1. Hoogte banktegoed per inkomensdeciel

| Gemiddeld |

25e percentiel |

50e percentiel |

75e percentiel |

| 1e 10%-groep |

€ 13.100 |

16 |

0

|

2

|

8 |

| 2e 10%-groep |

€ 17.100 |

15 |

1

|

3

|

14 |

| 3e 10%-groep |

€ 20.600 |

19 |

1

|

5 |

20 |

| 4e 10%-groep |

€ 24.400 |

25 |

2

|

7 |

25 |

| 5e 10%-groep |

€ 28.700 |

31 |

2

|

10 |

33 |

| 6e 10%-groep |

€ 33.700 |

35 |

3

|

11 |

37 |

| 7e 10%-groep |

€ 39.400 |

39 |

4

|

13 |

41 |

| 8e 10%-groep |

€ 46.800 |

46 |

5 |

18 |

51 |

| 9e 10%-groep |

€ 58.800 |

59 |

8 |

25 |

71 |

| 10e 10%-groep |

n.b. |

120 |

17 |

52 |

130 |

Bron: CBS Statline (stand per januari 2013). Bedragen lager dan € 5.000 zijn rood gemarkeerd.

Uit deze tabel is af te leiden dat van de huishoudens met een banktegoed lager dan € 5.000 zich er minimaal één miljoen in de laagste drie inkomensdecielen

bevinden en ook minimaal één miljoen in de midden- en hogere decielen.

Een laag banktegoed komt dus zowel voor bij huishoudens met een laag inkomen als bij huishoudens met een midden- of hoger inkomen. Huishoudens met een laag

inkomen hebben nauwelijks mogelijkheden om extra vermogen op te bouwen, terwijl huishoudens met een hoger inkomen er gemakkelijker voor kunnen kiezen om

hun uitgaven te verminderen en meer te sparen – in ieder geval in theorie.

Invloed recente beleidsmaatregelen

Veranderingen in de sociale zekerheid, zoals het verkorten van de WW-duur, verkleinen het collectieve vangnet en vergroten zodoende het belang van een

eigen buffer. Naarmate huishoudens echter verplicht zijn om meer illiquide vermogen op te bouwen, blijft er minder ruimte over voor consumptie en

de opbouw van vrij besteedbaar (liquide) financieel vermogen. Beleidsmaatregelen op het gebied van pensioenopbouw of hypotheekverstrekking hebben daarom

gevolgen voor de schokbestendigheid van huishoudens.

Sinds 2013 komen starters op de woningmarkt alleen nog in aanmerking voor hypotheekrenteaftrek als zij hun hypotheek in dertig jaar volledig annuïtair of

lineair aflossen. De netto maandlasten van een dergelijke hypotheek liggen aanzienlijk hoger dan bij een (gedeeltelijk) aflossingsvrije of

bankspaarhypotheek, waardoor er evenredig minder overblijft voor consumptie of vrije besparingen. Door het verplichte aflossen zijn nieuwe woningeigenaren,

enigszins paradoxaal, langer kwetsbaar voor tegenvallers dan wanneer zij minder zouden aflossen en meer geld op hun spaarrekening zouden zetten.

Het beperken van het maximale bedrag dat huishoudens kunnen lenen kan zowel een positief als een negatief effect hebben op de schokbestendigheid van

woningeigenaren. De aanscherping van de Loan-to-Income (Nibud-normen) zal de schokbestendigheid verbeteren: wanneer huishoudens een kleiner deel van het

inkomen aan hypotheeklasten besteden, blijft er meer over om te sparen en zo een buffer op te bouwen. Het beperken van de maximale Loan-to-Value maakt

huishoudens juist minder schokbestendig. Starters moeten steeds meer eigen geld meebrengen bij de aankoop van een woning, waardoor zij hun

opgebouwde spaartegoed bij aankoop van een woning vrijwel volledig hieraan besteden.

Werknemers bouwen verplicht pensioenvermogen op. Nu de pensioenopbouw per 1 januari 2015 is verlaagd (Witteveenkader), verlagen veel pensioenfondsen de

premies, waardoor het netto inkomen van werknemers stijgt. Werknemers bouwen dus minder (illiquide) pensioenvermogen op en hebben meer ruimte om zelf te

sparen. De vraag is in hoeverre zij dit ook echt zullen gaan doen; zij kunnen er namelijk ook voor kiezen om het extra inkomen te consumeren. Het is te

hopen dat de groep met een laag liquide vermogen ervoor kiest om een deel van dit extra inkomen te sparen.

Niet alleen banken proberen het sparen te stimuleren, met producten als doelsparen, periodesparen, saldosparen en pinsparen. Ook in andere sectoren is er

aandacht voor de beperkte schokbestendigheid van huishoudens. Zorgverzekeraars zagen zich de afgelopen jaren geconfronteerd met een toename van

betalingsachterstanden. Veel zorgverzekeraars (Cornelissen, 2014) bieden daarom een spaaroptie waarbij klanten het wettelijke eigen risico gespreid betalen

in maandelijkse termijnen.

Conclusie

Om een oordeel te vormen over de schokbestendigheid van huishoudens geeft een blik op het totale vermogen van huishoudens een onvolledig beeld.

Huishoudens die te maken hebben met onverwachte uitgaven of een inkomensterugval kunnen op korte termijn alleen gebruik maken van het liquide deel

van hun vermogen, zoals spaargeld en verhandelbare beleggingen.

Meer dan 2,3 miljoen huishoudens, onder wie circa 1,8 miljoen huurders en minimaal 0,5 miljoen woningeigenaren, hebben een zeer laag liquide vermogen. Dit

betekent dat zij nauwelijks een buffer hebben om geplande of onverwachte extra uitgaven te bekostigen of om op terug te vallen bij een inkomensdaling. Deze

groep bestaat zowel uit huishoudens met een laag als huishoudens met een hoger inkomen. Beide groepen zijn kwetsbaar bij financiële tegenslagen.

De huishoudens in de laagste inkomensdecielen kunnen moeilijk extra sparen om hun buffers te versterken. Pas wanneer hun inkomen stijgt kunnen zij meer

sparen. Een substantiële inkomensstijging is vooral te verwachten bij jongere huishoudens met goede carrièreperspectieven. Huishoudens met een laag

banktegoed, een laag overig vermogen én een laag inkomen hebben op dit moment nauwelijks mogelijkheden om extra te sparen of extra uitgaven te doen. Bij

onverwachte uitgaven zullen zij snel in de financiële problemen raken. Huishoudens met een midden- of hoger inkomen kunnen er in theorie gemakkelijker voor

kiezen om hun uitgaven te verminderen en zo meer te sparen. In de praktijk is het niet altijd mogelijk om het consumptiepatroon aan te passen, vooral in

situaties met hoge woonlasten. Voor extra uitgaven, gepland of ongepland, zijn veel huishoudens met een beperkte buffer daarom al snel aangewezen op

consumptief krediet, voor zover hun inkomen dit toelaat. Bij een laag inkomen is echter de ruimte voor consumptief krediet beperkt, zodat ook huishoudens

met een hoog inkomen financieel kwetsbaar zijn bij een inkomensterugval – bijvoorbeeld na baanverlies of aan het einde van de WW-duur.

De mate waarin huishoudens in staat zijn om zelf liquide vermogen op te bouwen, hangt niet alleen samen met de hoogte van het inkomen maar ook met de

hoogte van woonlasten, belastingen en (pensioen)premies. Bij toekomstige beleidswijzigingen op het gebied van belasting, pensioenopbouw, woningmarkt en

hypotheekverstrekking is het dan ook van groot belang om rekening te houden met de impact op het liquide vermogen van huishoudens.

Referenties

CBS Statline, Samenstelling vermogen: particuliere huishoudens naar kenmerken, gegevens per 1-1-2013.

Cornelissen, F., 2014, Eigen risico zorgverzekering in 2015 gespreid betalen,

Artikel op independer.nl.

Nationaal Instituut voor Budgetvoorlichting, 2012,

Een referentiebuffer voor huishoudens. Onderzoek naar het vermogen en het spaargedrag van Nederlandse huishoudens

, Utrecht.

Wetenschappelijke Raad voor het Regeringsbeleid, 2014,

Hoe ongelijk is Nederland? Een verkenning van de ontwikkeling en gevolgen van economische ongelijkheid

, Den Haag.