Inleiding

In juli 2015 heeft DNB een nieuwe systematiek geïmplementeerd voor de

vaststelling van de rekenrente die pensioenfondsen moeten hanteren. Bij de

introductie constateerde DNB (2015) dat deze aanpassing een drukkend effect had op de dekkingsgraden, maar

dat “dit drukkende effect op de financiële posities er [naar verwachting]

niet toe [leidt] dat fondsen daardoor nu alsnog kortingen moeten

doorvoeren. Wel kan het zijn dat enkele fondsen alsnog een herstelplan

moeten indienen omdat zij door aanpassing van de UFR met een lagere

beleidsdekkingsgraad worden geconfronteerd.”

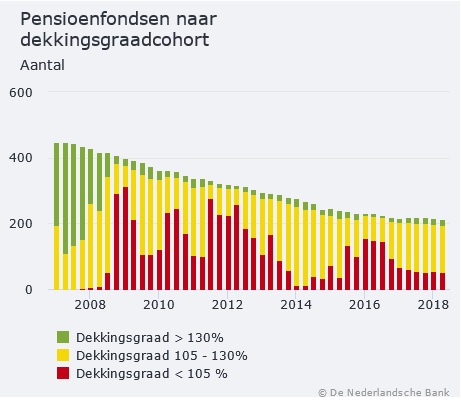

Figuur 1 Pensioenfondsen naar dekkingsgraadcohort

In het figuur 1, ontleend aan ‘Dashboard Pensioenen’ (DNB, 2018), is het drukkend effect van deze maatregel terug te zien in de stijging

van het aantal pensioenfondsen met een dekkingsgraad onder 105% tussen het

2e en 3e kwartaal 2015 van 38 naar 133. In het 4e kwartaal 2016 laat dit cijfer een forse daling zien, maar

sinds medio 2017 lijkt dit cijfer zich te stabiliseren.

In het eerste halfjaar van 2015, dus juist voor de introductie van de

nieuwe rekenrente, hebben pensioenfondsen hun financiële opzet herzien. Per

1 januari 2015 werd een nieuw Financieel Toetsingskader van kracht dat

andere eisen stelde aan onder andere premie‑, indexatie- en kortingsbeleid.

In dit artikel wordt geschetst wat de gevolgen in de periode 2015 – 2018

zijn geweest voor drie typen pensioenfondsen. Geconcludeerd wordt dat

verschillende typen pensioenfondsen op verschillende manieren geraakt

worden, met alle gevolgen van dien voor de kans op kortingen. Met name de

“groenste” fondsen kunnen zich de komende jaren nauwelijks ontworstelen aan

de rode balkjes in figuur 1.

Drie pensioenfondsen

Voor deze analyse zijn de gegevens van 3 pensioenfondsen gebruikt,

gebaseerd op de kasstroomgegevens per ultimo 2017 van respectievelijk het

Pensioenfonds voor Tandartsen en Tandarts-specialisten, Pensioenfonds

Zoetwaren en Pensioenfonds Kappers. Het eerste is een “grijs” fonds: er

komen al jaren geen premies meer binnen en het aantal slapers is beperkt.

Het tweede komt meer overeen met een gemiddeld fonds en het derde is een

‘groen’ fonds: veel jonge deelnemers en een klein aantal

pensioengerechtigden. De pensioenfondsen verschillen nogal in omvang.

Daarom zijn de kasstroomgegevens van de fondsen gestandaardiseerd: de som

van de verwachte toekomstige nominale uitkeringen is op 1000 gezet. Het

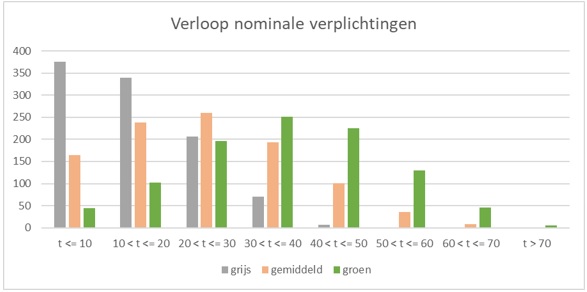

uitkeringspatroon over de tijd is weergegeven in figuur 2. De duration van

de verplichtingen van het grijze fonds is 13,6 jaar per medio 2018, van het

gemiddelde fonds 21,5 jaar en van het groene fonds 32,0 jaar.

Figuur 2 Uitkeringspatroon over de tijd (in jaren)

Rekenrente, UFR en marktrente

Artikel 126 van de Pensioenwet stelt dat de verplichtingen van een pensioenfonds

worden berekend op basis van marktwaardering. Tot die tijd werd een vaste

rekenrente van 4% gebruikt. Deze wijziging betekent dat de waarde van de

balanspost een andere interpretatie krijgt. Tot 2007 was de interpretatie:

wat is de waarde van de onvoorwaardelijke[1] verplichtingen als een

rendement van 4% kan worden behaald?

Als rekenrente is sinds 2007 de rente gebruikt zoals die geldt voor

interbancaire rente-swaps (Interest Rate Swaps; IRS). De interpretatie van

de balanspost werd daarmee: wat zou het kosten als kasstromen worden

ingekocht tegen de actuele marktrente, waarbij die kasstromen overeenkomen

met de onvoorwaardelijke verplichtingen van het pensioenfonds?

Per ultimo 2011 is uitgegaan van het voortschrijdend gemiddelde over 90

dagen van de swaprente[2].

Vanaf september 2012 gold een methodiek waarbij de swaprente voor

looptijden langer dan 20 jaar werd gecorrigeerd met een vaste UFR (Ultimate

Forward Rate) van 4,2% (DNB, 2012). Ook hierbij werd de rekenrente gemiddeld over 90 dagen. Per 1 januari

2015 is de middeling afgeschaft en was de rekenrente gebaseerd op de

actuele swapcurve, gecorrigeerd met een UFR van 4,2%. In juli 2015 is de

vaste UFR van 4,2%, vervangen door een UFR die gelijk is aan het

voortschrijdend gemiddelde van de 20-jaars forward over de afgelopen 120

maanden. Deze werkwijze is geadviseerd door de

Commissie UFR (2013). Het voortschrijdend gemiddelde leidt ertoe dat de UFR een daling laat

zien.

De interpretatie van de verplichtingen op de balans is met elke verandering

van de rekenrente meeveranderd. De vraag die met de waardering wordt

beantwoord is dus inmiddels: wat zou het kosten als kasstromen,

overeenkomend met de onvoorwaardelijke verplichtingen, worden ingekocht

tegen de actuele swapcurve, gecorrigeerd met een UFR die gelijk is aan het

voortschrijdend gemiddelde van de 20-jaars forward over de afgelopen 120

maanden? De wijzigingen in de rekenrente hebben dus direct effect op de

interpretatie van de balans en daarmee van de dekkingsgraad. En deze

veranderingen zouden natuurlijk vertaald moeten worden in het te voeren

beleid.

Methodiek

Voor elk van de 3 fondsen is berekend wat de contante waarde per medio 2018

is van de nominale verplichtingen, gebaseerd op de actuele swaprente (IRS

2018), de DNB-rentetermijnstructuur (RTS 2018) en de

DNB-rentetermijnstructuur indien de UFR gehandhaafd zou zijn op 4,2% (RTS*

2018).

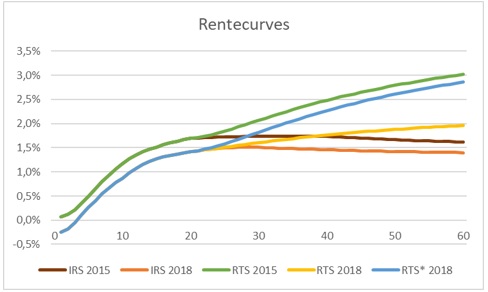

Figuur 3: Rentecurves (looptijd in jaren) per medio 2015 en medio 2018

Bron: Achmea Pensioenservices

Van hetzelfde kasstroomprofiel is berekend wat de contante waarde per medio

2015 was, gebaseerd op de swaprente (IRS 2015) en de

DNB-rentetermijnstructuur (gebaseerd op een UFR van 4,2%) (RTS 2015). Om

uitsluitend het effect van de rente te berekenen, is een identiek

kasstroomprofiel gebruikt. Het enige verschil is dus dat alle looptijden

met 3 jaar zijn verlengd (immers, een kasstroom in bijvoorbeeld 2022 had in

2015 een looptijd van 7 jaar en in 2018 een looptijd van 4 jaar). De

invloed van uitkeringen, nieuw aangegane verplichtingen en wijzigende

overlevingskansen is hiermee geëlimineerd.

Resultaten

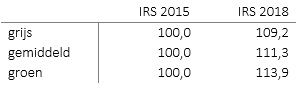

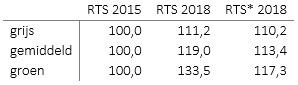

Allereerst is berekend welk rendement in 3 jaar behaald had moeten worden,

indien wordt uitgegaan van marktrentes. De waarde van de verplichtingen

voor elk van de fondsen is in 2015 gestandaardiseerd op 100. Uit de tabel

blijkt dat de tussen 2015 en 2018 gedaalde rente, ertoe leidt dat het

grijze fonds over deze periode van 3 jaar 9,2% heeft moeten bijschrijven,

het gemiddelde fonds 11,3% en het groene 13,9%.

Het behalen van deze rendementen zou in principe geen probleem zijn

geweest, indien gekozen was voor gematchte beleggingen.

Vervolgens is berekend welke rendementen behaald moesten worden als gevolg

van de veranderende rekenrente. Ook hier is de waarde van de verplichtingen

medio 2015 gestandaardiseerd op 100, maar nu gebaseerd op de

DNB-rentetermijnstructuur.[3]

Berekend is hoeveel de verplichtingen in waarde zijn gestegen als gevolg

van de veranderingen in (1) de DNB-rentetermijnstructuur per medio 2018

(RTS 2018) en (2) de rentetermijnstructuur indien de UFR 4,2% zou zijn

geweest per medio 2018 (RTS* 2018).

Uit de tabel blijkt dat de dalende rekenrente ertoe heeft geleid dat voor

elk van de fondsen de voorziening is toegenomen, onafhankelijk van de

gekozen methodologie voor het vaststellen van de rekenrente. De verschillen

tussen RTS en RTS* springen echter wel in het oog. Waar een grijs fonds op

basis van RTS* (op basis van een UFR van 4,2%) 10,2% in 3 jaar had moeten

bijschrijven, bedroeg de bijschrijving onder de nieuwe UFR-systematiek in 3

jaar 11,2%. Voor een groen fonds zijn de gevolgen veel groter: waar 17,3%

nodig was onder RTS* is onder RTS 33,5% nodig in de periode van medio 2015

tot medio 2018.

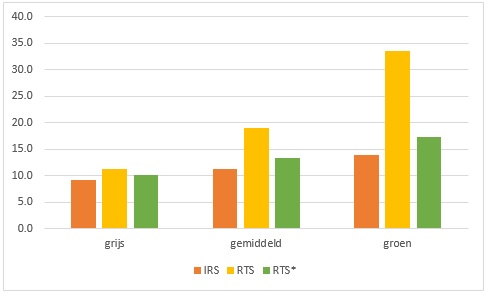

Figuur 4 Procentuele mutatie pensioenvoorziening in 3 jaar onder

verschillende rekenrentes

De rendementscijfers zijn in figuur 4 grafisch weergeven. Een portefeuille

gematchte beleggingen had het rendement laten zien zoals is weergegeven met

het label IRS. Het feitelijk vereiste rendement is met RTS weergegeven en

het vereiste rendement zoals dat zou hebben gegolden als de UFR was

gehandhaafd op 4,2% met RTS*.

Het verschil tussen de IRS (als maat voor de risicovrije rente) en RTS*

(swap met vaste UFR van 4,2%), bedroeg voor een grijs fonds 1% over een

periode van 3 jaar, ofwel 0,3% per jaar. Voor een gemiddeld fonds 2,1% over

3 jaar, ofwel 0,68% per jaar. En voor een groen fonds 3,4% in 3 jaar, ofwel

1,12% per jaar.

Het verschil tussen RTS* en RTS, oftewel het verschil als gevolg van de

verandering van de UFR-systematiek, bedroeg voor een grijs fonds 1,1% over

3 jaar, ofwel 0,35% per jaar. Voor een gemiddeld fonds 5,6% over 3 jaar,

ofwel 1,84% per jaar en voor een groen fonds 16,1% ofwel 5,12% per jaar.

Conclusies en aanbevelingen

In 2015 is door DNB de systematiek voor vaststelling van de rekenrente

gewijzigd, vlak nadat alle pensioenfondsen hun financiële opzet onder het

nieuwe Financieel Toetsingskader hadden ingediend. Pluspunt van deze

aanpassing is dat versneld wordt toegewerkt naar een waardering op basis

van marktwaarde, zoals die in de Pensioenwet van 2007 bedoeld was. En

consistente waardering aan beide zijden van de balans (beleggingen op

marktwaarde, dus verplichtingen op basis van een actuele rente) maakt het

voeren van een consistent beleggingsbeleid eenvoudiger.

Er blijken echter grote verschillen te bestaan in de gevolgen van de

wijziging van de rekenrente tussen verschillende pensioenfondsen. Juist

voor pensioenfondsen met de langste looptijden zijn de (negatieve) gevolgen

het grootst, hoewel dit ook de fondsen met de meeste tijd om te herstellen

zijn.

Pensioenfondsen nemen beleggingsrisico’s om via overrendement extra

rendement te behalen om de vermogenspositie te verbeteren, indexatie te

financieren en bijvoorbeeld wijzigingen in overlevingstafels op te vangen.

Juist de groenste fondsen komen aan herstel van de vermogenspositie niet

toe, omdat het overrendement allereerst nodig is om de gevolgen op te

vangen van de systematiek van een dalende UFR.

In het Financieel Toetsingskader is bepaald dat pensioenfondsen maximaal 5

jaar een dekkingsgraad mogen hebben die lager ligt dan de minimaal vereiste

dekkingsgraad (ongeveer 105%). Deze termijn is voor de meeste

pensioenfondsen op 1 januari 2015 ingegaan, toen het nieuw Financieel

Toetsingskader van kracht werd. De keuze voor een dalende UFR heeft tot op

heden een sterk drukkend effect op dekkingsgraden van groene fondsen,

terwijl het effect voor grijze fondsen beperkt is. Dit effect is in het

besluit van DNB (2015) niet voorzien. Het verdient daarom aanbeveling om alsnog extra ruimte te

creëren die afhankelijk is van de rijpingsgraad van het fonds en het ligt

voor de hand om de duration van de verplichtingen van het fonds als

maatstaf te nemen.

Ook elders in het toetsingskader kan beter worden ingespeeld op het

karakter van pensioenfondsen door maatregelen afhankelijk te maken van de

duration van de verplichtingen. De hersteltermijn tot het vereist eigen

vermogen, die momenteel maximaal 10 jaar bedraagt, kan vervangen worden

door een termijn die gekoppeld is aan de duration van de verplichtingen van

het fonds, bijvoorbeeld de helft. Op die manier krijgen groene fondsen meer

tijd - maar die tijd is er ook - en grijze minder, maar die kiezen ook nu al vaak voor een kortere hersteltermijn. Het verdient hoe dan ook aanbeveling om

beleidsruimte voor pensioenfondsen niet te creëren of in te perken via

wijzigingen van de rekenrente, maar via aanpassingen aan het

toetsingskader.

Voetnoten

[1]

In de meeste pensioenregelingen is de indexatie voorwaardelijk. Die

wordt dan ook niet meegenomen in de waardering van de

verplichtingen en moet uit overrendement (het rendement boven dat

van een gematchte portefeuille) worden gefinancierd.

[2]

Merk op dat dekkingsgraden wijzigen bij elke wijziging van de

rekenrente-systematiek. Figuur 1 dient dan ook met de nodige

terughoudendheid geïnterpreteerd te worden.

[3]

Merk op dat de swapcurve lager ligt dan de DNB-RTS en dat daarmee

de voorziening op basis van de swapcurve hoger ligt. De

dekkingsgraden zijn dan ook hoger bij gebruik van de DNB-RTS.

Referenties

Commissie UFR (2013),

Advies Commissie UFR.

DNB (2012),

DNB publiceert nieuwe rentetermijnstructuur pensioenfondsen, Nieuwsbericht, 3 oktober.

DNB (2015),

Het besluit van DNB over de aanpassing van de UFR.

DNB (2018),

Dashboard Pensioenen.