Paradoxale onvrede

Er is behoorlijke onvrede met ons huidige stelsel van aanvullend pensioen

en er wordt al jaren gesproken over een herziening van deze tweede pijler.

Die onvrede is opmerkelijk omdat we een goed stelsel hebben. We lijken nu

af te stevenen op een stelsel van individuele pensioenpotten met

collectieve risicodeling. Dat lijkt me een slecht idee. In de hele

discussie wordt weinig gesproken over de rekenrente. Ook dit is opmerkelijk

omdat die rekenrente de belangrijkste oorzaak is van de lage dekkingsgraden

en daarmee van de onvrede. Voor zover er over de rekenrente wordt gesproken

is het nogal dogmatisch terwijl er op de huidige systematiek veel valt af

te dingen en we in ons land de laagste rekenrente in Europa gebruiken.

Om een en ander te onderbouwen zal ik in deze bijdrage eerst de omvang en

macro-economische relevantie van de tweede pijler bespreken en ga ik tevens

in op de resultaten van ons totale pensioensysteem. Vervolgens zal ik over

de noodzaak om de tweede pijler te herzien spreken. En tot slot wil ik over

de marsroute die het regeerakkoord uitstippelt mijn licht laten schijnen.

Omvang tweede pijler en resultaten van ons pensioenstelsel

De eerste pijler, de AOW, en de tweede pijler zijn wat betreft premies en

uitkeringen van enigszins vergelijkbare omvang (zie tabel 1), zij het dat

de AOW al sinds een jaar of tien ten dele, en steeds meer, uit de algemene

middelen wordt gefinancierd. De premie-inkomsten en pensioenuitkeringen van

pensioenfondsen liggen daarentegen dicht bij elkaar waarbij de

premie-inkomsten nog licht hoger zijn dan de uitkeringenstroom.

Tabel 1: Totale inkomsten en uitgavenstroom in de eerste en tweede pijler van het

Nederlandse pensioenstelsel, 2016 (in miljarden euro's)

|

Eerste Pijler:

AOW

|

Tweede Pijler:

Pensioenfondsen

|

Premies

|

26

|

30

|

Uitkeringen

|

37

|

29

|

Bron: CBS Statline

De grootste van de wereld

De deelnemers aan Nederlandse pensioenfondsen hebben een omvangrijk

vermogen opgebouwd. Volgens cijfers van de OECD [1] zijn onze pensioenfondsen

als percentage van ons BBP zelfs veruit de grootste in de wereld.

Internationale vergelijking laat zien dat ons pensioenvermogen inmiddels

ruim 180% van het BBP bedraagt. IJsland staat tweede in het rijtje, maar

toch op gepaste afstand: 145% van het BBP. De OECD presenteert niet alleen

cijfers over pensioenfondsen, maar ook over 'alle pensioenvoorzieningen'.

Dat laatste cijfer ontbreekt helaas in hun statistieken voor Nederland.

Denemarken heeft een totaalbedrag aan alle pensioenvoorzieningen van 205%

van het BBP, nog meer dus dan onze fondsen.

Tabel 2: Pensioenvermogens in een aantal OESO-landen, ultimo 2016

|

Pensioenfondsen

|

Alle pensioenvoorzieningen

|

| |

in procenten van het BBP

|

Denemarken

|

47

|

205

|

Nederland

|

182

|

--

|

IJsland

|

145

|

153

|

Zwitserland

|

128

|

-

|

Australië

|

121

|

125

|

Verenigde Koninkrijk

|

95

|

-

|

Canada

|

86

|

161

|

Verenigde Staten

|

81

|

135

|

Chili

|

70

|

-

|

België

|

6

|

-

|

Frankrijk

|

1

|

6

|

Duitsland

|

7

|

-

|

Japan

|

29

|

-

|

Bron: OECD

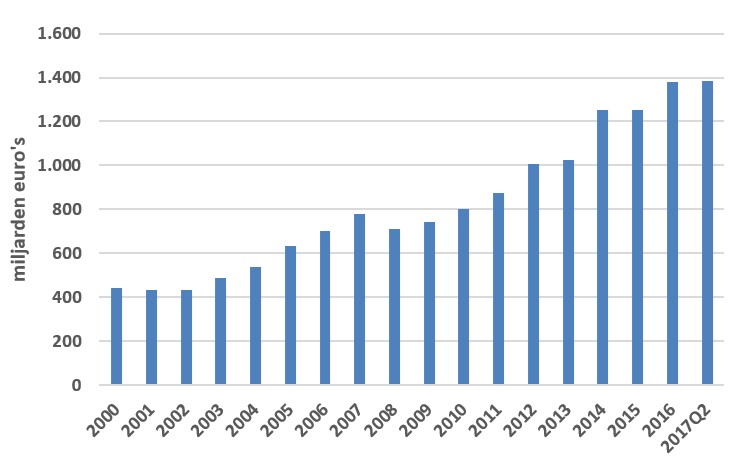

Het totale vermogen van Nederlandse pensioenfondsen is vanaf de

eeuwwisseling fors gegroeid. Het totaal aan activa van de fondsen bedraagt

inmiddels 1385 miljard euro (Q2 2017). Een dergelijke 'pot geld' en de

bijbehorende ingaande en uitgaande geldstromen kunnen macro-economische

consequenties hebben. Dat is de laatste jaren ook gebleken. Tussen 2010 en

2013 zijn, mede door eenmalige bijstortingen, de premiebetalingen gestegen

van 27 miljard euro tot 34 miljard euro, ofwel een stijging van ruim 1

procent van het BBP. De premiebetalingen bedragen rond 40 procent van de

omvang van de bedrijfsinvesteringen in ons land. Niet dat premiebetalingen

en bedrijfsinvesteringen veel met elkaar te maken hebben. Maar iedereen

begrijpt dat het voor de BV Nederland van groot belang is dat bedrijven

investeren. Die 40 procent laat dan alleen maar zien dat het bij de

premiebetalingen wel om serieuze bedragen gaat.

Figuur 1: Totale activa van pensioenfondsen in Nederland (in miljarden euro’s),

2001-2017

Bron: DNB

Steeds groter, ook relatief

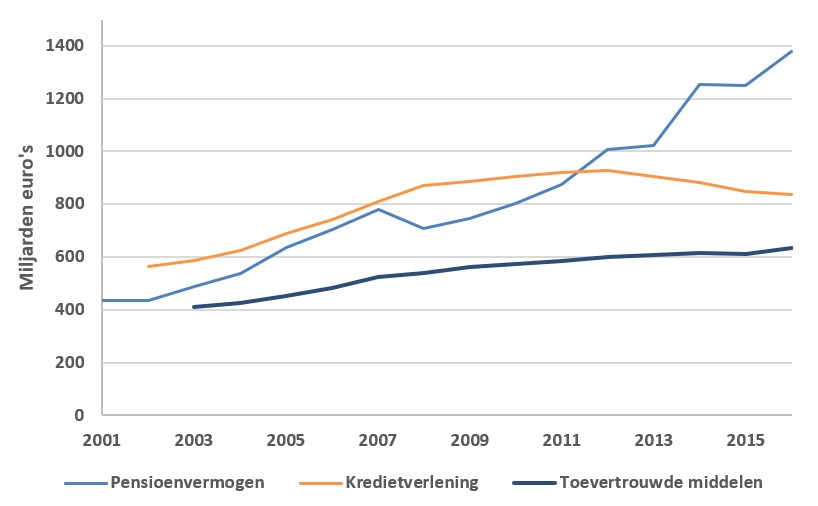

Als het pensioenvermogen wordt vergeleken met spaargeld en particuliere

beleggingen, valt direct op dat het pensioenvermogen niet alleen veel

groter is dan beide andere categorieën maar ook dat het veel harder is

gegroeid in de loop van de tijd.

Ook blijkt dat het pensioenvermogen sinds ongeveer 2011 aanmerkelijk groter

is geworden dan de totale in Nederland uitstaande bancaire

kredietverlening. Dat komt doordat de pensioenvermogens fors zijn

toegenomen terwijl de economische omstandigheden er juist toe hebben geleid

dat de kredietverlening is gestagneerd.

Het verschil tussen de omvang van de pensioenfondsen en de aan banken

toevertrouwde middelen is helemaal spectaculair. De eerste is meer dan twee

keer zo groot als het tweede. Vooral vanaf 2011 is het verschil sterk

toegenomen. Je kunt niet anders dan concluderen dat onze gedwongen

besparingen omvangrijk zijn en spectaculair zijn gegroeid.

Figuur 2: Pensioenvermogen, totale bancaire kredietverlening en totaal

toevertrouwde middelen banken (in miljarden euro’s), 2001-2017

Bron: DNB

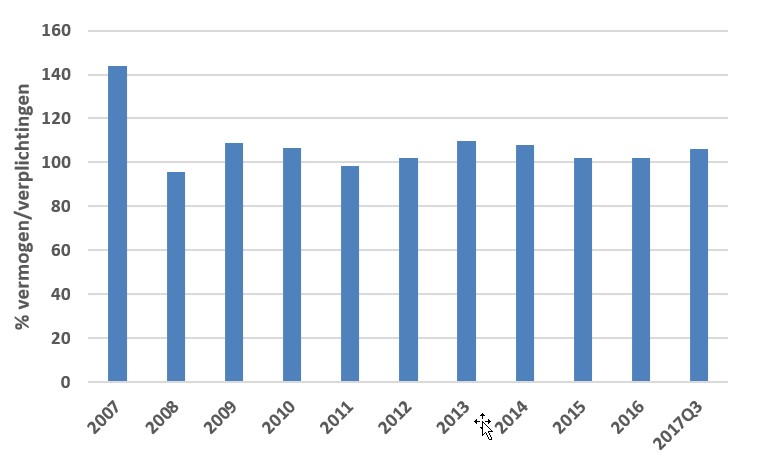

Dekkingsgraden al jaren onder druk

Ondanks die spectaculaire stijging en omvang van het totale

pensioenvermogen staan de dekkingsgraden al jaren onder druk. Feitelijk

schommelen die al bijna tien jaar rond 100 procent, zeg maar tussen 110 en

90 procent. Veruit de meeste fondsen hebben een reservetekort en veel

fondsen een dekkingstekort of zijn er recent in geslaagd daaraan nipt te

ontsnappen. Veel fondsen zijn derhalve 'in herstel'. Indexatie aan de

inflatie is voor weinig fondsen weggelegd en kortingen vormen nog altijd

een reële, zij het voor de meeste fondsen geen acute dreiging.

Wat er de afgelopen tien jaar is gebeurd, wordt direct duidelijk bij een

blik op de cijfers over vermogen en dekkingsgraad. Het vermogen is

toegenomen van 110 procent tot 180 procent van het BBP, maar de gemiddelde

dekkingsgraad is gedaald van 144 naar 106 procent. Hoe is dat ons

overkomen? Over deze periode spelen samenstelling van het deelnemersbestand

en demografische ontwikkelingen zeker een rol. Zo heeft de hogere

levensverwachting de dekkingsgraad naar beneden geduwd. Maar de

belangrijkste factor is de rente geweest. Eind 2007 stond de twintigjarige

euro-swaprente nog op 4,9%. Aan het einde van het derde kwartaal van 2017

was het 1,5%. Bij een gemiddelde afdekking van 40 procent van het

renterisico op de verplichtingen duwt die rentedaling de dekkingsgraad

ongeveer veertig punten naar beneden. Op het punt van de rente kom ik later

terug.

Figuur 3: Dekkingsgraad pensioenfondsen in Nederland, 2007-2017

Bron: DNB

Trots

In de jaarlijkse ranglijst 'Melbourne Mercer Global Pension Index’ (die

inmiddels 30 landen omvat en meet hoe goed de pensioenstelsels in de wereld

zijn) staat Nederland al jaren op de tweede plaats, vlak achter Denemarken.

We hebben volgens de samenstellers van deze lijst dus het op één na beste

systeem in de wereld, duidelijk iets om tevreden en trots op te zijn.

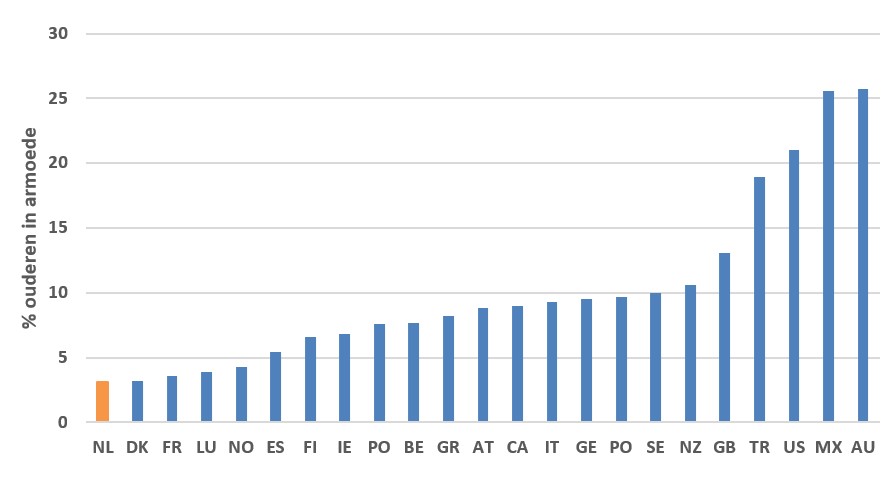

Het doel van het pensioenstelsel is uiteraard om gepensioneerden een

financieel veilige omgeving te bieden. OESO-cijfers laten zien dat armoede

onder ouderen nergens binnen de in de cijfers betrokken landen zo laag is

als bij ons. Ook al weer iets dat stemt tot tevredenheid en trots, al kan

het wellicht nog wel beter. Uit andere OESO-cijfers blijkt dat nergens in

de wereld de achteruitgang van het netto-inkomen bij pensionering zo gering

is als bij ons[2]. Alweer

iets om trots op te zijn.

Figuur 4: Percentage 66-plussers dat in armoede leeft in OESO-landen, 2014

Bron: OECD

Groot en sterk en met uitmuntende resultaten

De conclusie tot dusver moet luiden dat de tweede pijler van ons

pensioenstelsel zeer groot is, zowel als percentage van onze eigen economie

als in de internationale vergelijking. Ook de groei van het

pensioenvermogen in recente jaren is fors geweest. Onze pensioenfondsen

zijn verreweg de grootste in de wereld. Onafhankelijk onderzoek concludeert

dat ons totale stelsel het op één na beste is in de wereld en OECD-cijfers

laten zien dat armoede onder ouderen nergens zo laag is als bij ons en dat

de daling van het netto-inkomen bij pensionering nergens zo beperkt is als

bij ons. Tevredenheid en trots lijken hier gepast, toch?

Redenen voor stelselherziening

Het nadenken over een stelselherziening is al enkele jaren geleden

begonnen. Het recente regeerakkoord somt de redenen nog eens op.

“Verwachtingen worden onvoldoende waargemaakt...”, luidt het [3]. Ik wist dat wel, maar

moest toch even in mijn ogen wrijven toen ik het weer las. Laat me het

beeld even helder schetsen. We hebben het grootste, best gekapitaliseerde

pensioenstelsel in de wereld. Een toonaangevende studie ziet ons stelsel

als het op één na beste in de wereld. Nergens in de wereld is de armoede

onder ouderen zo laag als bij ons en nergens in de wereld is de daling van

inkomen bij pensionering geringer dan bij ons. Maar “de verwachtingen

worden onvoldoende waargemaakt”. Ambitie is prachtig, maar hier vraag je je

toch wel af of die verwachtingen dan misschien niet een tikkeltje te

hooggespannen zijn.

Volgens het regeerakkoord zijn er daarnaast spanningen tussen generaties

die nopen tot een stelselwijziging. Dat van die spanningen tussen

generaties is herkenbaar. Jongeren vinden dat ze betalen voor ouderen en

vrezen dat 'de pot leeg is' als zij met pensioen gaan. Als je met jongeren

over het pensioenstelsel praat, blijkt hoe weinig vertrouwen ze erin

hebben. Tegelijkertijd menen ouderen dat ze tekort worden gedaan. Zij

trekken ten strijde om hun belangen te behartigen via ouderenorganisaties

en in de politiek via onder andere 50Plus. Dus we hebben het best

gekapitaliseerde stelsel in de wereld, de laagste armoede onder ouderen en

de geringste inkomensdaling bij pensionering, maar alle generaties zijn

ontevreden. Hoe is het mogelijk?

Er is duidelijk een spanning tussen de uitmuntende resultaten van ons

pensioenstelsel en hoe mensen het percipiëren. Het lijkt er daarmee op dat

er een enorm communicatieprobleem is. Hoe is het in hemelsnaam mogelijk dat

mensen zoveel onvrede hebben over het stelsel dat zo superieur is? Toegegeven, misschien zijn buitenlanders nog ontevredener over de stelsels

in hun landen. En in de meeste gevallen zou dat trouwens volledig terecht

zijn.

Het regeerakkoord noemt verder de veranderingen op de arbeidsmarkt, de

stijgende levensverwachting, de gevolgen van de financiële crisis en de

lage rente als redenen waarom een stelselherziening nodig is. Dat lijken

mij inderdaad zaken die tot nadenken moeten stemmen en reden kunnen zijn

voor aanpassingen.

Onvoldoende rechtvaardiging voor een ingrijpende stelselherziening

Als ik de richting zie die het regeerakkoord aangeeft als marsroute en

waarin ik de SER-rapporten uit 2015 en 2016 duidelijk herken, concludeer ik

dat de aanstaande stelselwijziging zeer fundamenteel wordt en wellicht een

stap vormt naar nog (veel) meer veranderingen in de toekomst. Het lijkt me

dat daar uiterst zwaarwegende redenen voor zouden moeten zijn. Het

regeerakkoord is misschien niet de plaats om uitgebreid te verantwoorden

waarom het stelsel zo’n ingrijpende wijziging nodig heeft. In mijn optiek

echter vormen de redenen die het regeerakkoord noemt onvoldoende

rechtvaardiging voor een stelselwijziging die zo ingrijpend lijkt te

worden.

Waar ik wel zeer content over ben, is dat het regeerakkoord enkele sterke

punten van het stelsel benoemt die het behouden waard zijn: de

verplichtstelling(en), de collectieve uitvoering, risicodeling en de

fiscale ondersteuning.

Waar gaat het heen volgens het regeerakkoord?

In 2014 heeft de toenmalige staatssecretaris mevrouw Klijnsma een nationale

pensioendialoog gestart. Vervolgens heeft de SER in 2015 een advies

geschreven: 'Toekomst Pensioenstelsel'. In 2016 heeft de SER daar nog een

Verkenning aan toegevoegd: 'Persoonlijk Pensioenvermogen'. Uiteraard hebben

anderen zich niet onbetuigd gelaten. Het CPB en veel wetenschappers en

andere deskundigen hebben studies en commentaren geschreven in de loop der

jaren. Maar het regeerakkoord van 2017 lijkt toch vooral de richting van de

genoemde SER-stukken te volgen. Het akkoord zegt overigens dat er spoedig

een nieuw SER-advies zal verschijnen. De regering neemt zich voor de

wetgeving voor het nieuwe stelsel in 2020 af te ronden waarna het kan

worden ingevoerd. Het is dus nog wel een beetje lange termijn.

Verplichtstelling

Zoals al gezegd geeft het regeerakkoord een duidelijk marsroute aan. De

verplichtstelling blijft. Mijn indruk is dat hier beide verplichtstellingen [4] worden bedoeld, maar

zeker is dat niet. Het lijkt me uitstekend dat zoveel mogelijk mensen

verplicht pensioenvermogen opbouwen. Als je mensen hierin vrij laat,

gebeuren er ongelukken. Alle kinderen die de marshmallow-test niet

doorstaan, zullen als volwassenen te weinig pensioen opbouwen.

De doorsneepremie

De doorsneepremie wordt afgeschaft. Heel verrassend is dat niet. Het stond

bij de VVD, D66 en de ChristenUnie in het verkiezingsprogramma. De

doorsneepremie houdt in dat iedereen evenveel premie betaalt en dat

iedereen daarvoor evenveel rechten opbouwt, onafhankelijk van de leeftijd

van de deelnemer. Dat systeem is scheef verdeeld. Want het geld dat een

jongere nu in het pensioenfonds stopt, heeft veel meer tijd nodig om door

beleggingsrendementen aan te groeien dan de ingelegde premies van een

oudere. Het is begrijpelijk dat jongeren hier ontevreden over zijn.

Voordeel van het huidige systeem is wel de eenvoud. En jongeren blijven

niet jong. Maar goed, de doorsneepremie lijkt op de helling te gaan.

Ter vervanging is de keuze tussen leeftijdsgebonden premies (dus jongeren

betalen minder premie dan ouderen) of een degressieve opbouw van rechten

(dus jongeren bouwen meer rechten op dan ouderen). Allebei hebben voors en

tegens. Een probleem van leeftijdsgebonden premies kan zijn dat oudere

werknemers daardoor duurder worden. Dat kan hun kansen op de arbeidsmarkt

verkleinen. Als de werknemer de premie zelf betaalt, houdt de oudere

werknemer van hetzelfde brutosalaris netto minder over. Een nadeel van een

degressieve opbouw van rechten lijkt mij dat het een prikkel voor ouderen

verzwakt om langer door te werken. Ik hoor mensen regelmatig zeggen dat ze

nog niet 'kunnen stoppen met werken omdat dat te veel pensioen scheelt'.

Maar dit zijn allemaal problemen die wellicht te overzien en te adresseren

zijn of acceptabel worden geacht.

Risicodeling

Het regeerakkoord stelt ook dat sprake blijft van collectieve risicodeling.

Nog niet duidelijk is welke risico's gedeeld zullen worden en met wie (met

eigen leeftijdsgenoten of met alle generaties). Het delen van risico is een

van de sterkste punten van ons stelsel en ik ben er een groot voorstander

van. Het beleggingsrisico, het risico op arbeidsongeschiktheid, het

overlijdensrisico en het langlevenrisico worden nu collectief gedeeld. Het

valt te hopen dat dit zo blijft.

Persoonlijke pensioenvermogens met collectieve risicodeling

Het kabinet lijkt af te stevenen op een stelsel van persoonlijke

pensioenvermogens met collectieve risicodeling. Ook dit punt staat

expliciet in de verkiezingsprogramma's van VVD, D66 en de ChristenUnie. Erg

verrassend is het derhalve niet. De Verkenning van de SER van 2016 gaat

uitvoerig in op persoonlijke pensioenpotjes met collectieve risicodeling.

Diverse varianten worden doorgerekend in die uitstekende studie.

Waarom wordt er eigenlijk voor persoonlijke pensioenvermogens gekozen? Dat

is niet zo eenvoudig vast te stellen. Het idee is geleidelijk ontstaan in

de pensioendiscussie zoals die de afgelopen jaren is gevoerd. De spanning

tussen generaties is hier ongetwijfeld de doorslaggevende factor. Als je

niet zeker bent van jouw belang in de collectieve pot, bieden persoonlijke

pensioenpotten wellicht uitkomst. Die geven immers onomstotelijk weer

hoeveel geld er in jouw pot zit. En deskundigen menen dat exacte kennis

over hoeveel geld er precies in je pot zit duidelijker maakt dan het

huidige systeem dat je uiteindelijke pensioen onzeker is. Ik heb zo mijn

twijfels. Mensen zullen ervaren dat de waarde van hun persoonlijke

pensioenpot van jaar tot jaar veel sterker beweegt dan hun opgebouwde

rechten zoals ze die nu in hun UPO kunnen lezen. Misschien kunnen ze de

waarde van hun pensioenportefeuille wel dagelijks volgen. Dat lijkt me geen

verbetering omdat mensen erg nerveus kunnen worden als de waarde van hun

beleggingen een poosje daalt. Veel mensen voor wie hun pensioengeld nu

wordt belegd durven zelf immers juist niet te beleggen. Ik betwijfel daarom

of het vertrouwen in het stelsel door persoonlijke pensioenpotten zal

verbeteren.

Over de zekerheid of onzekerheid van de pensioenuitkering zou ik denken dat

de meeste mensen na jaren van niet indexeren en kortingen wel begrijpen dat

een pensioen onzeker is. Aan mensen die dat toch nog niet snappen, kan het

misschien worden uitgelegd: pensioen is onzeker, het is echt waar!

Doorbeleggen doen we nu ook al

Er worden nog meer voordelen genoemd van persoonlijke pensioenvermogens met

collectieve risicodeling. Ik lees dat de toevoeging 'met collectieve

risicodeling' het mogelijk maakt dat er wordt 'doorbelegd' bij pensionering

in plaats van dat een annuïteit zou moeten worden gekocht. Dat klopt, maar

in vergelijking met het huidige systeem is dat geen voordeel. Doorbeleggen

vindt nu immers ook plaats.

Een ander voordeel dat wordt verbonden aan het systeem van persoonlijk

pensioenvermogen met collectieve risicodeling is dat het 'life cycle'-beleggen mogelijk maakt. Het lijkt me dat dat inderdaad klopt. Waarom dat

een groot voordeel boven het huidige stelsel biedt, is mij niet op voorhand

duidelijk.

Verder lees ik dat de solidariteit beter gewaarborgd blijft. Solidariteit

is een belangrijke bouwsteen van het stelsel. Als die afbrokkelt, is dat

ernstig en alles moet worden gedaan om de solidariteit te garanderen. Als

persoonlijke potten dat doen, dan vind ik dat een belangrijk argument. Het

is overigens wel opmerkelijk dat we naar een meer individualistisch

ingericht systeem zouden moeten om de solidariteit te versterken. Ik zou

juist bang zijn dat een persoonlijke pensioenpot een eerste stap is

richting verdere individualisering die uiteindelijk de solidariteit en

collectiviteit volledig zal uithollen.

Een verder genoemd voordeel is dat de rentegevoeligheid zal afnemen. Velen

zullen dit waarschijnlijk als een zeer groot voordeel zien aangezien de

vermaledijde rentedaling zoveel druk op het systeem heeft gezet. Tegen deze

denkwijze wil ik mij tot het uiterste verzetten. Allereerst valt het

huidige stelsel veel minder renteafhankelijk te maken. Ik kom daar nog op

terug. En ten tweede is de achterliggende gedachte hier gewoon een sigaar

uit eigen doos. Feitelijk voert dit terug op de overgang van DB naar DC.

Tenslotte wordt betoogd dat onder persoonlijke pensioenvermogens met

collectieve risicodeling de premiebetalingen niet meer procyclisch zullen

zijn. Ook dat valt onder het huidige stelsel te realiseren. Het is in

zekere zin ook een sigaar uit eigen doos. Grotere stabiliteit van de

premiebetalingen betekent grotere volatiliteit bij de uitkeringen.

Pot en buffer die niet leeg kunnen

De persoonlijke pensioenvermogens met collectieve risicodeling vormen een

ingenieus systeem. Het lijkt eenvoudig, maar dat is het toch niet.

Uiteindelijk willen we dat pensioen een levenslange uitkering biedt. Maar

een pot kan leeg raken. Wat dan? Of hoe gaan we dit vermijden? Daar is het

regeerakkoord nog niet heel duidelijk over, al lees ik dat sprake zal zijn

van een 'collectieve uitkeringsfase'. Betekent dat dat ik een eigen pot heb

tot het moment van pensionering? In het aanstaande SER-advies is die

duidelijkheid wel nodig.

De SER Verkenning van 2016 spreekt over de wenselijkheid om een buffer aan

te leggen voor onvoorziene veranderingen van de levensverwachting en

schokken op financiële markten op te vangen. Het regeerakkoord lijkt dat

over te nemen. Die buffers moeten worden gevuld uit 'overrendementen'. In

jaren waarin de beleggingen een hoger rendement opleveren dan een nader

vast te stellen niveau, vindt afroming plaats en komen 'overrendementen' in

de bufferpot. Overigens staat er fijntjes bij dat deze buffer niet negatief

kan zijn. Het is dus maar te hopen dat de eerste jaren na de invoering

overrendement de regel zal zijn en dat tegenvallers uitblijven.

Keuzes en maatwerk

Een ander genoemd voordeel van persoonlijke potten is dat het individuele

keuzes mogelijk maakt en veel meer maatwerk. Dat klinkt aantrekkelijk, maar

er zit een addertje onder het gras. In zijn rapport van 2015 schrijft de

SER letterlijk: “Ervaringen in het buitenland laten zien dat veel

keuzevrijheid op het gebied van pensioenopbouw over het algemeen leidt tot

fors lagere pensioenen”.

Een mogelijkheid tot maatwerk die expliciet wordt genoemd, is het opnemen

van een bedrag ineens (lump sum) op het moment van pensionering. Uiteraard

leidt dat tot een lager pensioen daarna. Ik heb daar geen mening over, maar

zou willen waarschuwen voor te veel keuzemogelijkheden. Daar komen

ongelukken van.

Wat wel en wat niet kan

Als ik de balans over persoonlijke pensioenvermogens met collectieve

risicodeling wil opmaken, vraag ik mij niet alleen af wat de voor- en

nadelen zijn, maar ook wat ik later met mijn persoonlijke pensioenrekening

kan doen. Natuurlijk zijn de plannen nog lang niet in detail uitgewerkt,

maar het lijkt me dat ik vooral drie dingen met die pot geld kan. Ten

eerste kan ik er geld in stoppen. Waarschijnlijk wordt dat voor mij

geregeld en heb ik daarbij slechts een passieve rol. Ten tweede kan ik

ernaar kijken, dat wil zeggen ik kan zien wat er in mijn pot zit. En ten

derde kan ik een pensioenuitkering verwachten.

Eigenlijk zijn er meer dingen die ik waarschijnlijk niet kan met mijn

'persoonlijke' pensioenvermogen. Zo zal ik wel niet zelf kunnen bepalen

hoeveel ik erin stop (en dat is maar goed ook). Verder zal ik

waarschijnlijk niet kunnen bepalen waarin het geld wordt belegd (en ook dat

is misschien maar goed ook). Ik zal nagenoeg zeker geen geld aan mijn pot

kunnen onttrekken (alweer goed) anders dan voor een pensioenvoorziening. Ik

kan de pot zeker ook niet doorgeven aan mijn nageslacht (dat is nou jammer,

maar voor de solidariteit cruciaal). Als er nog geld over is wanneer ik

overlijd, vloeit dat in de buffer van het stelsel. En tenslotte kan ik niet

alle beleggingsresultaten incasseren in exceptioneel goede jaren, dankzij

de afroming van het overrendement (daar zou ik van balen). Daar staat

tegenover dat ik suppletie mag verwachten in slechte jaren (okay dan). Per

saldo denk ik dat een pot waarover ik zo weinig zeggenschap heb niet echt

het predicaat 'persoonlijk' verdient. Je kunt dan misschien zeggen dat de

stelselwijziging toch niet zo heel ingrijpend is. Dus waar maak ik een

probleem van? Mijn probleem is dat het eenmaal instellen van persoonlijke

pensioenpotten makkelijk kan leiden tot toekomstige stappen die de

collectiviteit ondermijnen en dat is nu juist de kracht van ons stelsel.

‘The elephant in the room'

Het regeerakkoord zegt dat het pensioenstelsel de verwachtingen onvoldoende

waarmaakt. Er wordt voorgesteld de doorsneepremie af te schaffen en

persoonlijke pensioenpotten met collectieve risicodeling in te voeren. Maar

het ontbreken daarvan in het huidige stelsel is niet waarom verwachtingen

onvoldoende worden waargemaakt. Een belangrijke veroorzaker van problemen

in de pensioensector is de lage rente. Nu kunnen we aan de marktrente

natuurlijk niets veranderen. Maar we gaan in ons stelsel wel op een

opvallende manier om met de rente. We maken de toekomstige verplichtingen

van pensioenfondsen immers contant door de 'marktrente' als

disconteringsvoet te hanteren (met toevoeging van een Ultimate Forward

Rate, UFR). Actuarieel is de argumentatie dat wanneer je de activa op

marktwaarde waardeert je dat ook met de passiva moet doen en kennelijk

denken we dat gebruik van een marktrentetarief dat bewerkstelligt. Hoe

lager de rente, des te hoger de contante waarde van de verplichtingen en

des te lager de dekkingsgraad van een fonds. Dat is hierboven al eerder ter

sprake geweest.

Gebruik verwachte rendementen

Ik heb de afgelopen jaren met enige regelmaat mijn verbazing uitgesproken

over deze systematiek. De marktrente heeft geen enkele feitelijke invloed

op de ontwikkeling van de verplichtingen. Alleen als je alle toekomstige

kasstromen volledig wilt afdekken, zou de marktrente een redelijke

disconteringsvoet zijn. Maar dat houdt feitelijk in dat je een fonds

permanent op executiewaarde waardeert. En dan overigens nog wel een

executiewaarde waarvoor je het nooit kunt verkopen omdat geen verzekeraar

de verplichtingen wil overnemen zonder buffer voor het langlevenrisico.

Een pensioenfonds heeft een gespreide beleggingsportefeuille om aan de

verplichtingen te voldoen en de indexatie waar te maken. Het lijkt dan

logisch om de verplichtingen contant te maken met het verwachte rendement

op de beleggingen. Uiteraard met inachtneming van voldoende buffers die

mede afhankelijk zouden moeten zijn van de risicograad van de

beleggingsportefeuille. Ik constateer dat bij het vaststellen van de

kostendekkende premie gerekend mag worden met verwachte rendementen. En in

ALM-studies ook. Het lijkt mij inconsistent dat dan bij de berekening van

de dekkingsgraad niet te doen. De Commissie Parameters stelt de bij

berekeningen toegestane verwachte rendementen vast, dus hier is sprake van

een objectief oordeel.

Wij gebruiken de laagste disconteringsvoet van alle betrokken landen. In elk ander land zou, gegeven ons pensioenvermogen, de gemiddelde dekkingsgraad hoger zijn dan de onze.

Een fonds dat momenteel een nominale dekkingsgraad heeft van honderd kan

aan alle nominale verplichtingen voldoen als de beleggingen op langere

termijn een gemiddeld rendement halen van de rente waartegen de

verplichtingen contant worden gemaakt. Nu is die circa 1,5%. Dat lijkt geen

overdreven grote uitdaging. Het ABP publiceert op de eigen website een

tabel met de beleggingsrendementen over de afgelopen 24 jaar. Met een goed

gespreide portefeuille heeft het fonds een gemiddeld jaarlijks rendement

van 7,7% behaald, over de afgelopen tien jaar 6,4% en over de laatste vijf

jaar 8,7%. Ik weet het: resultaten uit het verleden…. Maar toch...

In december 2017 heeft de European Insurance and Occupational Pension

Authority (EIOPA) haar 2017 IORP Stress Test resultaten gepubliceerd.

Internationale vergelijkingen van pensioenstelsels zijn niet eenvoudig.

Maar wat opvalt in dit verband is hoezeer de gebruikte disconteringsvoet

uiteenloopt van land tot land. EIOPA (blz. 20) zegt hierover:

“Discount rates have to be determined by taking into account the market

yields of high quality or government bonds, the yield on IORPs'

projected future investment returns or a combination of both”

Ze geeft de volgende cijfers (EIOPA, p. 21, grafiek 3.5), die uiteraard een

momentopname betreffen zonder dat vermeld wordt van welk specifiek moment

de waarneming stamt. De cijfers liegen niet. Wij gebruiken de laagste

disconteringsvoet van alle betrokken landen. In elk ander land zou, gegeven

ons pensioenvermogen, de gemiddelde dekkingsgraad hoger zijn dan de onze.

Tabel 3: Disconteringsvoeten in internationaal perspectief, 2016

Land

|

Disconteringsvoet

|

Land

|

Disconteringsvoet

|

Nederland

|

1,2

|

Finland

|

2,8

|

Denemarken

|

1,4

|

Ierland

|

3,0

|

Zweden

|

1,6

|

Verenigd Koninkrijk

|

3,1

|

Slovenië

|

1,8

|

Duitsland

|

3,3

|

Portugal

|

2,0

|

Italië

|

3,4

|

Noorwegen

|

2,6

|

Luxemburg

|

3,7

|

België

|

2,7

|

Spanje

|

4,2

|

Cyprus

|

2,8

|

Gemiddeld

|

2,1

|

Bron: EIOPA (2017)

Het rapport van EIOPA geeft ook aan dat de buffervereisten in Nederland

verreweg de hoogste zijn van de opgenomen landen (zie EIOPA (2017 blz.22,

grafiek 3.6)). Dus kort samengevat hebben we de grootste pensioenpot van al

deze landen als percentage BBP, we gebruiken de laagste disconteringsvoet

voor het contant maken van de pensioenverplichtingen en we passen de

hoogste buffervereisten toe. Het EIOPA-rapport meldt dat er slechts drie

landen zijn waar de pensioenfondsen onvoldoende gekapitaliseerd zijn

volgens de nationale regels: Cyprus, het Verenigd Koninkrijk en Nederland

(EIOPA, 2017, blz. 22). Natuurlijk moet ik hier wel erkennen dat een en

ander mede afhangt van hoe voorwaardelijk de verplichtingen zijn.

Desalniettemin, als we de Spaanse disconteringsvoet zouden toepassen zouden

de dekkingsgraden van onze fondsen gemiddeld 36 procentpunten hoger liggen

dan wat we nu registreren. In plaats van een gemiddelde dekkingsgraad van

106 procent, zouden we uitkomen op 142 procent, zou iedereen zich

comfortabel voelen en zou er breed geïndexeerd kunnen worden. Wat wij hier

doen, is een extreem sterk staaltje van jezelf arm rekenen.

EUR 550 miljard

Door de lage dekkingsgraden kunnen veel fondsen zich geen al te grote

risico's veroorloven. Het openstaan van het renterisico is zo'n risico.

Gemiddeld genomen hebben pensioenfondsen momenteel een rentedekking van 40

procent. Dat betekent dat onze fondsen voor ongeveer 550 miljard euro (75

procent van het BBP) pensioengeld hebben belegd tegen een effectief

rendement van nog geen 1,5%. Het is moeilijk voorstelbaar dat dit een

belegging zal zijn met voldoende rendement om pensioenen te betalen en

indexatie toe te kennen. Sterker nog, het kan wel eens een belegging worden

die dat juist onmogelijk gaat maken.

Onlangs was ik bij een pensioenfonds (met een beleidsdekkingsgraad van 108

procent) op bezoek waar een consultant had uitgerekend dat het fonds op

langere termijn een beleggingsrendement moet behalen van 2,8% per jaar om

aan alle verplichtingen te voldoen en volledig te kunnen indexeren. Dat

lijkt verre van onmogelijk.

Ik zou daarom willen pleiten om de rekenrentesystematiek te veranderen. Ik

zou het verwachte rendement op de beleggingsportefeuille als uitgangspunt

nemen, uiteraard omgeven door buffers. Overigens lijkt de SER ook niet

helemaal getrouwd met de huidige rekenrentesystematiek. In een enkele

variant wordt gerekend met een 'macro-stabiele disconteringvoet'. Veel

enthousiasme spreekt overigens niet uit dat deel van de analyse.

Samenvatting en conclusies

De perceptie van velen over ons pensioenstelsel is negatief. De

dekkingsgraden staan al jaren onder druk. Er is de laatste jaren zeer

beperkt geïndexeerd en tal van fondsen heeft de nominale rechten zelfs

gekort. Dit is een wonderlijke situatie. Onze pensioenfondsen hebben de

grootste vermogens (als procent van het BBP) in de wereld. Onafhankelijk

onderzoek concludeert dat we het op een na beste systeem hebben in de

wereld en OESO-cijfers laten zien dat armoede onder ouderen nergens lager

is dan bij ons en nergens is de daling van inkomen bij pensionering

geringer dan in ons land. We lijken op z’n minst een ernstig

communicatieprobleem te hebben.

In het regeerakkoord worden contouren geschetst van de stelselherziening

waar al jaren over wordt gesproken. De belangrijkste reden om tot

herziening over te gaan is volgens het regeerakkoord dat “verwachtingen

onvoldoende worden waargemaakt”. Dat is moeilijk te rijmen met de objectief

vast te stellen resultaten.

De belangrijkste wijzigingen die eraan lijken te komen zijn de afschaffing

van de doorsneepremie en het vormen van individuele pensioenpotten met

collectieve risicodeling. Gelukkig worden allerlei sterke punten van ons

huidige systeem benoemd en lijken die gehandhaafd te blijven, zoals de

verplichtstelling(en), de collectieve uitvoering, risicodeling en fiscale

ondersteuning. De afschaffing van de doorsneepremie lijkt haast onvermijdelijk. Deze

systematiek tast de solidariteit aan en solidariteit moet bewaard blijven.

Of daarvoor de doorsneepremie echt moet verdwijnen, kun je betwijfelen,

maar goed.

Veel meer problemen heb ik met de persoonlijke pensioenpotten, ook al komen

ze met collectieve risicodeling. Die potten gaan geen wezenlijke

verbetering opleveren. Sterker nog, ze mogen het woord ‘persoonlijk’

nauwelijks dragen. We krijgen weinig individuele zeggenschap over die

potten. Dat is overigens maar goed ook, want veel mensen zullen

onverstandige keuzes maken bij veel vrijheid. En als mensen zie hoe hun

pensioenvermogen kan fluctueren onder invloed van ontwikkelingen op de

financiële markten, zullen velen er alleen maar nerveus van worden,

waardoor de afkeer van het stelsel eerder groter wordt dan kleiner. Waar ik

vooral bang voor ben is dat het vormen van individuele potten na enige tijd

zal leiden tot verdere individualisering. Daarmee wordt de bijl aan de

wortel van de boom van solidariteit gelegd.

Wat mij is opgevallen bij het volgen van de discussies over het pensioenstelsel en het lezen van veel stukken is hoe weinig echte beleggers zijn betrokken in de discussie over de stelselwijziging.

Om onduidelijke redenen blijft de rekenrentesystematiek opmerkelijk afwezig

uit de discussie. En dat terwijl het juist de rekenrentesystematiek is die

zorgt voor de lage dekkingsgraden. Achter de gebezigde systematiek liggen

actuariële overwegingen. Elke economische logica ontgaat mij. In

internationaal perspectief valt op dat wij de laagste rekenrente gebruiken

van alle Europese landen en daardoor ook een lage dekkingsgraad

rapporteren. Als we toch het stelsel gaan wijzigen, laten we dit dan

veranderen en overstappen naar het gebruik van een rekenrente die is

gebaseerd op de verwachte rendementen van de beleggingen van een fonds,

uiteraard met serieuze buffers.

Wat mij tenslotte is opgevallen bij het volgen van de discussies over het

pensioenstelsel en het lezen van veel stukken is hoe weinig echte beleggers

zijn betrokken in de discussie over de stelselwijziging. Ik vind dat

onbegrijpelijk.Onlangs stuurde iemand mij een mailtje met de suggestie dat de politici die

uiteindelijk over de stelselwijziging gaan beslissen eerst door DNB op hun

deskundigheid over het dossier zouden moeten worden getoetst. Geen slecht

idee.

* Dit is een bewerking, met update, van de Bismarck-lezing, georganiseerd

door de Stichting NIMF, gehouden op 28 november 2017.

Voetnoten:

[1]

De cijfers van de OECD lijken goed overeen te komen met die van

DNB.

[2]

Strikt genomen is dat niet waar. Volgens de OECD-cijfers doen India

en Turkije het beter. Maar dat lijken me niet de pensioenstelsels

waarmee we de onze moeten vergelijken.

[3]

Zie 'Vertrouwen in de toekomst', Regeerakkoord 2017-2021, p. 29.

[4]

De zogenaamde grote verplichtstelling houdt in dat werkgevers

verplicht zijn zich aan te sluiten bij een bedrijfstakpensioenfonds

als ze werkzaam zijn in de bedrijfstak waarvoor de

verplichtstelling geldt. De kleine verplichtstelling houdt in dat

een werknemer bij een werkgever verplicht deelneemt in de

pensioenregeling die deze werkgever heeft getroffen.

Referenties:

EIOPA, 2017,IORP stress test report, 13/12/2017, European Insurance and Occupational Pensions Authority, Frankfurt.

Regeerakkoord, 2017,

Vertrouwen in de toekomst, Den Haag.

SER, 2015, Toekomst pensioenstelsel, Den Haag.

SER, 2016, Persoonlijk pensioenvermogen, Den Haag.