Zelfstandigen zonder pensioen

Met de opkomst van de zzp’er in de Nederlandse arbeidsmarkt heeft deze

speler voor nieuwe dilemma’s gezorgd. Aan het eind van de twintigste eeuw

kon men voorzichtig zeggen dat de witte vlekken in pensioenland bijna

weggewerkt waren. Maar met de komst van zzp’er lijken de witte vlekken weer

terug en groeit ook de ongelijkheid in pensioeninkomens (cf. Zwinkels et

al. 2017a,b). Momenteel bedraagt het aantal zzp’ers 1,1 miljoen, waarbij

opvalt hoe ongelijksoortig deze groep werkenden is. Zo lopen de inkomensontwikkelingen

naar sector en geslacht danig uiteen. Het

gemiddelde jaarinkomen van een zzp’er (die dit als hoofdactiviteit rapporteert)

komt in 2020 op 39,5 duizend euro, terwijl het mediane inkomen op 29

duizend blijft steken (CBS, 2021). Het mediane vermogen van zzp’ers in hetzelfde jaar bedroeg 190 duizend

euro.

In dit artikel onderzoeken we het pensioenspaargedrag van zzp-ers anno 2021 om beter te begrijpen waarom velen geen actie ondernemen om te sparen voor hun pensioen. Allereerst kijken we naar de pensioenverwachtingen van zzp’ers, waarbij vragen aan de orde komen als 'wie verwacht een goed pensioen?' en 'wie verwacht te moeten doorwerken na de AOW-leeftijd?' Vervolgens kijken we in welke mate zzp’ers sparen voor hun pensioen (d.w.z. besparingen geoormerkt voor pensioen). We laten derhalve de vrije, ongeoormerkte besparingen buiten beschouwing omdat deze voor allerlei doeleinden gebruikt kunnen worden. Om het sparen voor de oude dag beter te begrijpen richten we onze

aandacht op twee factoren.

Allereerst, besteden we aandacht aan de financiële positie van zzp’ers omdat deze wellicht het substantieel en langdurig sparen kan belemmeren. Vaak

wordt het argument genoemd dat het sparen voor pensioen een kostbare zaak

is (Hershey et al. 2016) en dat men niet de middelen vrij kan maken om te

zorgen voor een redelijk pensioen. Voor een deel is dat begrijpelijk omdat

wie als zzp’er zich daar in verdiept al snel tot conclusie komt dat waar

men als werknemer flink gesponsord wordt door werkgeversbijdragen, men als

zelfstandige zowel werkgever als werknemer is en derhalve een behoorlijke

som geld moet sparen. Het sparen voor een goed pensioen komt dan al snel op

gespannen voet te staan met het aanbieden van diensten of producten op

concurrerende wijze. Er zijn echter wel alternatieve wegen waarlangs men kan

sparen in de derde pensioenpijler. En zoals het werk van Zwinkels et al. op basis van registerdata laat zien maken

zzp’ers hier ook veelvuldiger gebruik van dan werknemers. Zij.

laten echter ook zien dat zij dat klaarblijkelijk niet in voldoende mate

doen omdat 43 procent van de huishoudens met zzp’ers niet de norm halen dat

zij kunnen rekenen op een pensioen 70 procent van het bruto huishoudinkomen.

Ten tweede, bezien we het vertrouwen in pensioenaanbieders

een rol speelt bij pensioensparen. Het aanschaffen van een product met een langdurige

verplichting tot sparen voor pensioen vereist immers vertrouwen om het

eenvoudige feit dat met het aangaan van een langlopende verplichtingen,

zoals een pensioen, men de betrokken instituties voldoende moet kunnen

vertrouwen dat deze prudent, eerlijk en transparant handelen en uiteraard dat een fonds of een bank nog bestaat op het moment dat men tot uitkering overgaat.

Data zzp’ers

Om de bovenstaande vragen te beantwoorden maken we gebruik van gegevens uit

het onderzoek “Views about Retirement in the Nederlands” (VARIN) (Damman en

Kraaykamp, 2022). Deze data zijn tussen 25 januari en 8 februari 2021

middels een web-enquête verzameld onder zzp’ers en werknemers van 40 jaar

en ouder. Zij zijn benaderd via twee online panels in Nederland: het

I&O Research Panel en de NIPObase van Kantar. Er werd gebruik gemaakt

van twee panels, om een voldoende grote groep zzp’ers te kunnen bereiken

voor het onderzoek. Een belangrijk kenmerk van beide panels is dat er niet

wordt gewerkt met zelfaanmelding. De panelleden zijn op initiatief van

I&O/Kantar specifiek voor de panels geworven, waardoor problemen van

zelfselectie minder groot zijn.

Het huidige onderzoek richt de aandacht alleen op mensen die jonger zijn

dan de AOW-leeftijd en die hebben aangegeven dat de situatie ‘zelfstandige

zonder personeel (zzp’er)/ freelancer’ of ‘werkzaam als werknemer’ het

meest op hen van toepassing is op het moment van dataverzameling. In het

I&O Research Panel zijn 4.227 panelleden (zowel zzp’ers als werknemers)

van 40 jaar tot de AOW-leeftijd benaderd om aan het onderzoek deel te

nemen. Daarvan hebben er 2.350 de vragenlijst ingevuld (respons 56%). In de

NIPObase van Kantar zijn 1.669 panelleden (alleen zzp’ers) in dezelfde

leeftijdsgroep gevraagd om deel te nemen; 1.110 van hen hebben de

web-enquête ingevuld (respons 67%). In totaal hebben 1.761 zzp’ers en 1.699

werknemers in de leeftijd van 40-66 jaar aan het onderzoek deelgenomen.

Pensioen in mineur

Welke verwachtingen hebben zzp’ers ten aanzien van hun pensioen vis-à-vis

werknemer? Het beeld dat zzp’ers van hun pensioenbesparingen hebben is

aanmerkelijk minder rooskleurig dan het beeld dat werknemers van hun pensioen hebben. Waar 54 procent van de werknemers het eens is met de stelling “Ik verwacht een goed

pensioen te krijgen”, is het overeenkomstige percentage voor zzp’ers met 34 procent beduidend lager. Deze verschillen krijgen nog meer accent wanneer

ook de vermogenspositie van de ondervraagden in beschouwing wordt genomen.

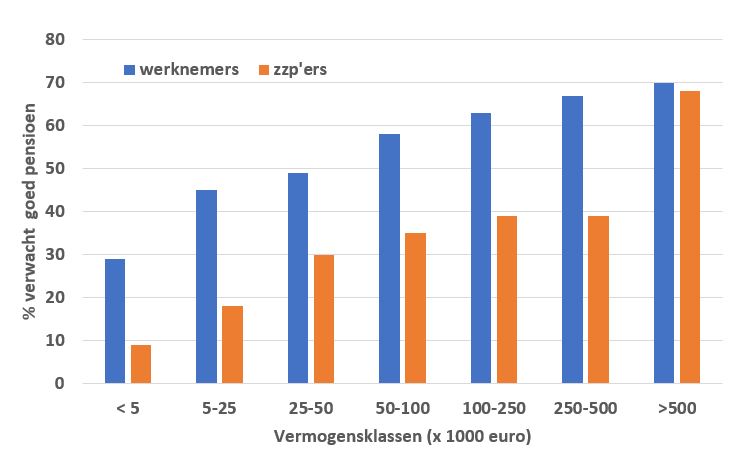

In figuur 1 is voor werknemers en zzp’ers weergeven welk percentage van de

ondervraagden het eens is met de stelling “Ik verwacht een goed pensioen te

krijgen”. De antwoorden zijn voor zowel werknemers als zzp’ers uitgesplitst

naar hun vermogenspositie.

Figuur 1: Verwachtingen van een goed pensioen, werknemers en zzp’ers

(40 jaar tot AOW-leeftijd), naar vermogensklasse

Bron: VARIN (2021).

Bron: VARIN (2021).

Noot: Het privévermogen is hier gedefinieerd als: de som van

de overwaarde eigen huis, spaargeld, aandelen etc. minus schulden. De

cijfers zijn gebaseerd op de vraag “In hoeverre bent u het eens met de

stelling ‘Ik verwacht een goed pensioen te krijgen.’” Het percentage is de

som van antwoordcategorieën ‘mee eens’ en ‘helemaal mee eens’.

Minder dan 10 procent van de zzp’ers met weinig vermogen (minder dan vijf duizend euro) verwacht een goed

pensioen, tegen 30 procent van de werknemers. Zzp’ers met meer vermogen zijn

positiever gestemd, maar het blijft een minderheid die een goed pensioen

verwacht. Bij werknemers liggen de overeenkomstige percentages veel hoger.

Een grote uitzondering vormen de groep zeer vermogenden (meer dan 500.000

euro). In deze groep lopen de pensioenverwachtingen van zzp’ers en

werknemers niet uiteen. Enige relativering van de zeer vermogende groep zzp'ers is wel op zijn plaats omdat een vermogen van 500.000 of meer omvangrijk lijkt maar als men bedenkt dat werknemers met hetzelfde vermogen (plus hun aanvullende pensioen) tot eenzelfde verwachting komen van een goed pensioen, dan lijkt het erop dat zzp'ers de kosten van een goed pensioen onderschatten, of zij hebben een beeld van een 'goed pensioen' dat lager ligt dan van de werknemer).

Deze cijfers laten de grote diversiteit binnen de

groep zzp’ers zien. Daarbij is het ook van belang op te merken dat niet minder dan 13 procent van de ondervraagde zzp’ers behoort tot de zeer vermogenden, tegen 5 procent van

de werknemers. De groep met een vermogen van minder dan 50.000 euro is bij

zzp’ers ook groter (29%) dan bij werknemers (21%).

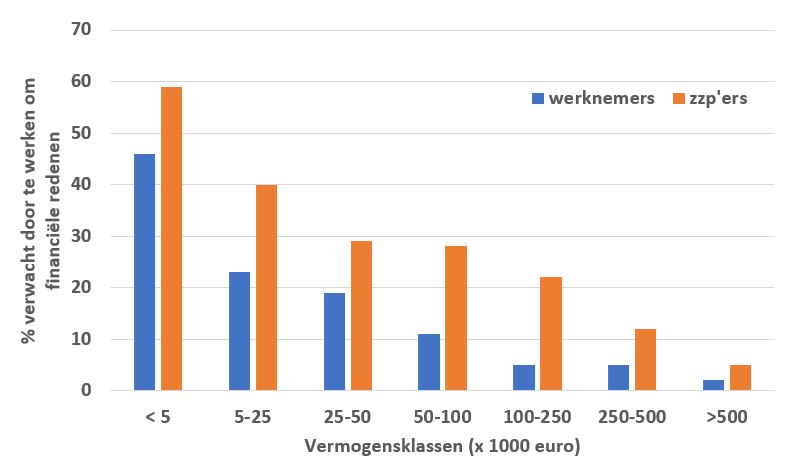

Eenzelfde tweedeling tussen zzp’ers en werknemers tekent zich af als we

kijken naar de verwachtingen over de “gedwongen” arbeidsdeelname na

pensionering (figuur 2). Onvoldoende pensioen kan betekenen dat mensen na de AOW-gerechtigde leeftijd om puur financiële motieven doorwerken. Van alle ondervraagde

zzp’ers verwacht een kwart om financiële redenen door te moeten werken na

de AOW-leeftijd. Bij werknemers is dit percentage met 13 procent beduidend

lager. Ook hier zien we een sterke samenhang met de vermogenspositie. Een

meerderheid van de zzp’ers met weinig vermogen verwacht vanwege het geld

door te werken. Bij de meest vermogende zzp’ers is dit slechts 5 procent.

Figuur 2: Percentage dat verwacht door te werken na de AOW-leeftijd om puur financiële redenen, werknemers versus zzp’ers (40 jaar tot AOW-leeftijd)

Bron: VARIN (2021). Cijfers zijn gebaseerd op de vraag: “hoe waarschijnlijk

acht u het dat u na uw AOW-leeftijd op puur financiële redenen nog moet

werken?”

Vertrouwen in de spelers op de pensioenmarkt

Zzp’ers dragen veel meer eigen verantwoordelijkheid bij het zorgen voor hun

pensioen dan werknemers die doorgaans verplicht sparen bij het

pensioenfonds van hun werkgever. Van enige verplichting van pensioensparen willen velen dan ook niets van weten. Gevraagd naar een verplichtstelling van sparen voor pensioen door zzp'ers is 47 procent het daar niet mee eens, 24 procent is het eens en 29 procent is neutraal. Zelfstandigen zullen wellicht omdat zij meer teruggeworpen zijn op eigen inititiatief meer gespitst zijn op, bijvoorbeeld, hoe solide of eerlijk pensioenaanbieders zijn. Met andere woorden, hoeveel vertrouwen zzp’ers hebben in de

institutionele spelers op de pensioenmarkt. Sommige pensioenfondsen bieden

zzp’ers de mogelijkheid om gedurende een bepaalde periode (maximaal 10 jaar) bij ontslag als werknemer een pensioenopbouw vrijwillig voort te zetten. Daarnaast geldt er voor bepaalde groepen zzp’ers een verplichte beroeps- of bedrijfstakpensioenregeling (denk aan huisarts of zelfstandige schilders). Andere zzp’ers zullen

vooral aangewezen zijn op de pensioenproducten die worden aangeboden door

banken en verzekeraars. Tabel 1 toont hoeveel vertrouwen zzp’ers hebben in

de instituties. Ook tonen we het vertrouwen in de overheid die

verantwoordelijk is voor het basispensioen AOW. De cijfers in tabel 1 leren

ons dat zzp’ers over de gehele linie minder vertrouwen hebben in

pensioeninstituties dan werknemers. Het meest duidelijk is dit voor het

vertrouwen in pensioenfondsen, maar ook in de overheid en

banken/verzekeraars hebben zzp’ers minder vertrouwen dan werknemers.

Tabel 1: Vertrouwen in pensioeninstituties, zzp'ers versus werknemers (40 jaar tot AOW-leeftijd)

|

Vertrouwen |

Type werkende: |

|

|

Zzp’ers

|

Werknemers

|

|

|

|

|

| Pensioenfondsen |

Geen of weinig |

39% |

25% |

| |

Neutraal |

28% |

28% |

| |

Enig tot veel |

33% |

47% |

| |

Totaal |

100% |

100%

|

|

|

|

|

| Overheid |

Geen of weinig |

40% |

33% |

| |

Neutraal |

29% |

30% |

|

Enig tot veel |

31% |

37% |

| |

Totaal |

100% |

100%

|

|

|

|

|

| Banken of verzekeraars |

Geen of weinig |

51% |

46% |

| |

Neutraal |

29% |

32% |

|

Enig tot veel |

20% |

22% |

|

Totaal

|

100% |

100% |

Bron: VARIN (2021)

Noot: de vraag waar deze cijfers op gebaseerd is luidt: In Nederland is de zorg voor het pensioen in handen van verschillende instanties. In hoeverre vertrouwt u de onderstaande instanties in het garanderen van een goed pensioen?

Nu kan het zijn dat mensen bijvoorbeeld wel vertrouwen in de overheid hebben, maar niet in private partijen. Of dat mensen juist wel vertrouwen hebben in banken en verzekeraars, maar niet in de overheid. Daarom is ook nagegaan hoeveel mensen in geen van de drie pensioeninstituties vertrouwen uitspreken (niet in tabel). Uit deze analyse blijkt dat niet minder dan 57 procent van de ondervraagde zzp’ers in géén enkel van de genoemde pensioeninstituties enig of veel vertrouwen uitspreekt. Bij werknemers is dit percentage ook aanzienlijk (47%) maar toch nog tien procentpunten lager. Dit is een belangrijke conclusie omdat het suggereert dat zzp’ers er wat hun pensioen betreft in hoge mate alleen voor staan. In de volgende paragraaf gaan we na of dit gebrek aan vertrouwen bij zzp’ers zich vertaalt in afzien van sparen voor pensioen (in de derde pijler).

Sparen voor pensioen

Sparen voor pensioen kan natuurlijk op vele manieren: van individueel

sparen of beleggen tot geoormerkte vormen van sparen. De laatste vorm

behoort tot de derde pensioenpijler. In het pensioenonderzoek is zowel zzp’ers als werknemers de vraag voorgelegd

of zij als voorziening voor hun pensioen (naast hun AOW) een

oudedagsreserve, lijfrente, dan wel een bankspaarregeling hadden getroffen. Van

alle ondervraagde zzp’ers gaf 31 procent aan zo’n voorziening te hebben

getroffen. Met andere woorden, de overgrote meerderheid waagt zich niet aan

een dergelijke stap. Dat is een laag percentage, maar daar kunnen uiteraard vele redenen achter schuil gaan waarom dit zo is. Is het bijvoorbeeld door gebrek aan financiële middelen of omdat inkomen te

onzeker is, of gaat het dieper en ziet men af van zo’n product omdat men de

aanbieders in het pensioenstelsel wantrouwt? Om daar enig zicht op de krijgen hebben wij een

statistische analyse gemaakt van de kans dat zzp’ers deze vorm van geoormerkt pensioensparen verrichten. De statistische

analyse staat weergegeven in de bijlage hieronder en hier noteren wij de

belangrijkste factoren die een rol spelen bij deze beslissing.

Zoals verwacht spelen geslacht, opleiding en leeftijd van de zzp’er

een belangrijke rol, waarbij oudere werkenden, hoger opgeleiden of mannen

meer geneigd zijn te sparen voor hun pensioen. Daarnaast blijkt dat wanneer

een zzp’er een partner heeft met een goed pensioen dat de neiging om te sparen voor pensioen minder groot is. De zekerheid van het

pensioen van de partner is daarmee indirect een kanaal waarlangs het

pensioenrisico een beetje wordt verkleind en daarom een reden vormt om minder in te zetten op pensioensparen. Andere alternatieve bronnen voor pensioen, zoals de waarde van het eigen bedrijf zouden eventueel ook een reden kunnen zijn om niet actief te sparen voor pensioen. Maar uit de analyse blijkt dat er geen samenhang valt te ontdekken tussen deze bron en het sparen voor pensioen in de derde pijler.

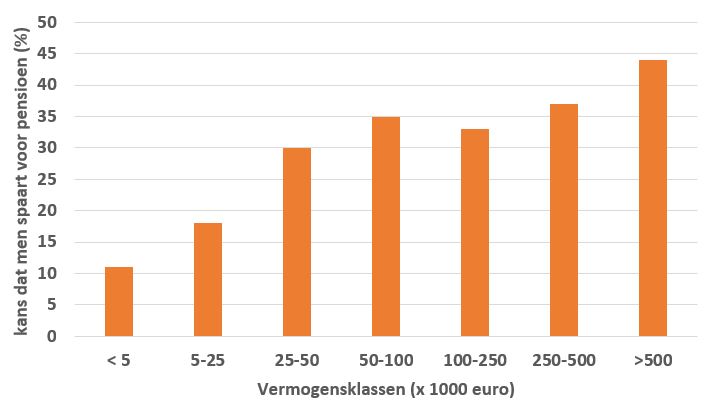

Figuur 3: Kans dat zzp’ers in enige vorm geoormerkt sparen voor

pensioen, naar vermogensklasse (40 jaar tot AOW-leeftijd)

Bron: VARIN (2021)

Bron: VARIN (2021)

Noot: Het privévermogen is hier gedefinieerd als: de som van

de overwaarde eigen huis, spaargeld, aandelen etc. minus schulden. Deze

geschatte kansberekeningen zijn gecontroleerd voor factoren leeftijd,

geslacht, opleiding, zzp-status, en vermogenspositie. Sparen voor pensioen

is gebaseerd op de vraag: Welke voorzieningen heeft u voor uw oude dag?

Waarbij de volgende optie werd genoemd: Een oudedagsreserve

(FOR)/lijfrente/bankspaarregeling.

In het hoofd van de zzp'er lijkt echter de hoofdrol weggelegd voor zijn of haar vermogenspositie (exclusief het vermogen van het eigen bedrijf), waarbij vooral bij de zeer vermogende zzp’ers de kans aanzienlijk is dat zij zich vastleggen op pensioensparen. Hoe groot dat effect is laat figuur 3 zien waar de kans op het sparen voor pensioen naar de vermogenspositie van de zzp’er is weergegeven. De figuur toont de (marginale) effecten van vermogenspositie (gebaseerd op het statistische model in de bijlage) en daaruit blijkt dat de kans op een pensioenvoorziening sterk toeneemt met de vermogenspositie. Vooral het verschil tussen mensen met enig en klein vermogen en de hogere klassen (> 25.000 euro) is groot. Dit resultaat onderstreept het bekende beeld dat gebrek aan financiële middelen een belangrijke factor is om af te zien van een aanvullende pensioenvoorziening in de derde pijler van het pensioenstelsel.

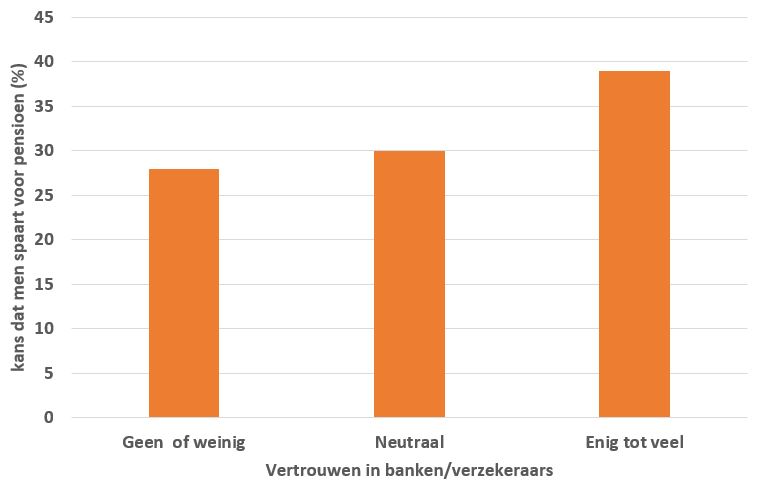

Vertrouwen in pensioenaanbieders

Het verhaal over de zzp’er is echter nog niet compleet. Interessant is namelijk

dat los van de sociaal-demografische kenmerken van de zzp’er en het

financiële vermogen van zzp’ers ook het vertrouwen in de spelers op de

pensioenmarkt van belang is, of beter gezegd het wantrouwen. Het gebrek aan

vertrouwen in banken/verzekeraars verlaagt de kans dat

voorzieningen voor de oude dag worden getroffen. Figuur 4 toont de

marginale effecten van het vertrouwen in banken/verzekeraars op de kans op

pensioensparen onder zzp’ers (zie bijlage hieronder).

Figuur 4: Kans dat zzp’ers geoormerkt sparen voor pensioen, naar

vertrouwen in banken/verzekeraars (40 jaar tot AOW-leeftijd)

Bron: VARIN (2021).

Noot: Deze kansberekeningen zijn gecontroleerd voor factoren

leeftijd, geslacht, opleiding, zzp-status, en vermogenspositie

Uit deze figuur blijkt dat zzp’ers met vertrouwen in banken of verzekeraars een hogere kans hebben (39%) om een pensioenvoorziening te hebben getroffen dan zzp’ers die banken en verzekeraars wantrouwen (28%).

Het gebrek aan vertrouwen in banken/verzekeraars verlaagt de kans dat voorzieningen voor de oude dag worden getroffen.

Hoewel het verschil beperkt blijft tot 11 procentpunten, moet dit effect toch ook niet worden onderschat omdat zzp’ers een groep vormen die sterk wantrouwend zijn ten aanzien van alle spelers in het pensioenveld (zie nogmaals tabel 1) en om een dergelijke groep te overtuigen om zuur verdiend geld te investeren in een pensioenproduct is geen geringe opdracht. Om enigszins een vinger te krijgen achter dat wantrouwen zijn sommige geschreven toelichtingen van zzp'ers behulpzaam waaruit behoefte aan onafhankelijkheid klinkt, alsook ervaringen van geschaad vertrouwen. Zo stelt een zelfstandige: "Ons pensioen zit in ons bedrijf, we hebben in het verleden woekerpolissen gehad, vandaar dat we geen vertrouwen hebben in banken of pensioenverzekeraars" (man, 59 jaar, vervoer). Of een andere reactie: "Banken en overheid zijn niet te vertrouwen, het pensioen wat je opbouwt kan zo gekort worden in kader van bezuinigen. Ik zorg voor mezelf" (vrouw, 41 jaar, gezondheidszorg). Weer een ander vindt het ook een principekwestie: "Ik zorg zelf voor mijn geld want ik ben een zelfstandige!" (man, 59 jaar, zakelijke dienstverlening). En tot slot klinkt ook een behoefte aan onafhankelijkheid door de rigiditeit van de pensioenleeftijd, zo stelt een boze zelfstandige: "Ik vind verplicht met pensioen gaan onmenselijk. Iedereen

moet daarin de vrije keuze hebben" (vrouw, 60 jaar, gezondheidszorg).

De verweesde zzp’er?

De indruk die achterblijft bij het waarnemen van de pensioenkeuzes van

werknemers en zzp’ers stemt treurig. Vergeleken met werknemers kennen de

zzp’ers vele gaten in hun pensioenvoorzieningen en de grote vraag is waarom

men niet meer moeite getroost wordt om via de derde pijler hier verandering in

aan te te brengen. Voor een belangrijk deel is die inactiviteit begrijpelijk. Enerzijds

omdat voor velen de inkomsten uit het zzp-schap niet heel groot zijn en vaak onzeker.

Daarnaast kun je ook begrijpen dat zelfstandigen die volledig het

ondernemersrisico moeten dragen hun heil liever zoeken in hun vrije

besparingen waar men in geval van nood toegang toe heeft in plaats van dat men zich

vastlegt in een pensioencontract. De Grote Recessie, de coronacrisis (Van

Dalen en Henkens, 2020) en momenteel de oorlog in Oekraïne maken duidelijk

dat het hebben van een buffer geen overbodige luxe is.

Toch verbazen

sommige uitkomsten. Dat klein tot middelmatig vermogende zzp'ers niet of

nauwelijks pensioenvoorzieningen treffen ligt in de lijn der verwachtingen.

Men zou echter verwachten dat onder de zeer vermogende zzp’ers de kans op pensioensparen veel hoger zou zijn dan de 44 procent die wij

nu waarnemen. Dat zelfs deze groep niet grotendeels overgaat tot

pensioensparen is wellicht een teken aan de wand. Blijkbaar heeft men meer

vertrouwen in de 'vierde' pijler (vrije besparingen) of de ‘vijfde’ pijler

(arbeidsinkomen uit langer doorwerken na de AOW-gerechtigde leeftijd). Men is nu eenmaal zelfstandige

of niet en in deze informele pijlers heeft men volledige controle over deze bronnen

en wat vertrouwen betreft hoeft men uitsluitend op zichzelf te vertrouwen.

En daarmee komen we bij een

tweede opvallende observatie. In het licht van vertrouwen is opmerkelijk

dat zzp’ers een groot gebrek aan vertrouwen etaleren in alle gangbare

instituties in pensioenland. De banken en verzekeraars waartoe de meeste

zzp’ers welhaast ‘veroordeeld’ zijn om een pensioenspaarproduct af te nemen

worden argwanend bekeken. En dat wantrouwen tekent zich ook scherp af

richting pensioenfondsen en overheid, zeker als men dat vergelijkt met het

vertrouwen van werknemers. Dat wantrouwen richting pensioenfondsen lijkt irrelevant aangezien men tot voor kort nergens heen kon als zzp'er. Er zijn echter nieuwe initiatieven voor zzp'ers op de markt gekomen die deze vertrouwensuitkomst wel relevant maken, zoals een zzp pensioenfonds dat door vier zzp-organisaties en pensioenuitvoerder APG is opgezet. Hoewel de argwaan richting pensioenfondsen minder sterk is dan richting de banken en verzekeraars, blijft het feit overeind staan dat financiële instellingen nog veel herstelwerk moeten verrichten om ook het vertrouwen te winnen van zzp'ers. Momenteel kijkt de meerderheid van de zzp'ers met wantrouwen naar de pensioenaanbieders. Met enig gevoel voor drama kan men concluderen

dat momenteel de zzp’ers

verweesd zijn in pensioenland. Als er niets verandert in het nieuwe

pensioenstelsel, dan vormen de karige verwachtingen die de meeste zzp’ers in dit

artikel tentoonspreiden een reële uitkomst.

* Dit onderzoek is mede tot stand gekomen in het kader van een Theme Grant van Netspar, getiteld: Pensioenmonitor – Dynamiek in pensioenvertrouwen; alsmede de NWO VENI beurs 'Pensionering van zzp'ers' (451-17-005) van Marleen Damman.

Referenties:

CBS, (2021), Hoeveel verdienen zzp'ers en hoeveel vermogen hebben ze?, CBS, Leidschendam/Heerlen.

Dalen, H.P. van, en K. Henkens (2020), The COVID-19 pandemic: Lessons for financially fragile and aging societies, Work, Aging and Retirement, 6(4), 229-232.

Damman, M., en G.L.M. Kraaykamp (2022). Pensioenvoorbereiding van zzp'ers tijdens de coronacrisis, Netspar design paper 204, Tilburg.

Hershey, D.A., H.P. van Dalen, W. Conen, en K. Henkens (2017), Are “voluntary” self-employed better prepared for retirement than “forced”self-employed?, Work, Aging and Retirement, 3(3), 243-256.

Zwinkels, W., M.G. Knoef, K. Caminada, K.P. Goudswaard, en J. Been (2017a), Zicht op zzp-pensioen, Netspar design paper no. 91, Tilburg.

Zwinkels, W., M.G. Knoef, K. Caminada, K.P. Goudswaard, en J. Been (2017b),

Zelfstandigen zonder pensioen?, Economisch Statistische Berichten,

102(4750), 254-256.

Bijlage: Statistische analyse van pensioensparen zzp’ers

Met behulp van een logistische regressieanalyse zijn we nagegaan welke

factoren samenhangen met het hebben van een geoormerkte pensioenspaarregeling (oudedagsreserve/lijfrente/bankspaarregeling). De

verklarende variabelen vormen naast sociaal-demografische kenmerken van de

zzp’er (leeftijd, geslacht, opleiding en de vraag of de partner een goed pensioen heeft, de waarde eigen bedrijf als potentieel pensioenvermogen en of men als zzp'er deels ook

werknemer is), de vermogenspositie en het vertrouwen in pensioeninstituties

(banken/verzekeraars, pensioenfondsen de overheid). Naast het belang van

geslacht, leeftijd en opleiding, is duidelijk dat het privévermogen van

zzp’ers een belangrijke rol spelen in het hebben van een

pensioenvoorziening. Van alle spelers in de pensioensector en de beoogde

pensioenproducten (oudedagsreserve) spelen alleen de banken/verzekeraars

een rol in het hebben van een pensioenvoorziening. Voor een deel is dit

begrijpelijk omdat pensioenfondsen slechts voor werknemers van belang is,

maar men zou ook kunnen voorstellen dat de (oudere) groep van zzp’ers veel

mensen telt met een verleden als werknemer en dat enige variantie in het

vertrouwen hier ook wel effect zou kunnen hebben. Hetzelfde zou men

verwachten met de rol van de overheid als aanbieder van de AOW.

Tabel A1: verklaring van de kans dat zzp’ers (40 jaar tot AOW-leeftijd)

een pensioenspaarregeling hebben (0 = nee, ja =1)

|

coëfficiënt |

t-waarde |

Geslacht (man=0) |

-0,38*** |

3,33 |

Leeftijdsgroep (40-49 =0) |

|

|

40-59 jaar |

0,35** |

2,41 |

60 jaar – AOW-leeftijd |

0,52*** |

3,34 |

Opleidingsniveau (laag = 0) |

|

|

Middelbaar opgeleid |

0,59** |

2,19 |

Hoog opgeleid |

0,79*** |

3,33 |

Vermogensklasse (< 5.000 euro = 0) |

|

|

5.000-25.000 |

0,56 |

1,50 |

25.000-50.000 |

1,24*** |

3,42 |

50.000-100.000 |

1,46*** |

4,46 |

100.000-250.000 |

1,40*** |

4,44 |

250.000-500.000 |

1,58*** |

5,02 |

Meer dan 500.000 |

1,83*** |

5,75 |

Weet ik echt niet |

0,95*** |

2.97 |

Zpp’er is deels werknemer (nee=0/ja=1) |

-0,21 |

1,02 |

Partner heeft goed pensioen (nee =0/ja =1) |

-0,34*** |

2,76 |

Ziet waarde eigen bedrijf als pensioen (nee =0/ja =1) |

0,07 |

0,36 |

Vertrouwen in bank/verzekeraars (geen-weinig =0) |

|

|

Neutraal |

0,10 |

0,63 |

Enig tot veel |

0,50*** |

2,86 |

Vertrouwen in pensioenfondsen (geen-weinig =0) |

|

|

Neutraal |

0,06 |

0,32 |

Enig tot veel |

0,19 |

1,07 |

Vertrouwen in overheid (geen-weinig =0) |

|

|

Neutraal |

0,01 |

0,03 |

Enig tot veel |

-0,13 |

0,70 |

Constante |

-2,62*** |

6,21 |

|

|

|

Pseudo R2 |

0,08 |

N = |

1.745 |

* p < 0,10; ** p < 0,05; en *** p< 0,01