Fictief fonds

In ons vorige artikel concludeerden we dat de situatie niet als onhoudbaar

kon worden gekwalificeerd. Ook konden wij geen bewijs vinden voor de

bewering dat ouderen de spaargelden van de jongeren zouden opeten, waardoor

de jongeren mettertijd een lege pensioenkas zouden vinden. Het tegendeel

was het geval. Iets dat ingaat tegen de heersende opinie.

Hoewel het door ons bestudeerde fictieve fonds niet dramatisch afweek van

de werkelijkheid valt het aan te bevelen om die bevindingen te toetsen

wanneer de berekeningen worden gemaakt voor een echt pensioenfonds. Daarom

hebben wij voor één van onze grotere bedrijfstakpensioenfondsen, zeg Fonds

A, nagegaan of onze controversiële resultaten konden worden bevestigd op

basis van realistische cijfers. Omdat wij fonds A niet exclusief in de

publieke schijnwerper willen zetten, zullen wij het fonds niet bij name

noemen. Onze analyse kan echter bij elk willekeurig fonds worden herhaald

en wij nodigen deskundigen dan ook met klem uit om onze resultaten te

verifiëren bij andere fondsen.

In de recente discussie zijn het wel haast geloofswaarheden dat er moet

worden overgegaan op ‘individuele potjes’ en dat de huidige systematiek van

de doorsneepremie zou leiden tot grove onrechtvaardigheden. Jongeren zouden

de pensioenopbouw van ouderen subsidiëren. Op het moment zijn er geen individuele potjes, maar het is wel degelijk

mogelijk die individuele potjes te construeren en te volgen per

leeftijdscohort, ook al gelden daar momenteel geen eigendomsrechten voor.

In deze bijdrage bekijken wij hoe deze fictieve potjes zich zouden hebben

ontwikkeld over de periode van 1950 tot en met 2017. Dit is een periode dat

het doorsneesysteem van toepassing was.

Met betrekking tot de beweerde onrechtvaardigheid van het doorsneesysteem

concluderen wij dat deze bewering te kort door de bocht gaat en dat in de

meeste gevallen de subsidiestromen juist andersom lopen. Op grond van onze

bevindingen zijn wij voorstander van het handhaven van de doorsneepremie

met mogelijk enige aanpassing voor late instromers.

Het prudente rendement versus de risicovrije rekenrente als disconto.

We kijken allereerst naar het netto-rendement van fonds A sinds 1950 zoals

dit uit de jaarverslagen kan worden afgeleid. We zien dat het mediane

rendement meer dan 7% bedroeg. Om de mediaan waren van jaar tot jaar

aanzienlijke fluctuaties. De jaarlijkse standaard-deviatie bedroeg 5,5%.

Voor de lange-termijn voortschrijdende gemiddelde was de standaarddeviatie

ongeveer 1%. Daarvan uitgaande komen we uit op een prudent rendement van

5%. We tekenen hierbij aan dat het zelden voorkomt dat het rendement voor

langere tijd beneden de mediane waarde zakt. De pensioen-outflow bedraagt

minder dan 2% van het kapitaal van fonds A. Bovendien is de premie-inflow

aanzienlijk groter dan de pensioen-outflow . Het risico van een acute

illiquiditeit is dus praktisch nihil. Deze verhoudingen lijken niet

uitzonderlijk. Het jaarverslag 2017 van PfZW meldt een premiebijdrage van

5,4 miljard en een uitkeringslast van 3,4 miljard. Het totaal van de

beleggingen bedroeg 197,2 miljard. De netto-inflow bedroeg dus ca. 1%.

Zelfs zonder rekening te houden met het rendement lijkt het moeilijk PfZW

te kwalificeren als een fonds in nood. De risicovrije rekenrente, die de

laatste jaren om de 1,5% fluctueert, lijkt dus een ernstige en

systematische onderschatting van het beleggingsrendement dat gemiddeld in

de buurt van de 7% zit.

De ontwikkeling van de spaarpot per cohort.

Een collectief pensioenfonds is in feite een verzameling van individuele

spaarpotjes. Door ze bij elkaar te voegen als leeftijdscohort wordt het

risico, dat sommigen langer leven dan hun individuele besparingen zouden

toelaten, geëlimineerd. Door de spaarpotten van verschillende

leeftijdscohorten samen te voegen bouwt men bovendien een verzekering in

tegen het optreden van pech- en geluksgeneraties. Deze ingebouwde

generatie- solidariteit tussen zowel leeftijdgenoten als tussen

opeenvolgende generaties lijkt ons een groot goed dat wij niet zouden

willen prijsgeven. Bij het huidige systeem zijn er geen individuele

spaarpotjes en elke premiebijdrage wordt ‘op de grote hoop’ gestort.

Wij zullen dus gebruik maken van de ’fictieve potjes’- benadering voor onze

analyse. We gebruiken historische gegevens van het fonds A zoals

vermeld in de jaarverslagen. Het gaat daarbij om premiepercentages,

franchises, pensioenopbouw- percentages, en jaarlijkse fondsrendementen.

Verder houden wij rekening met de cao-loonstijgingen en de incidentele

leeftijdsafhankelijke loonsverhogingen. We zullen hierna het “fictieve

eigen potje” aanduiden als PV (PensioenVermogen).

We gaan uit van een deelnemer met de leeftijd n in het jaar 2017,

waarbij we n laten variëren van 25 tot 84. Deze

deelnemer wordt geacht vanaf de leeftijd van 25 jaar ononderbroken

deelnemer geweest te zijn van het fonds. Hij of zij heeft een beginsalaris van € 30.000,-,

basis 2017. De deelnemer heeft vanaf de leeftijd van 25 premie betaald en is daarmee

doorgegaan tot en met heden(2017) of tot de pensioengerechtigde leeftijd en

daarna ontvangt hij pensioen gedurende 20 jaar. De levensverwachting na de

pensioengerechtigde leeftijd is circa 17,5 jaar, dus 20 jaar is ruim

genomen, maar dat dient om ook het nabestaanden pensioen te betalen.[2]

Van 25 ste tot pensioenleeftijd deelnemer.

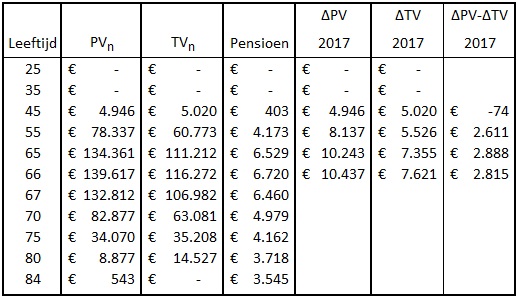

In tabel 1 zien wij de pensioenvermogens/eigen potjes die de werknemers van

verschillende leeftijden in 2017 hebben bijeengespaard samen met de

daartegenover staande toekomstige pensioenuitkering. Tevens geven wij de

contante waarde van de toekomstige verplichtingen voor het fonds, waarbij

verdisconteerd is met de door DNB voorgeschreven discontovoet. Het accres

van het pensioenvermogen van jaar tot jaar noemen we ΔPV.

Het accres van de contante waarde duiden we aan met ΔTV. Idealiter zou het accres van het eigen potje, dus ΔPV, gelijk moeten zijn aan het accres ΔTV van

de contante waarde van de pensioenrechten. Wanneer ΔTV

in een jaar kleiner is dan ΔPV betaalt men in dat jaar teveel voor

zijn pensioenopbouw.

We zien dat op de leeftijd van 25 jaar in 2017 een eerste premie wordt

betaald van €3.472,-. De waarde van de daarmee opgebouwde rechten is €

2.575,-. De jongere betaalt dus € 897 meer dan de opbouw kost.

In de verkorte tabel 1 schuiven wij nu door naar de 35-jarige die dus tien jaar geleden in 2008 toetrad tot het pensioenfonds. De 35-jarige heeft in 2017 reeds

een spaarpot opgebouwd van €59.944,. Dit is opgebouwd uit de premies en de

op het spaargeld (door het fonds) behaalde rendementen. De waarde van de

opgebouwde pensioenrechten bedraagt € 34.575,-. Het vermogensaccres in 2017

bedraagt €6.658,- en de toename van de kosten van de opgebouwde rechten in

2017 bedraagt €2.543,-. De 35-jarige betaalt dus €4.115,- meer dan de

waarde van de in dat jaar opgebouwde pensioenrechten.

Dit patroon zet zich voort tot de deelnemer die 66 jaar oud is, die heeft

eind 2017 een spaarpot opgebouwd van €241.588,- waar tegenover rechten

staan ter waarde van €174.584,-.

De kosten van dezelfde pensioenopbouw ΔTV in 2017 zijn voor cohort 66 bijna

een factor 3 hoger dan voor cohort 25, maar de inleg ΔPV neemt met een

factor 4 nog meer toe. Het accres ΔPV is afhankelijk van

het behaalde rendement en ΔTV van de rekenrente. Bij een

lager rendement en bij een dalende rekenrente neemt het teveel betaalde bij

de oudere sneller af dan bij de jongere.

Dezelfde berekening is daarom ook uitgevoerd voor een vijfjaarperiode,

2012-2017, om de eenmalige invloed van een slecht rendement of een

flinke rentedaling te minimaliseren.

Het netto rendement in 2017 bij het fonds A bedroeg ca.4% en de rekenrente

1,58%.Het mediane rendement sinds 1950 bedraagt 7,2% en de rekenrente zit

op een historisch laag niveau. De kans dat de situatie zal omkeren en de

jongeren als gevolg van de doorsneepremiesystematiek systematisch meer

zullen betalen dan de ouderen voor hun pensioenopbouw is dus praktisch

nihil.

Tabel 1. Verkorte weergave van de berekende resultaten per cohort in 2017.

We kunnen PVn, TVn en het pensioen in tabel 1

voortzetten voor onze maatmens tot het verwachte levenseinde op de leeftijd

van 84 jaar.

Het volgende valt op:

- Het pensioenbedrag daalt met de leeftijd. Dit komt omdat de cao-lonen

stijgen en de pensioenopbouw is gebaseerd op de lonen uit het verleden.

Jongere gepensioneerden hebben daardoor een hoger pensioen dan oudere

gepensioneerden.[3] Die beide factoren hebben er toe geleid dat het pensioenrecht op

84-jarige leeftijd slechts 53% van het pensioenrecht bedraagt van dat, wat

cohort 66 op het einde van het jaar, vlak voor de pensioengerechtigde

leeftijd, heeft opgebouwd.Er is dus vooralsnog geen sprake van dat de

jongere generaties (in 2017) minder pensioen hebben opgebouwd dan de oudere

generatie .

-

Wanneer onze deelnemer met voltijdse opbouw in 2017 na 20 jaar pensioen

op 84-jarige leeftijd komt te overlijden, dan laat hij nog €87.073,-

achter in het pensioenfonds voor de jongere generaties. In onze

berekeningen is daarbij verwerkt dat hij de afgelopen 10 jaar geen

indexatie heeft gekregen . Bij volledige indexatie zou zijn pensioen in

2017 €6.397,- hebben bedragen in plaats van €5.310,- en zou hij €79.826,- aan pensioenuitkering hebben achtergelaten.

De implicaties voor een late intreder en een vroege uittreder.

De situatie ligt anders voor de late intreder. Dat wordt veroorzaakt

doordat de beleggingsopbrengst over het lagere PV veel minder is .We gaan

er van uit dat de late intreder op hetzelfde salarisniveau intreedt als de

hiervoor beschouwde standaard-deelnemer op die leeftijd heeft opgebouwd. In

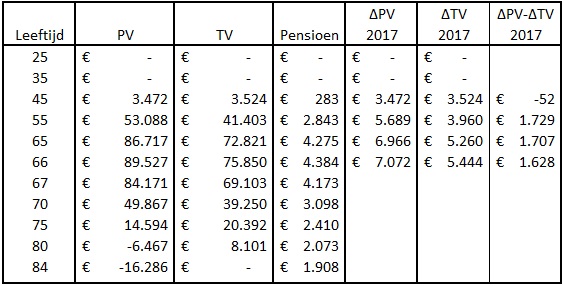

Tabel 2 geven we de resultaten van dezelfde berekening als in Tabel 1, maar

nu voor iemand die pas op zijn 45ste toegetreden is tot fonds A.

.

Tabel 2. Verkorte weergave van de resultaten voor de cohorten in 2017

die op 45-jarige leeftijd intraden.

Voor alle cohorten van 75 jaar en ouder (in 2017) die pas op 45-jarige

leeftijd zijn toegetreden tot het pensioenfonds is het eigen potje in 2017

kleiner dan de waarde van de resterende verplichtingen. Dat levert dus een

negatieve bijdrage in de dekkingsgraad van het pensioenfonds .Hoe hoger de

leeftijd van intree, hoe eerder het tekort optreedt.

Voor de vroege uittreder daarentegen vinden we het tegengestelde beeld. De

vroege uittreder (bijv. iemand van 45 jaar die ZZP’er wordt) betaalt na

zijn uittreden geen premie meer, maar het rendement over zijn

eerdere inleg zal nog wel bijdragen tot zijn PV. Er zal geen pensioenopbouw

meer plaats vinden en zijn pensioenrecht kan alleen nog door indexatie

groeien. Het gevolg is dat het pensioenrecht van elk cohort vanaf de

uittredeleeftijd van 45 jaar in de opbouwfase steeds meer achterblijft bij

dat van de maatmens. De bijdrage van het rendement is groter dan de

bijdrage van de premie en het eigen potje zal sneller groeien dan de

verplichtingen. (zie tabel 4). Iemand die bijvoorbeeld in 1957 25 jaar was

en in 1977 als deelnemer gestopt is laat gemiddeld €96983 onopgebruikt in

het fonds achter.

Tabel 3. Verkorte weergave van de resultaten voor de cohorten in 2017

die op 45-jarige leeftijd uittreden.

Conclusies gebaseerd op een realistische berekening tot en met 2017.

a. De doorsneepremiesystematiek. Het is onjuist dat door de doorsneepremiesystematiek de jongere deelnemers

meer betalen voor dezelfde pensioenopbouw dan de oudere deelnemers. Het

omgekeerde is het geval. Zeker voor die deelnemers die hun volledige

pensioen bij hetzelfde (bedrijfstak) pensioenfonds hebben opgebouwd zou

premiedifferentiatie of degressieve pensioenopbouw de situatie verergeren

en niet te rechtvaardigen zijn.

b.

Het pensioen van de oudere cohorten is bijna 50% lager dan het pensioen

van de jongere gepensioneerde. Dat verschil wordt mede veroorzaakt door de

cao-stijgingen die tijdens de opbouw het opbouwdeel verhogen.

c. Wanneer de gepensioneerde na een volledig dienstverband na 20 jaar

uitkering overlijdt, resteert er nog een aanzienlijk bedrag. Dit blijft

achter in het pensioenfonds en draagt bij aan de reservevorming. Dit

resultaat is eigenlijk niet zo verrassend of zelfs voorspelbaar. Wanneer de

premie berekend wordt op basis van een rendementsverwachting van ca.3%

terwijl het werkelijke rendement in de laatste 40 jaar op gemiddeld ca.7%

is uitgekomen, kweekt men onherroepelijk aanzienlijke overschotten.

d. Voor zover het de voltijds- deelnemer en de vroege uittreder betreft

blijkt de huidige pensioenregeling dus goed houdbaar. Voor de late intreder

ligt het anders. Hier moet het fonds op toeleggen. Tot nu toe bleek deze

kruissubsidie praktisch geen probleem, omdat er weinig late intreders

waren; het viel onder de noemer ‘solidariteit’.

e. Er zijn ook andere factoren die de houdbaarheid van de pensioenregeling

negatief kunnen beïnvloeden en die niet in deze berekening zijn meegenomen,

zoals de vroegpensioenregeling, ww-regeling, AO-regeling, VPL-regeling. Het

negatieve effect op het fonds van de late intreders is door ons nu niet te

schatten omdat die afhankelijk is van de intredeleeftijd en het aantal late

intreders. Op grond van onze voorbeeld –profielen is niet af te leiden hoe

de situatie van het fonds in zijn geheel is omdat wij niet beschikken over

leeftijd-specifieke gegevens betreffende het in- en uittreden .

f. De ‘actuarieel faire’ prijs bij een lineaire opbouw van pensioenrechten

volgt een exponentiële curve met als gevolg dat zelfs bij een conservatieve

keuze voor een marktrente van 1.58% de aanvangspremie per looneenheid

ongeveer de helft is van de premie die de 65-jarige moet betalen om 1/40 ste deel van het te ontvangen pensioen in te kopen. Bij een

hogere rekenrente,bijv. 3% ,betaalt de 65-jarige al ruim driemaal zoveel

als de 25-jarige voor een zelfde pensioenopbouw. Zo een

leefijds-afhankelijke premiestelling mag dan wel actuarieel fair zijn maar

zal leiden tot een belangrijke discriminatie van ouderen op de

arbeidsmarkt. Ze zijn dan te duur.

g. Het is duidelijk dat door uit te gaan van een niet-actuariële prijs,

zoals bij de doorsneesystematiek het geval is, vele deelnemers teveel

betalen. Gedeeltelijk kan dit worden verdedigd wegens de eis van

buffervorming voor de dekking van ‘kwade kansen’ . Toch suggereren onze

voorbeelden dat de erfenis van niet bij leven opgesoupeerde spaargelden wel

eens heel groot kan uitvallen. Die erfenissen vallen toe aan het fonds, dus

de nog levende deelnemers. Anderen (late intreders) betalen juist te

weinig. Alles overziende lijkt het dat het doorsneesysteem niet leidt tot

omvangrijke subsidiestromen van jong naar oud maar juist andersom van oud

naar jong. Er is dus zeker geen reden om ouderen hogere premies te

berekenen of hun pensioenopbouw degressief te maken. Als men zou willen

afwijken van de doorsneesystematiek lijkt het juist redelijker om de premie

voor ouderen te verlagen of hun opbouw te verhogen. Wel lijkt er wat voor

te zeggen de premie voor de late toetreder hoger te stellen dan voor zijn

leeftijdgenoot die sinds zijn 25ste premie heeft betaald en

daardoor op zijn reeds opgebouwde spaarpot al veel rendement heeft

bijgedragen.

Natuurlijk zijn onze bevindingen slechts gebaseerd op de data van één, zij

het groot, pensioenfonds. Wij hebben echter geen reden om te

veronderstellen dat het door ons beschouwde fonds een atypisch voorbeeld

zou zijn. De conclusies zullen voor andere pensioenfondsen waarschijnlijk

niet zo veel anders zijn.

Een nevenproduct van onze analyse is dat wij inzicht krijgen in het verloop

van individuele pensioenrekeningen/potjes over de periode van intree tot

overlijden. Er wordt in de publieke discussie wel veel gesproken over

individuele potjes, maar slechts weinigen realiseren zich hoe die

pensioenpotjes zich onder het vigerende stelsel ontwikkelen en over de vaak

hoge positieve eindsaldi die terugvallen in het fonds.

Er zijn dus ernstige vraagtekens te zetten bij de wijsheid van het

regeringsvoornemen de doorsneesystematiek om zeep te helpen en over te gaan

tot individuele pensioenrekeningen. Wanneer wordt overgegaan tot

individuele pensioenrekeningen, zal dit mettertijd onvermijdelijk ook

leiden tot de wens dat eigenaren die saldi geheel of gedeeltelijk op kunnen

eisen op hen conveniërende momenten. Dit zou ertoe kunnen leiden dat

deelnemers met een nog korte resterende levensverwachting hun

verhoudingsgewijze goed gevulde spaarpotten gaan opeisen. Dit kan de

solidariteit binnen één leeftijdsklasse tussen langlevenden en kortlevenden

in gevaar brengen. Gezien de grote praktische problemen die opdoemen bij

afschaffing van de doorsneepremie en invoering van individuele

pensioenrekeningen zouden wij willen adviseren: bezint eer ge begint.

Aanvulling van auteurs (13 maart 2019)

Enkele lezers uitten hun verbazing dat wij voor een ‘normaal’carrière / patroon, zoals geschetst in Tabel 1, zo´n groot écart vonden tussen het opgespaarde pensioenvermogen PV en de daartegenover staande toekomstige verplichtingen TV. Hoe kan dan een dekkingsgraad in de orde van 105% gevonden worden? Gedeeltelijk hebben we dit aannemelijk trachten te maken in conclusie e., waar we erop wezen dat er nog tal van factoren zijn die we niet kennen maar die wel invloed hebben op de dekkingsgraad van het pensioenfonds in zijn totaliteit. Wij hebben ons strikt beperkt tot het reguliere ouderdomspensioen. Er is nog een factor die wij helaas niet hebben geëxpliciteerd, de aanname over het carrièreverloop. Het gaat hier niet over de cao-loonstijgingen maar over de incidentele loonsverhogingen. Hiervoor hebben wij een ‘gemiddeld’ verloop aangenomen .Gedurende de opbouwperiode worden de cao-loonsverhogingen in rekening gebracht en een gemiddelde incidentele loonsverhoging van 2% per jaar extra tot 30 jaar, 1% per jaar extra tot 35 jaar en 1% extra iedere 2 jaar tot 55 jaar en daarna geen extra verhogingen meer. Deze keuze van het incidenteel gemiddelde berekende salaris en pensioen stemt overeen met de gemiddelden zoals gepubliceerd in het jaarverslag 2017. Wij namen een constant gemiddeld loon-leeftijdprofiel aan, maar in werkelijkheid verschillen deze profielen per deelnemer. Om enig idee te krijgen over de gevoeligheid t.a.v. het individuele loonprofiel berekenen we hieronder tabel 1a opnieuw voor een deelnemer met vrij steil loonprofiel en tevens voor een late intreder die op een lager salarisniveau moet intreden dan zijn of haar leeftijdgenoot.

Deelnemer met continue incidentele groei van 2,5% per jaar tot pensioengerechtigde leeftijd 67 jaar.

Beginsalaris in 1976 is 9.429,-

Eindsalaris in 2017 is 80.309,-

Tabel 1a. Deelnemer met steil inkomensprofiel.

Een andere casus is de late intreder, die niet toetreedt op hetzelfde salarisniveau als de standaard-deelnemer maar een lager niveau omdat de carrièrestijgingen in het verleden gemist zijn. Door het lagere salarisniveau is de premie opbrengst onvoldoende.

Tabel 3a. Late intreder met lager dan gemiddelde beloning.

Voetnoten

[1] Bij deelnemers van oudere jaargangen is het salaris op 25-jarige

leeftijd teruggerekend naar het toen gebruikelijke bedrag. Zo was

het vergelijkbare salaris in 1976 van een 25-jarige €9429.

[2] Met alle onderliggende gegevens bekend, kan de

vermogensontwikkeling van een cohort n in

jaar t beschreven worden met behulp van de volgende

formule PVn,t=(1+rt)* (PVn,t-1 -

UITn,t ) + PRn,t , ( n =25….84 in 2017 en t = 1950,1951,...2017),

waarbij PVn,t staat voor het gemiddelde in de

spaarpot van cohort n aan het eind van het jaart , rt is het rendement in jaar t, PRn,t is de premie van cohort n in het

jaar t en UITn,t is de

uitkering van cohort n in het jaar t.

[3] Bovendien is de stijging van de franchise over de jaren in het

verleden minder geweest dan de loonstijging.